เขียนโดย : ตง จิง

ที่มา: วอลล์สตรีทเจอร์นัล

ในรายงานการวิจัยล่าสุด UBS ได้ตอบประเด็นเศรษฐกิจโลก 10 ประเด็นที่นักลงทุนกังวลมากที่สุดในปัจจุบัน โดยครอบคลุมข้อกังวลหลักของตลาดตั้งแต่ผลกระทบจากภาษีศุลกากรไปจนถึงค่าเงินดอลลาร์ที่อ่อนค่าลง

เมื่อวันที่ 8 กรกฎาคม ทีมวิจัยของ UBS ได้เผยแพร่รายงานฉบับสำคัญซึ่งวิเคราะห์ประเด็นสำคัญ 10 ประเด็นที่นักลงทุนกังวลมากที่สุดอย่างเจาะลึก รายงานดังกล่าวระบุว่าเศรษฐกิจโลกในปัจจุบันกำลังเผชิญกับความท้าทายที่ซับซ้อนและเชื่อมโยงกัน ภาษีศุลกากรของสหรัฐฯ เทียบเท่ากับภาษีนำเข้า 1.5% ของ GDP และมูลค่าการติดตามการเติบโตทั่วโลกอยู่ที่อัตราการเติบโตต่อปีเพียง 1.3% ซึ่งอยู่ที่ร้อยละ 8 ต่ำที่สุดในประวัติศาสตร์

UBS ยังระบุในรายงานว่า การอ่อนค่าของดอลลาร์สหรัฐและการปรับนโยบายของธนาคารกลางได้กลายเป็นประเด็นที่ตลาดให้ความสนใจในปัจจุบัน แม้ว่า UBS จะมีมุมมองเป็นขาลงของดอลลาร์สหรัฐ แต่ก็ไม่คาดว่าจะเป็นจุดเริ่มต้นของแนวโน้มระยะยาวของการอ่อนค่าของดอลลาร์สหรัฐ คาดว่าผลกระทบของภาษีศุลกากรต่อเงินเฟ้อจะสะท้อนให้เห็นในข้อมูล CPI เดือนกรกฎาคม และธนาคารกลางสหรัฐกำลังเผชิญกับแรงกดดันสองด้านทั้งเงินเฟ้อและการจ้างงาน

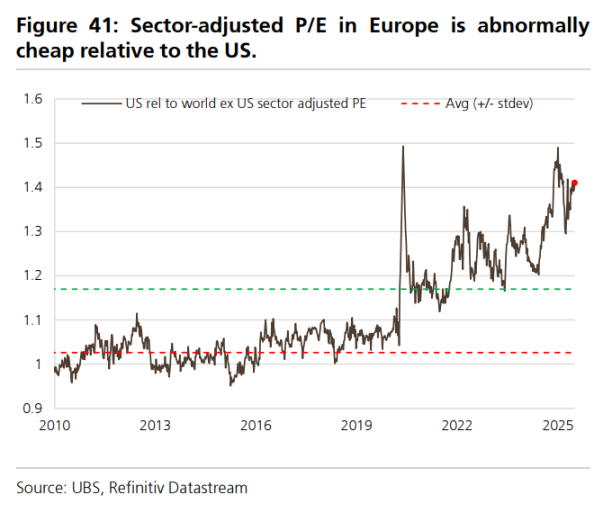

UBS ชี้หุ้นยุโรปมีข้อได้เปรียบด้านการประเมินมูลค่าเหนือหุ้นสหรัฐ การประเมินมูลค่าหุ้นยุโรปต่ำกว่าตลาดหุ้นสหรัฐมากผิดปกติ อัตราส่วนราคาต่อกำไรที่ปรับตามอุตสาหกรรมต่ำกว่าของสหรัฐถึง 25% ซึ่งสูงกว่าระดับปกติในประวัติศาสตร์ที่ 7% มาก ธนาคารยังคงคำแนะนำเชิงกลยุทธ์ในการจัดสรรหุ้นอ้างอิงให้กับหุ้นสหรัฐ และให้น้ำหนักหุ้นยุโรปมากเกินไป

นอกจากนี้ UBS ยังได้กล่าวถึงผลกระทบของ "พระราชบัญญัติใหญ่ที่สวยงาม" ของทรัมป์ต่อเศรษฐกิจสหรัฐฯ การเปลี่ยนแปลงโดยทั่วไปของธนาคารกลางทั่วโลกที่ผ่อนปรนนโยบายเพื่อรับมือกับการชะลอตัวของการเติบโตที่เกิดจากภาษีศุลกากร และแนวโน้มของนโยบายกระตุ้นเศรษฐกิจของจีนในช่วงครึ่งหลังของปี

ปัญหาที่ 1: ผลกระทบของภาษีศุลกากรต่อการเติบโตของโลกนั้นชัดเจนอยู่แล้ว

รายงานระบุว่าภาษีศุลกากรที่สหรัฐฯ กำหนดในปัจจุบันเทียบเท่ากับภาษี GDP ประมาณ 1.5% จากผู้นำเข้าของสหรัฐฯ และแม้จะมีข้อตกลงการค้าก็ยังไม่มีแนวโน้มที่ชัดเจนว่าภาษีศุลกากรจะลดลง

ข้อมูลจากกระทรวงการคลังของสหรัฐฯ ระบุว่าเมื่อพิจารณาจากรายได้ภาษีศุลกากรในเดือนมิถุนายน จะสามารถจัดเก็บรายได้ภาษีศุลกากรได้มากกว่า 300,000 ล้านดอลลาร์ต่อปี ตามรายงานของ Chasing Wind Trading Desk บริษัท Morgan Stanley เคยระบุไว้ในรายงานว่า รายได้ภาษีศุลกากรของสหรัฐฯ ต่อปีอยู่ที่ 327,000 ล้านดอลลาร์ คิดเป็น 1.1% ของ GDP

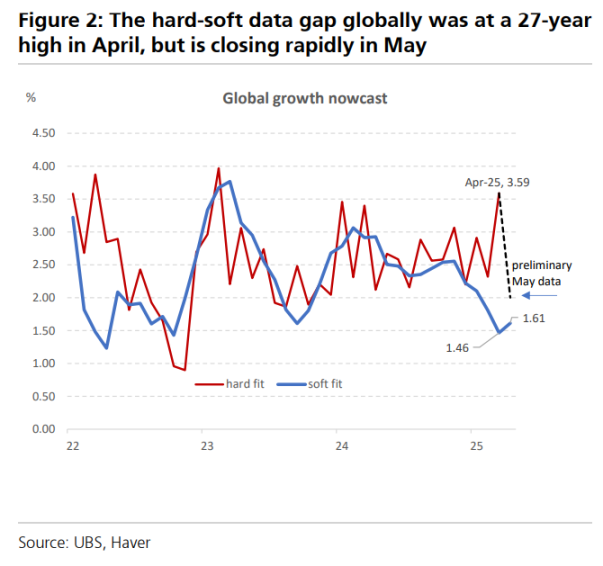

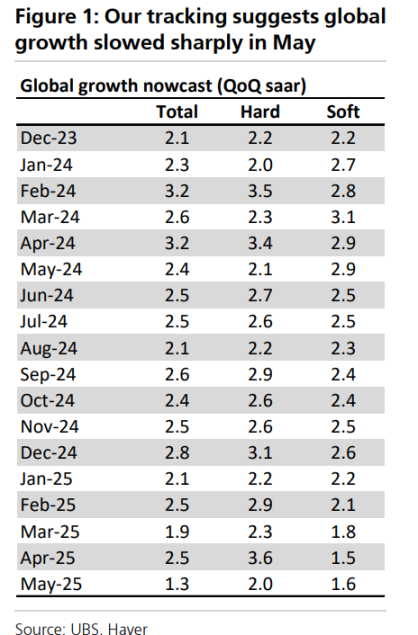

UBS เปิดเผยว่าในเดือนเมษายน หลังจากการประกาศภาษีศุลกากร ข้อมูลฮาร์ดดิสค์และข้อมูลซอฟท์ทั่วโลกมีความแตกต่างกันอย่างมาก (ถึงขั้นมีช่องว่างมากที่สุดในรอบ 27 ปี) โดยฮาร์ดดิสค์แสดงให้เห็นการเติบโตต่อปีที่ 3.6% ในขณะที่ฮาร์ดดิสค์แสดงให้เห็นเพียง 1.3% เท่านั้น แต่ในเดือนพฤษภาคม ข้อมูลทั้งสองเริ่มบรรจบกัน เนื่องจากฮาร์ดดิสค์แย่ลงเร็วกว่าฮาร์ดดิสค์ที่ปรับปรุงดีขึ้น

UBS เปิดเผยว่าข้อมูลรวมการติดตามการเติบโตทั่วโลกแสดงให้เห็นว่าการเติบโตทั่วโลกอยู่ที่เพียง 1.3% ต่อปี ซึ่งเป็นเพียงเปอร์เซ็นไทล์ที่ 8 ในประวัติศาสตร์เท่านั้น

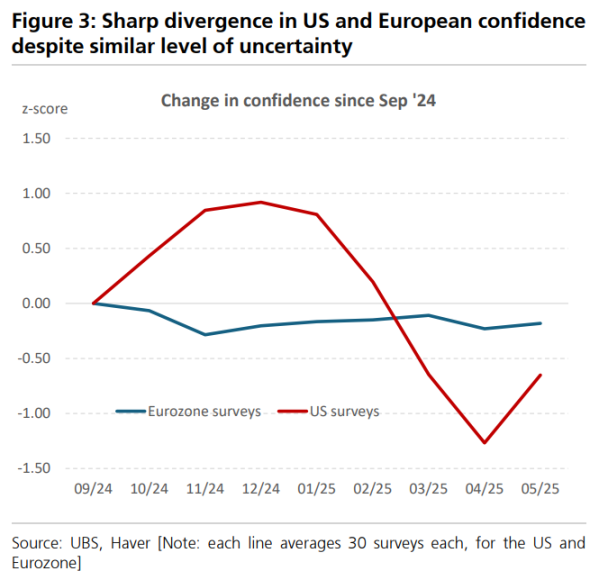

ที่น่าสังเกตคือ ดัชนีความเชื่อมั่นของสหรัฐฯ ลดลงมากกว่าภูมิภาคอื่น ขณะที่การสำรวจของยุโรปแทบจะไม่เปลี่ยนแปลง แม้ว่าทั้งสองภูมิภาคจะเผชิญกับระดับความไม่แน่นอนของนโยบายที่คล้ายคลึงกัน ในสหรัฐฯ การสำรวจอยู่ต่ำกว่าระดับเดือนธันวาคมไปแล้ว 1.5 ค่าเบี่ยงเบนมาตรฐาน

คำถามที่ 2: การขายดอลลาร์ครั้งนี้แตกต่างจากครั้งก่อนๆ อย่างไร?

UBS มีมุมมองเป็นขาลงแบบเป็นวัฏจักรต่อค่าเงินดอลลาร์สหรัฐ แต่ไม่เชื่อว่านี่คือจุดเริ่มต้นของแนวโน้มค่าเงินลดลงในระยะยาว

นักวิเคราะห์ของ UBS เชื่อว่าการอ่อนค่าของเงินดอลลาร์สหรัฐฯ นั้นเกิดจากปัจจัยหลัก 3 ประการ ได้แก่ ความต้องการในการป้องกันความเสี่ยงจากเงินดอลลาร์สหรัฐฯ ที่เพิ่มขึ้น เศรษฐกิจสหรัฐฯ ที่ชะลอตัวตามวัฏจักร และการเติบโตตามแนวโน้มที่ดีขึ้นในส่วนอื่นๆ ของโลก ปัจจัยแรกมีผลแล้ว และปัจจัยที่สองกำลังจะปรากฎขึ้นในเร็วๆ นี้

นักลงทุนต่างชาติถือครองหลักทรัพย์ระยะยาวของสหรัฐฯ มูลค่า 31.3 ล้านล้านดอลลาร์ โดย 6.3 ล้านล้านดอลลาร์อยู่ในบัญชีทางการ UBS ประมาณการว่าหากอัตราส่วนการป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนเพิ่มขึ้น 5 เปอร์เซ็นต์ จะทำให้เกิดกระแสการขายเงินดอลลาร์มูลค่า 1.25 ล้านล้านดอลลาร์ ซึ่งเกินกว่าการขาดดุลต่างประเทศประจำปีของสหรัฐฯ มาก

อย่างไรก็ตาม UBS เน้นย้ำว่าการเทขายดอลลาร์ในปัจจุบันไม่ได้มีเงื่อนไขที่จำเป็นสำหรับวัฏจักรขาลงในระยะยาวของดอลลาร์ในอดีต ซึ่งส่งผลให้การเติบโตดีขึ้นในส่วนอื่นๆ ของโลกและเบี้ยประกันความเสี่ยงลดลง ซึ่งจะจำกัดขอบเขตและระยะเวลาของวัฏจักรการเสื่อมค่าของดอลลาร์ในรอบนี้

คำถามที่ 3: ผลกระทบที่ล่าช้าของภาษีศุลกากรต่ออัตราเงินเฟ้อ

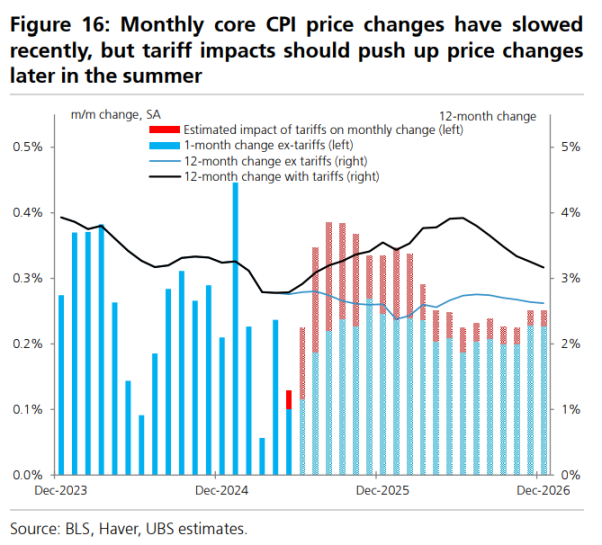

แม้ว่าสหรัฐจะจัดเก็บภาษีในอัตราสูงเทียบเท่ากับการเพิ่มราคา PCE ขึ้น 1.1% แต่ข้อมูล CPI และ PCE อย่างเป็นทางการยังไม่ได้สะท้อนให้เห็นอย่างชัดเจน

UBS เชื่อว่าความล่าช้านี้เกิดจากปัจจัยหลักสี่ประการ ได้แก่ การยกเว้นวันจัดส่ง บัฟเฟอร์สินค้าคงคลังขององค์กร การโอนราคาที่ล่าช้าของสินค้าขั้นกลางและสินค้าทุน และวิธีการสุ่มตัวอย่าง CPI ทุก ๆ สองเดือน

UBS ไม่คาดว่าจะเห็นผลกระทบอย่างมีนัยสำคัญของภาษีศุลกากรต่อมาตรการเงินเฟ้อที่สำคัญจนกว่าจะมีข้อมูล CPI เดือนกรกฎาคม (เผยแพร่ในเดือนสิงหาคม)

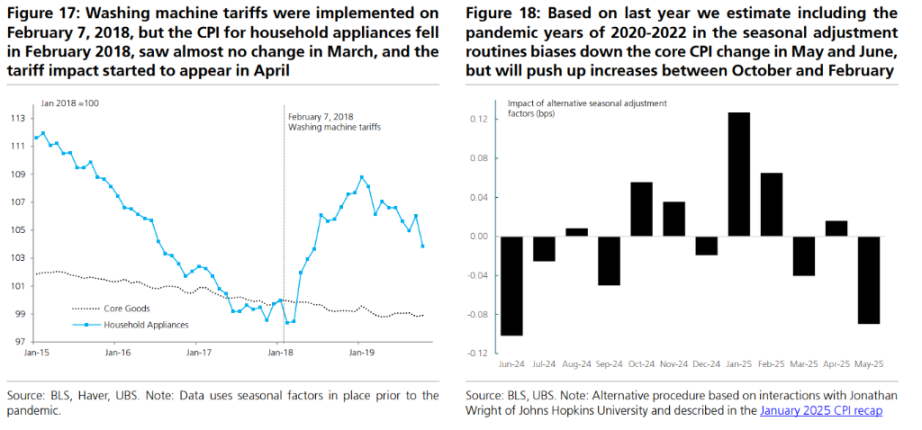

ธนาคารกล่าวว่าในช่วงที่ทรัมป์ดำรงตำแหน่งประธานาธิบดี ประสบการณ์จากภาษีนำเข้าเครื่องซักผ้าทั่วไป 20% ในปี 2018-2019 แสดงให้เห็นว่าจะต้องใช้เวลา 2-3 เดือนกว่าที่ภาษีจะส่งผลชัดเจนต่อดัชนี CPI ภาษีนำเข้าเครื่องซักผ้าทั่วไป 10% ในปัจจุบันเป็นอัตราเงินเฟ้อสูงสุด และระยะเวลาที่คาดว่าจะเกิดผลกระทบก็ใกล้เคียงกัน

คำถามที่ 4: ผู้ส่งออก (ทั่วโลก) ตอบสนองต่อภาษีของสหรัฐฯ อย่างไร

รายงานระบุว่าผลกระทบจากภาษีศุลกากรในช่วงไตรมาสแรกและอาจเกิดขึ้นในเดือนเมษายนหรือพฤษภาคม แสดงให้เห็นว่าภาวะราคาเพิ่มขึ้นอย่างต่อเนื่องและปริมาณลดลงยังไม่เกิดขึ้น

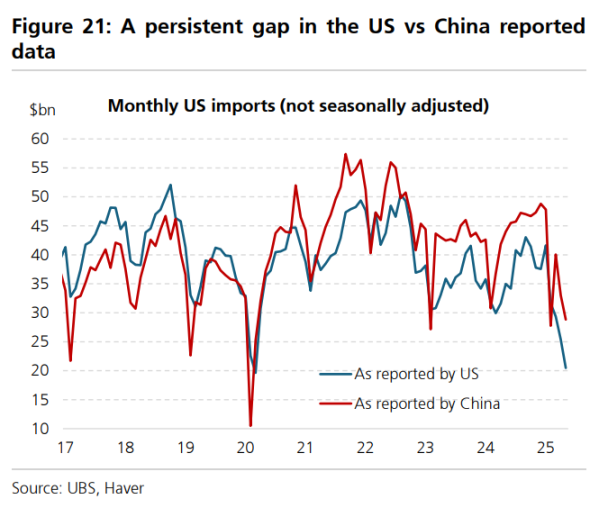

มีช่องว่างอย่างต่อเนื่องระหว่างตัวเลขการค้าที่รายงานโดยสหรัฐอเมริกาและจีน และความแตกต่างระหว่างข้อมูลการขนส่งตู้คอนเทนเนอร์กับตัวเลขการค้าอย่างเป็นทางการ

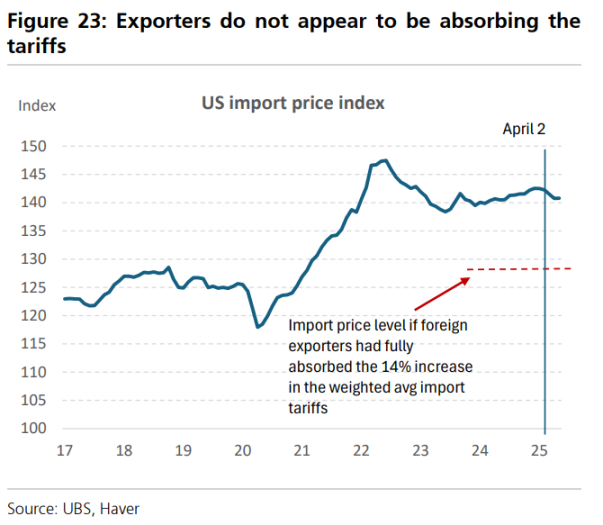

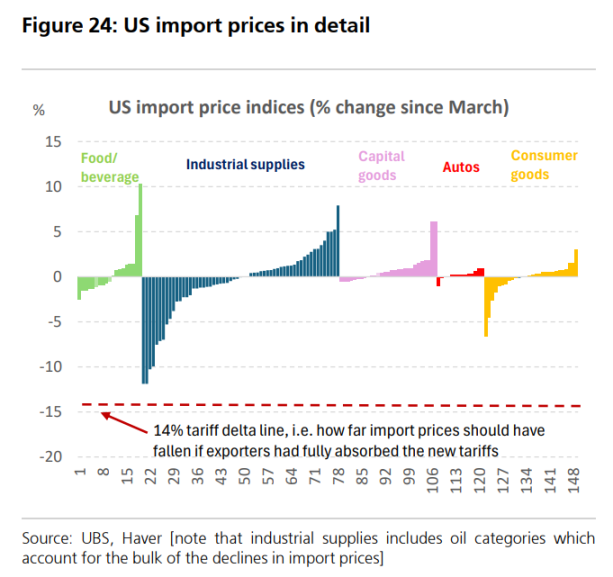

อย่างไรก็ตาม มีหลักฐานเพียงเล็กน้อยที่บ่งชี้ว่าผู้ส่งออกต่างประเทศกำลังดูดซับภาษีศุลกากรโดยการลดราคาสินค้าส่งออกของตน ราคาสินค้านำเข้าของสหรัฐฯ ลดลงเพียง 0.5% ในเดือนเมษายน และไม่เปลี่ยนแปลงในเดือนพฤษภาคม ซึ่งบ่งชี้ว่าผู้ส่งออกต่างประเทศดูดซับภาษีศุลกากรเพียงเล็กน้อยโดยการลดราคาสินค้าส่งออกของตน

UBS เชื่อว่าผู้ส่งออกต่างประเทศอาจต้องรับผลกระทบจากค่าเงินดอลลาร์สหรัฐที่อ่อนค่าลงต่อกำไรของตน และผู้นำเข้าของสหรัฐฯ ต้องแบกรับต้นทุนภาษีศุลกากรหลัก ในปัจจุบันยังไม่มีสัญญาณที่ชัดเจนของการขนส่งสินค้าผ่านแดน แต่ยังเร็วเกินไป

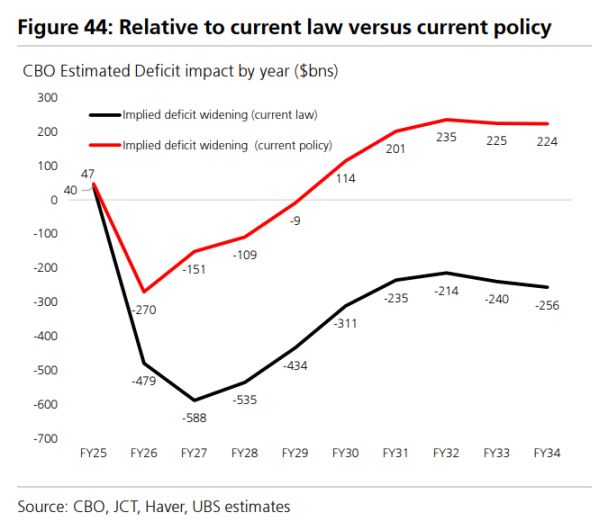

คำถามที่ 5: แนวโน้มทางการเงินของสหรัฐฯ กำลังผลักดันผลตอบแทนทั่วโลกให้สูงขึ้นหรือไม่?

ในปัจจุบัน การเปลี่ยนแปลงส่วนใหญ่ของการขาดดุลงบประมาณของสหรัฐฯ มาจากการขยายระยะเวลาการลดหย่อนภาษีปี 2017 ซึ่งคาดว่าจะเกิดขึ้นหลังการเลือกตั้ง

UBS กังวลอย่างมากเกี่ยวกับอุปทานพันธบัตรสหรัฐฯ ในระยะยาว แต่ในอดีต ความผันผวนของอุปสงค์มีแนวโน้มที่จะสูงกว่าความผันผวนของอุปทานมาก

หากความกังวลเกี่ยวกับการชะลอตัวทางเศรษฐกิจยังคงเพิ่มขึ้น ความต้องการพันธบัตรภายในประเทศน่าจะเพิ่มขึ้นเพียงพอที่จะดูดซับอุปทานนี้ได้อย่างง่ายดาย

UBS เชื่อว่าอัตราผลตอบแทนพันธบัตรรัฐบาลอายุ 10 ปีต่ำสุดควรอยู่ที่ระดับ 2.75% แม้จะอยู่ในสภาพแวดล้อมที่มีความตึงเครียดอย่างมากก็ตาม

คำถามที่ 6: หลักฐานการไหลออกของเงินทุนจากสหรัฐอเมริกาคืออะไร?

มุมมองที่ว่านักลงทุนต่างชาติกำลังลดการเปิดรับความเสี่ยงจากสินทรัพย์ของสหรัฐฯ เป็นที่แพร่หลายในหมู่ผู้เข้าร่วมตลาด

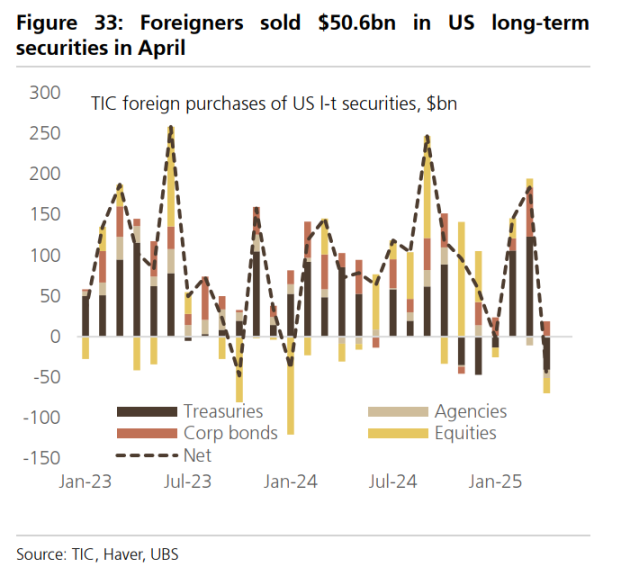

UBS ระบุว่าข้อมูล TIC ของสหรัฐฯ ในเดือนเมษายนเป็นหลักฐานของการขายสินทรัพย์ของสหรัฐฯ แต่ไม่ชัดเจนว่าการหมุนเวียนดังกล่าวจะดำเนินต่อไปหลังจากเดือนเมษายนหรือไม่ ข้อมูลแสดงให้เห็นว่านักลงทุนต่างชาติขายหลักทรัพย์ระยะยาวของสหรัฐฯ สุทธิ 50,600 ล้านดอลลาร์ ซึ่งรวมถึงหุ้น 18,800 ล้านดอลลาร์ และพันธบัตรกระทรวงการคลัง 40,800 ล้านดอลลาร์

UBS ระบุว่าข้อมูล TIC ของสหรัฐฯ ในเดือนเมษายนเป็นหลักฐานของการขายสินทรัพย์ของสหรัฐฯ แต่ไม่ชัดเจนว่าการหมุนเวียนดังกล่าวจะดำเนินต่อไปหลังจากเดือนเมษายนหรือไม่ ข้อมูลแสดงให้เห็นว่านักลงทุนต่างชาติขายหลักทรัพย์ระยะยาวของสหรัฐฯ สุทธิ 50,600 ล้านดอลลาร์ ซึ่งรวมถึงหุ้น 18,800 ล้านดอลลาร์ และพันธบัตรกระทรวงการคลัง 40,800 ล้านดอลลาร์

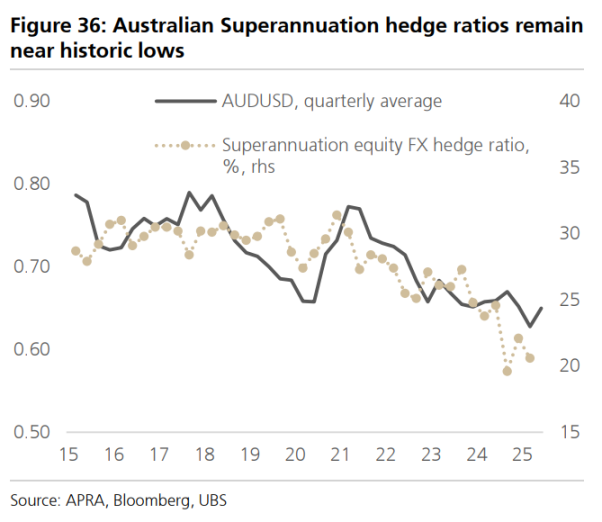

UBS เชื่อว่าการอ่อนค่าลงอย่างต่อเนื่องของเงินดอลลาร์สหรัฐอาจสะท้อนให้เห็นว่านักลงทุนทั่วโลกได้เพิ่มอัตราส่วนการป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนสำหรับสินทรัพย์ของสหรัฐฯ ข้อมูลการป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนจากกองทุนบำเหน็จบำนาญของออสเตรเลียและแคนาดาแสดงให้เห็นว่าอัตราส่วนการป้องกันความเสี่ยงในปัจจุบันยังอยู่ที่ระดับต่ำสุดในประวัติศาสตร์และยังมีช่องทางที่จะเพิ่มขึ้นต่อไป

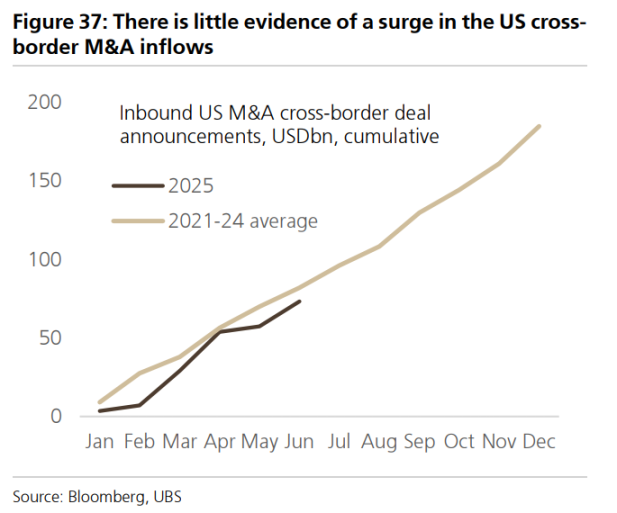

UBS กล่าวว่าจนถึงขณะนี้ยังไม่พบหลักฐานที่ชัดเจนในข้อมูลการประกาศควบรวมและซื้อกิจการ (M&A) ที่จะยืนยันคำกล่าวอ้างของรัฐบาลกลางที่ว่ามีการทุ่มเงินลงทุนโดยตรงจากต่างประเทศ (FDI) กว่า 10 ล้านล้านดอลลาร์สหรัฐฯ เข้าสู่สหรัฐฯ

คำถามที่ 7: ตลาดหุ้นสหรัฐฯ ถือว่า "พิเศษ" เพียงใดเมื่อเทียบกับยุโรป?

เมื่อ GDP ทั่วโลกชะลอตัวลง สหรัฐฯ มักจะทำผลงานได้ดีกว่า แต่ครั้งนี้ การชะลอตัวของ GDP นั้นมีศูนย์กลางอยู่ที่สหรัฐฯ และโซนยูโรกลับทำผลงานได้ดีกว่าสหรัฐฯ มากอย่างไม่คาดคิด แต่สิ่งนี้ไม่ได้สะท้อนให้เห็นในแนวโน้มของตลาดอย่างเต็มที่

สหรัฐฯ มีผลการดำเนินงานที่ย่ำแย่เป็นอย่างยิ่งเมื่อเทียบกับยูโรโซนในแง่ของการประเมินมูลค่า (แพงเป็นอย่างยิ่งเมื่อเทียบกับสหภาพยุโรป) เงื่อนไขทางการเงิน และการออมส่วนเกินของครัวเรือน ดังนี้

อัตราส่วนราคาต่อกำไรที่ปรับตามภาคส่วนของตลาดหุ้นสหรัฐฯ เมื่อเทียบกับยุโรปสูงกว่าของยุโรป 25% ในขณะที่ค่าเฉลี่ยในประวัติศาสตร์อยู่ที่เพียง 7% เท่านั้น

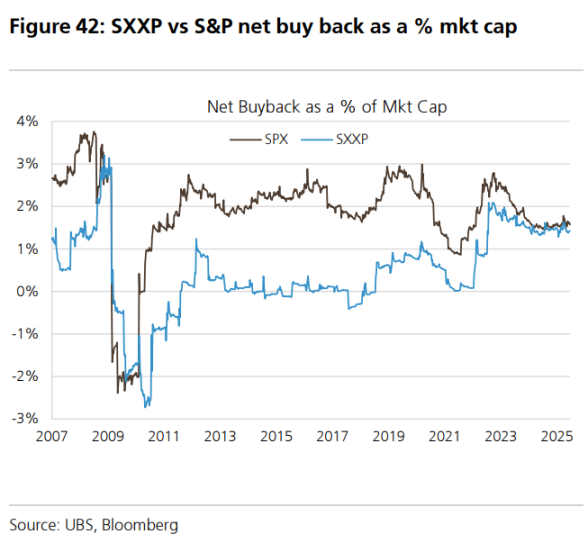

อัตราผลตอบแทนรวมของยุโรป (เงินปันผลและการซื้อหุ้นคืน) ขณะนี้อยู่ที่ 4.4% เมื่อเทียบกับ 2.8% ในสหรัฐฯ

สถานการณ์ทางการเงินและการออมส่วนเกินของครัวเรือนในยุโรปดีกว่าของสหรัฐอเมริกาอย่างเห็นได้ชัด การออมส่วนเกินของยุโรปอยู่ที่ประมาณ 10% ของ GDP ในขณะที่สหรัฐอเมริกาอยู่ที่เพียง 2% เท่านั้น

UBS ระบุว่า พื้นที่ที่สหรัฐฯ ไม่ได้ "โดดเด่น" อีกต่อไปเมื่อเทียบกับยูโรโซน ได้แก่ การซื้อคืนหุ้น (เป็นเปอร์เซ็นต์ของมูลค่าตลาด) และการเติบโตของ GDP (ต่ำกว่าสหภาพยุโรปเล็กน้อยในปี 2569)

สถานการณ์ทางการเงินและการออมส่วนเกินของครัวเรือนในยุโรปดีกว่าของสหรัฐอเมริกาอย่างเห็นได้ชัด การออมส่วนเกินของยุโรปอยู่ที่ประมาณ 10% ของ GDP ในขณะที่สหรัฐอเมริกาอยู่ที่เพียง 2% เท่านั้น

UBS ระบุว่า พื้นที่ที่สหรัฐฯ ไม่ได้ "โดดเด่น" อีกต่อไปเมื่อเทียบกับยูโรโซน ได้แก่ การซื้อคืนหุ้น (เป็นเปอร์เซ็นต์ของมูลค่าตลาด) และการเติบโตของ GDP (ต่ำกว่าสหภาพยุโรปเล็กน้อยในปี 2569)

คำถามที่ 8: “พระราชบัญญัติ Big Beautiful” จะช่วยเหลือหรือทำร้ายการเติบโตของสหรัฐฯ?

UBS กล่าวว่าร่างกฎหมายดังกล่าวจะทำให้ขาดดุลเพิ่มขึ้นก่อนปี 2569 จากนั้นจะลดลง ทำให้ขาดดุลลดลงรวม 400,000 ล้านดอลลาร์ใน 10 ปี

ธนาคารคาดหวังว่า "ร่างกฎหมายใหญ่ที่สวยงาม" นี้จะมีส่วนสนับสนุนการเติบโตประมาณ 45 จุดพื้นฐานจนถึงปี 2569 หลังจากนั้น ภาวะการคลังจะเริ่มชะลอตัว

ร่างกฎหมายดังกล่าวจะขยายบทบัญญัติทางธุรกิจของการปฏิรูปภาษีปี 2560 รวมไปถึงการใช้จ่ายเต็มจำนวน เครดิตภาษีการวิจัยและพัฒนา และการเปลี่ยนแปลงการหักลดหย่อน โดยการลดเงินกู้ยืมเพื่อการศึกษาจะเป็นแหล่งเงินทุนที่สำคัญในระยะใกล้

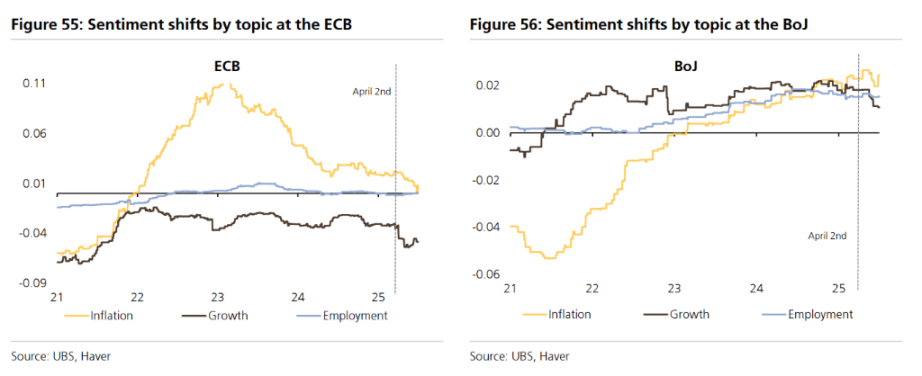

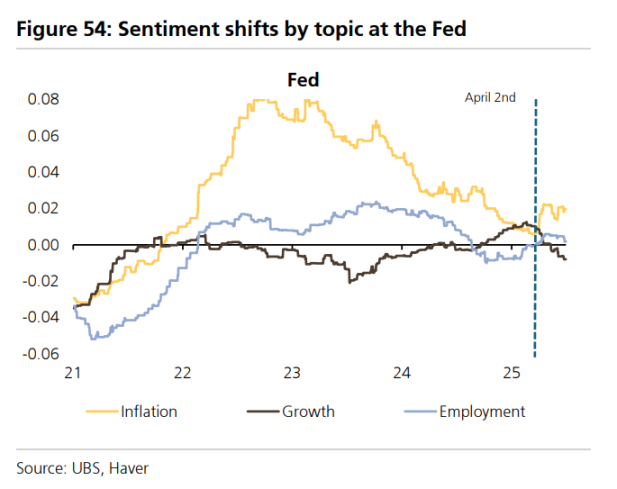

คำถามที่ 9: ธนาคารกลางตอบสนองต่อภาษีศุลกากรโลกที่เพิ่มสูงขึ้นอย่างไร

ผลกระทบที่เกิดขึ้นจริงจากภาษีศุลกากรนั้นแตกต่างอย่างมากจากที่คาดไว้ โดยเฉพาะอย่างยิ่งในรูปแบบของค่าเงินดอลลาร์ที่อ่อนค่าลงและการขาดมาตรการตอบโต้ ซึ่งส่งผลให้ผลลัพธ์ทางเศรษฐกิจเปลี่ยนแปลงไปในทางพื้นฐาน รวมถึงทิศทางของนโยบายของธนาคารกลางด้วย

สำหรับธนาคารกลางอื่นๆ นอกเหนือจากเฟด สถานการณ์ปัจจุบันนั้นง่ายกว่าสถานการณ์เศรษฐกิจตกต่ำพร้อมภาวะเศรษฐกิจถดถอยที่กลัวกันก่อนหน้านี้มาก ภาษีศุลกากรถือเป็นปัจจัยที่ทำให้เกิดการเติบโตในเชิงลบอย่างชัดเจน และอาจเป็นปัจจัยที่ทำให้เกิดภาวะเงินฝืดได้เช่นกัน ตั้งแต่วันที่ 2 เมษายน อัตราดอกเบี้ย 1 ปี ลดลงโดยเฉลี่ย 30 จุดพื้นฐานในตลาดพัฒนาแล้ว และลดลงประมาณ 50 จุดพื้นฐานในตลาดเกิดใหม่

โมเดลการวิเคราะห์เชิงลึกของ UBS แสดงให้เห็นว่าในบรรดาธนาคารกลาง G3 ธนาคารกลางยุโรปมีท่าทีผ่อนปรนมากที่สุด และธนาคารกลางญี่ปุ่นก็เริ่มกังวลเกี่ยวกับการเติบโต เฟดกำลังเผชิญกับภาวะกลืนไม่เข้าคายไม่ออก

หากอัตราเงินเฟ้อเพิ่มขึ้นมากกว่าการว่างงาน กฎนโยบายของเฟดแนะนำว่าควรปรับอัตราดอกเบี้ยขึ้น แต่หากภาษีศุลกากรเป็นเพียงการกระทบต่อระดับราคาเพียงครั้งเดียว เฟดอาจเลือกที่จะให้ความสำคัญกับการตอบสนองต่ออัตราการว่างงานที่สูงขึ้น สัญญาณปัจจุบันบ่งชี้ว่าเฟดกำลังโน้มเอียงไปทางการสนับสนุนตลาดแรงงาน

คำถามที่ 10: จีนได้ดำเนินมาตรการกระตุ้นเศรษฐกิจกี่ประการแล้ว และจะมีอีกกี่ประการที่จะตามมา?

จีนกำหนดเป้าหมายการเติบโตของ GDP ไว้ที่ "ประมาณ 5%" ในการประชุมสภาประชาชนแห่งชาติในเดือนมีนาคม และประกาศมาตรการกระตุ้นเศรษฐกิจแบบพอประมาณ การขาดดุลการคลังโดยรวมขยายตัวเป็น 1.5-2% ของ GDP นโยบายการเงินและสินเชื่อถูกกำหนดไว้ที่ "ผ่อนปรนปานกลาง" และ UBS คาดว่าอัตราดอกเบี้ยนโยบายจะลดลง 30-40 จุดพื้นฐาน

จีนกำหนดเป้าหมายการเติบโตของ GDP ไว้ที่ "ประมาณ 5%" ในการประชุมสภาประชาชนแห่งชาติในเดือนมีนาคม และประกาศมาตรการกระตุ้นเศรษฐกิจแบบพอประมาณ การขาดดุลการคลังโดยรวมขยายตัวเป็น 1.5-2% ของ GDP นโยบายการเงินและสินเชื่อถูกกำหนดไว้ที่ "ผ่อนปรนปานกลาง" และ UBS คาดว่าอัตราดอกเบี้ยนโยบายจะลดลง 30-40 จุดพื้นฐาน

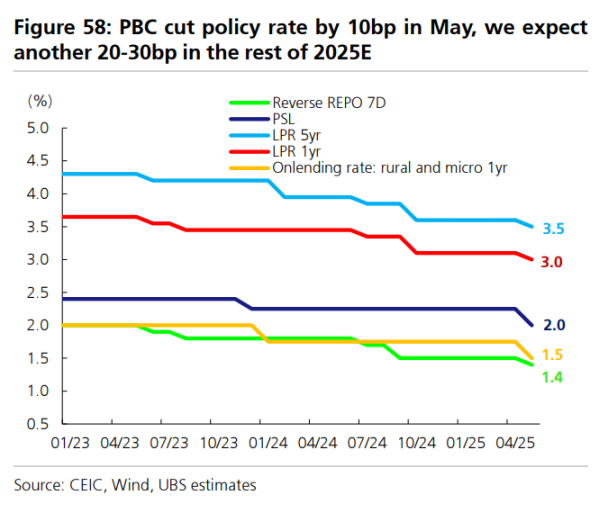

ในด้านการดำเนินการตามนโยบาย ธนาคารกลางได้ปรับลดอัตราดอกเบี้ยนโยบายลง 10 จุดพื้นฐานและอัตราส่วนเงินสำรองขั้นต่ำลง 50 จุดพื้นฐานในเดือนพฤษภาคม และประกาศเครื่องมือปล่อยกู้ใหม่เพื่อสนับสนุนการบริโภคและนวัตกรรม การออกพันธบัตรรัฐบาลสุทธิที่แข็งแกร่งในช่วงครึ่งแรกของปีผลักดันให้สินเชื่อเติบโต 8.8% เมื่อเทียบเป็นรายปีในเดือนมิถุนายน

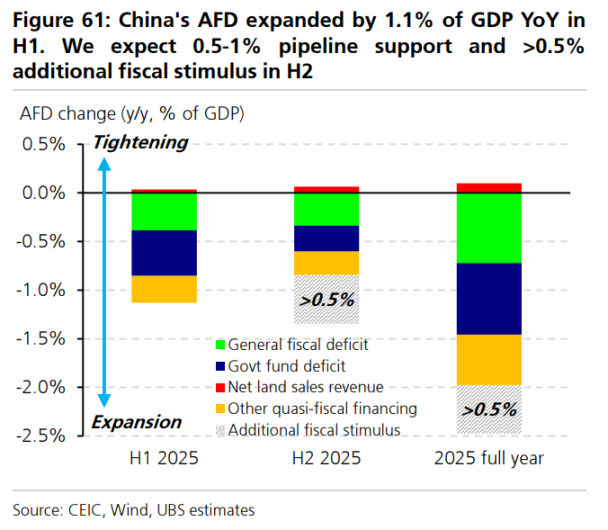

UBS คาดการณ์ว่าการขาดดุลการคลังโดยรวมของจีนขยายตัวเป็น 1.1% ของ GDP ในช่วงครึ่งแรกของปี คาดว่ามาตรการกระตุ้นเศรษฐกิจที่เหลือตามแผน (0.5-1% ของ GDP) จะดำเนินการในช่วงครึ่งหลังของปี และอาจมีการออกมาตรการกระตุ้นเศรษฐกิจเพิ่มเติมอีกมากกว่า 0.5% ของ GDP ในช่วงปลายไตรมาสที่ 3

นอกจากนี้ UBS คาดว่าจะลดอัตราดอกเบี้ยนโยบายอีก 20-30 จุดพื้นฐาน

ความคิดเห็นทั้งหมด