การแข่งขันเพื่อพัฒนาอุตสาหกรรมคลังสินทรัพย์ดิจิทัล (DAT) ยังคงดำเนินต่อไป

ในเดือนตุลาคม MSCI ผู้ให้บริการดัชนีระดับโลกได้เสนอให้ตัดบริษัทที่มีการถือครองสินทรัพย์ดิจิทัลมากกว่า 50% ของสินทรัพย์ทั้งหมด ออกจากดัชนีตลาดที่สามารถลงทุนได้ทั่วโลก การเคลื่อนไหวนี้คุกคามตำแหน่งทางการตลาดของบริษัทบริหารจัดการสินทรัพย์ดิจิทัล เช่น Strategy โดยตรง และอาจเปลี่ยนแปลงกระแสเงินทุนของภาคส่วนการบริหารจัดการสินทรัพย์ดิจิทัลทั้งหมดได้ด้วย

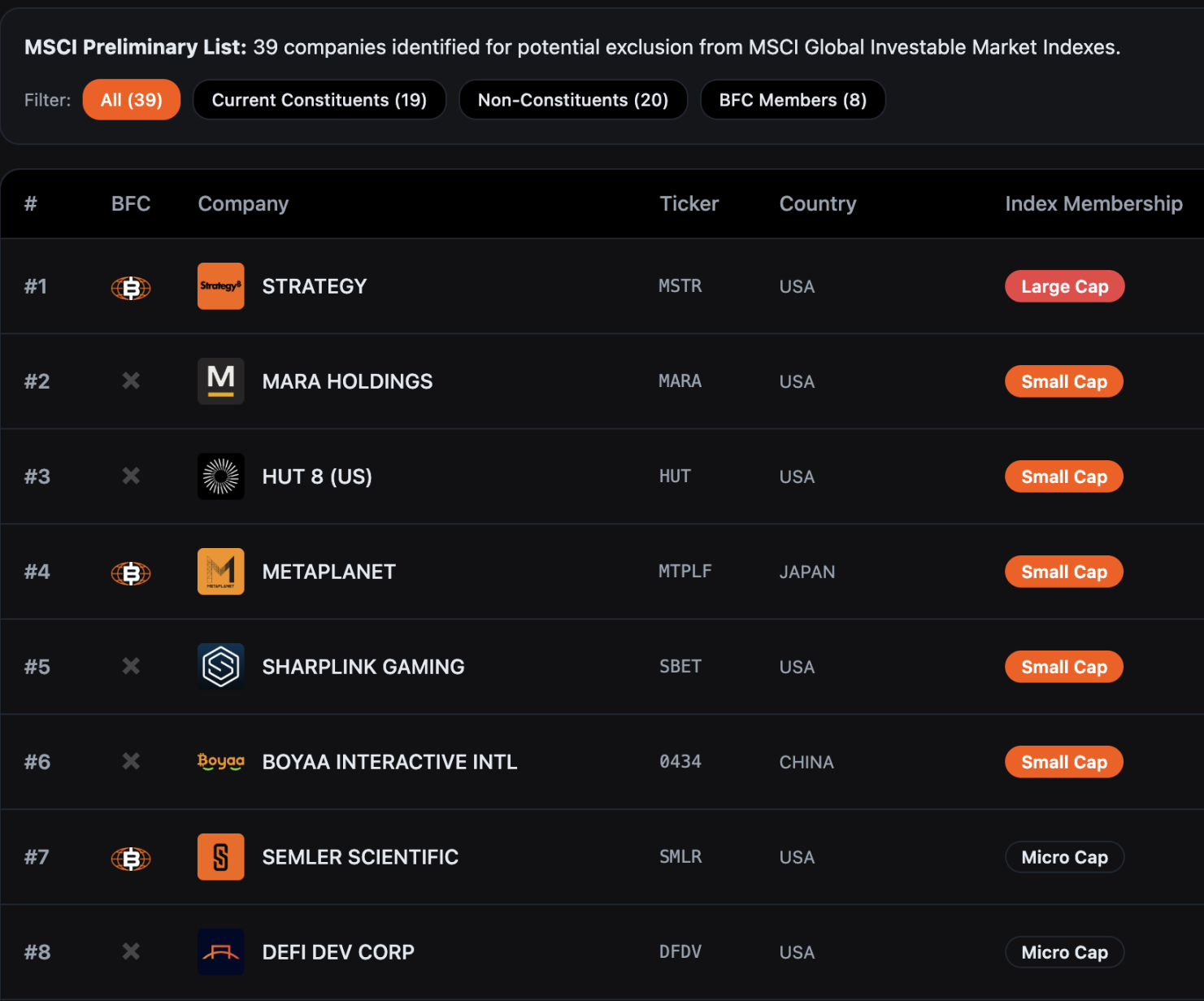

จากข้อมูลที่รวบรวมโดย Bitcoin for Corporations พบว่า บริษัท 39 แห่งอาจถูกตัดออกจากดัชนี MSCI World Investable Market Index นักวิเคราะห์ของ JPMorgan เคยเตือนไว้ก่อนหน้านี้ว่า การถอด Strategy ออกเพียงดัชนีเดียว อาจส่งผลให้เงินทุนแบบพาสซีฟไหลออกเกือบ 2.8 พันล้านดอลลาร์ และหากผู้ให้บริการดัชนีรายอื่นทำตาม ก็อาจทำให้เงินทุนไหลออกมากถึง 8.8 พันล้านดอลลาร์

ปัจจุบัน ระยะเวลาการปรึกษาหารือของ MSCI สำหรับข้อเสนอนี้จะดำเนินต่อไปจนถึงวันที่ 31 ธันวาคม 2025 และคาดว่าจะมีการประกาศข้อสรุปสุดท้ายก่อนวันที่ 15 มกราคม 2026 หากมีการปรับเปลี่ยนใด ๆ จะมีการนำไปใช้ในกระบวนการทบทวนดัชนีอย่างเป็นทางการในเดือนกุมภาพันธ์ 2026

ด้วยสถานการณ์ที่กดดันเช่นนี้ Strategy จึงได้ส่งจดหมายเปิดผนึกความยาว 12 หน้าที่มีถ้อยคำรุนแรงถึงคณะกรรมการดัชนีหุ้น MSCI เมื่อวันที่ 10 ธันวาคม โดยมี Michael Saylor ประธานกรรมการบริหารและผู้ก่อตั้ง และ Phong Le ประธานและซีอีโอ ร่วมลงนาม เพื่อแสดงจุดยืนคัดค้านข้อเสนอดังกล่าวอย่างชัดเจน จดหมายระบุอย่างตรงไปตรงมาว่า "ข้อเสนอนี้เป็นการหลอกลวงอย่างร้ายแรง และจะส่งผลกระทบอย่างรุนแรงและทำลายล้างต่อผลประโยชน์ของนักลงทุนทั่วโลกและการพัฒนาอุตสาหกรรมสินทรัพย์ดิจิทัล เราขอเรียกร้องอย่างยิ่งให้ MSCI ถอนแผนนี้ออกไปโดยสิ้นเชิง"

กลยุทธ์หลักทั้งสี่ประการประกอบด้วยการป้องกันหลักสี่ประการ

สินทรัพย์ดิจิทัลเป็นเทคโนโลยีพื้นฐานที่ปฏิวัติวงการและกำลังเปลี่ยนแปลงระบบการเงินไปอย่างสิ้นเชิง

Strategy โต้แย้งว่าข้อเสนอของ MSCI ประเมินค่าเชิงกลยุทธ์ของ Bitcoin และสินทรัพย์ดิจิทัลอื่นๆ ต่ำเกินไป นับตั้งแต่ Satoshi Nakamoto เปิดตัว Bitcoin เมื่อ 16 ปีที่แล้ว สินทรัพย์ดิจิทัลนี้ได้เติบโตขึ้นเป็นองค์ประกอบสำคัญของเศรษฐกิจโลก โดยมีมูลค่าตลาดปัจจุบันอยู่ที่ประมาณ 1.85 ล้านล้านดอลลาร์สหรัฐ

Strategy เชื่อว่าสินทรัพย์ดิจิทัลไม่ใช่เพียงแค่เครื่องมือทางการเงิน แต่เป็นนวัตกรรมทางเทคโนโลยีพื้นฐานที่สามารถเปลี่ยนแปลงระบบการเงินโลกได้ บริษัทที่ลงทุนในโครงสร้างพื้นฐานที่เกี่ยวข้องกับ Bitcoin กำลังสร้างระบบนิเวศทางการเงินใหม่ทั้งหมด ซึ่งไม่แตกต่างจากบริษัทชั้นนำที่เคยให้ความสำคัญกับเทคโนโลยีเกิดใหม่เพียงอย่างเดียวในอดีต

เช่นเดียวกับที่ Standard Oil ในศตวรรษที่ 19 มุ่งเน้นการขุดเจาะบ่อน้ำลึก และ AT&T ในศตวรรษที่ 20 ลงทุนอย่างหนักในการสร้างเครือข่ายโทรศัพท์ บริษัทเหล่านี้ได้วางรากฐานที่มั่นคงสำหรับการเปลี่ยนแปลงทางเศรษฐกิจในเวลาต่อมา และในที่สุดก็กลายเป็นมาตรฐานของอุตสาหกรรมผ่านการลงทุนที่มองการณ์ไกลในโครงสร้างพื้นฐานหลัก Strategy เชื่อว่าบริษัทที่มุ่งเน้นสินทรัพย์ดิจิทัลในปัจจุบันกำลังเดินตามรอย "ผู้บุกเบิกด้านเทคโนโลยี" เหล่านี้ และไม่ควรถูกมองข้ามด้วยกฎเกณฑ์ดัชนีแบบดั้งเดิม

DAT เป็นบริษัทที่ดำเนินงาน ไม่ใช่กองทุนที่ไม่ได้บริหารจัดการเอง

นี่คือประเด็นหลักที่ Strategy ใช้ในการแก้ต่าง—Digital Asset Treasury (DAT) เป็นบริษัทที่ดำเนินงานจริง มีโมเดลธุรกิจที่สมบูรณ์ ไม่ใช่แค่กองทุนลงทุนที่ถือครอง Bitcoin อย่างเฉื่อยชา แม้ว่าปัจจุบัน Strategy จะถือครอง Bitcoin มากกว่า 600,000 เหรียญ แต่คุณค่าหลักของบริษัทไม่ได้ขึ้นอยู่กับความผันผวนของราคา Bitcoin แต่ขึ้นอยู่กับการสร้างผลตอบแทนที่ยั่งยืนให้กับผู้ถือหุ้นผ่านการออกแบบและเปิดตัวเครื่องมือ "เครดิตดิจิทัล" ที่เป็นเอกลักษณ์

นี่คือประเด็นหลักที่ Strategy ใช้ในการแก้ต่าง—Digital Asset Treasury (DAT) เป็นบริษัทที่ดำเนินงานจริง มีโมเดลธุรกิจที่สมบูรณ์ ไม่ใช่แค่กองทุนลงทุนที่ถือครอง Bitcoin อย่างเฉื่อยชา แม้ว่าปัจจุบัน Strategy จะถือครอง Bitcoin มากกว่า 600,000 เหรียญ แต่คุณค่าหลักของบริษัทไม่ได้ขึ้นอยู่กับความผันผวนของราคา Bitcoin แต่ขึ้นอยู่กับการสร้างผลตอบแทนที่ยั่งยืนให้กับผู้ถือหุ้นผ่านการออกแบบและเปิดตัวเครื่องมือ "เครดิตดิจิทัล" ที่เป็นเอกลักษณ์

โดยเฉพาะอย่างยิ่ง เครื่องมือ "การให้กู้ยืมดิจิทัล" ของ Strategy ครอบคลุมหลายประเภท รวมถึงหุ้นบุริมสิทธิ์ที่มีอัตราเงินปันผลคงที่ อัตราเงินปันผลลอยตัว ระดับความสำคัญที่แตกต่างกัน และข้อกำหนดการคุ้มครองเครดิต เงินที่ระดมได้จากการขายเครื่องมือเหล่านี้จะถูกนำไปใช้เพื่อเพิ่มการถือครอง Bitcoin ตราบใดที่ผลตอบแทนจากการลงทุนระยะยาวใน Bitcoin สูงกว่าต้นทุนทางการเงินของ Strategy ที่คิดเป็นดอลลาร์ ก็จะสามารถสร้างผลตอบแทนที่มั่นคงให้กับผู้ถือหุ้นและลูกค้าได้ Strategy เน้นย้ำว่าโมเดล "การดำเนินงานเชิงรุก + การเพิ่มมูลค่าสินทรัพย์" นี้แตกต่างอย่างสิ้นเชิงจากตรรกะการจัดการเชิงรับของกองทุนลงทุนแบบดั้งเดิมหรือ ETF และควรพิจารณาว่าเป็นธุรกิจดำเนินงานปกติ

ในจดหมายดังกล่าว Strategy ยังตั้งคำถามอีกว่า ทำไมบริษัทยักษ์ใหญ่ด้านน้ำมัน กองทุนรวมอสังหาริมทรัพย์ (REITs) และบริษัทไม้ จึงได้รับอนุญาตให้ถือครองสินทรัพย์กระจุกตัวอยู่ในหมวดหมู่เดียวกัน แต่กลับไม่ถูกจัดประเภทเป็นกองทุนรวมและถูกยกเว้นจากดัชนีต่างๆ การกำหนดข้อจำกัดพิเศษเฉพาะกับบริษัทสินทรัพย์ดิจิทัลนั้น ชัดเจนว่าไม่สอดคล้องกับหลักการความเป็นธรรมในอุตสาหกรรม

เกณฑ์สินทรัพย์ดิจิทัล 50% นั้นไม่สมเหตุสมผล เลือกปฏิบัติ และไม่สมจริง

ฝ่ายกลยุทธ์ชี้ให้เห็นว่าข้อเสนอของ MSCI ใช้มาตรฐานที่เลือกปฏิบัติ บริษัทขนาดใหญ่หลายแห่งในอุตสาหกรรมดั้งเดิมก็มีการถือครองสินทรัพย์ประเภทเดียวอย่างกระจุกตัวเช่นกัน รวมถึงบริษัทน้ำมันและก๊าซ บริษัทกองทุนรวมอสังหาริมทรัพย์ บริษัทไม้ และธุรกิจโครงสร้างพื้นฐานด้านพลังงาน อย่างไรก็ตาม MSCI ได้กำหนดเกณฑ์การยกเว้นพิเศษสำหรับบริษัทสินทรัพย์ดิจิทัลเท่านั้น ซึ่งถือเป็นการปฏิบัติที่ไม่เป็นธรรมอย่างชัดเจน

จากมุมมองด้านความเป็นไปได้ ข้อเสนอนี้ก็มีปัญหาสำคัญเช่นกัน เนื่องจากราคาของสินทรัพย์ดิจิทัลมีความผันผวนสูงมาก บริษัทเดียวกันอาจถูกรวมหรือถอดออกจากดัชนี MSCI ซ้ำแล้วซ้ำเล่าภายในไม่กี่วันเนื่องจากการเปลี่ยนแปลงของมูลค่าสินทรัพย์ ทำให้เกิดความสับสนในตลาด นอกจากนี้ ความแตกต่างระหว่างมาตรฐานการบัญชี (US GAAP และ IFRS ระหว่างประเทศปฏิบัติต่อสินทรัพย์ดิจิทัลแตกต่างกัน) จะทำให้บริษัทที่มีรูปแบบธุรกิจเดียวกันได้รับการปฏิบัติที่แตกต่างกันขึ้นอยู่กับสถานที่จดทะเบียน

เป็นการละเมิดหลักการความเป็นกลางของดัชนี และเป็นการแทรกอคติทางนโยบาย

Strategy โต้แย้งว่าข้อเสนอของ MSCI นั้นโดยพื้นฐานแล้วเป็นการตัดสินคุณค่าของสินทรัพย์ประเภทใดประเภทหนึ่ง ซึ่งเป็นการละเมิดหลักการพื้นฐานที่ว่าผู้ให้บริการดัชนีควรวางตัวเป็นกลาง MSCI อ้างต่อตลาดและหน่วยงานกำกับดูแลว่าดัชนีของตนให้การครอบคลุมที่ "ครอบคลุม" เพื่อสะท้อน "วิวัฒนาการของตลาดหุ้นพื้นฐาน" และไม่ควร "ตัดสินว่าดีหรือไม่ดี หรือเหมาะสมของตลาด บริษัท กลยุทธ์ หรือการลงทุนใดๆ"

การที่ MSCI เลือกที่จะไม่รวมบริษัทสินทรัพย์ดิจิทัลไว้ในดัชนี เท่ากับเป็นการตัดสินใจเชิงนโยบายในนามของตลาด ซึ่งเป็นสิ่งที่ผู้ให้บริการดัชนีควรหลีกเลี่ยง

ตรงกันข้ามกับกลยุทธ์สินทรัพย์ดิจิทัลของสหรัฐฯ

ฝ่ายกลยุทธ์ชี้ให้เห็นอย่างชัดเจนว่าข้อเสนอดังกล่าวขัดแย้งกับเป้าหมายเชิงกลยุทธ์ของรัฐบาลทรัมป์ในการส่งเสริมความเป็นผู้นำด้านสินทรัพย์ดิจิทัล ในสัปดาห์แรกของการดำรงตำแหน่ง รัฐบาลทรัมป์ได้ลงนามในคำสั่งบริหารเพื่อส่งเสริมการเติบโตของเทคโนโลยีทางการเงินดิจิทัล และจัดตั้งกองทุนสำรองบิตคอยน์เชิงกลยุทธ์ โดยมีเป้าหมายที่จะทำให้สหรัฐอเมริกาเป็นผู้นำระดับโลกในด้านสินทรัพย์ดิจิทัล

อย่างไรก็ตาม หากข้อเสนอของ MSCI ถูกนำไปใช้ จะเป็นการขัดขวางไม่ให้กองทุนระยะยาว เช่น กองทุนบำเหน็จบำนาญของสหรัฐฯ และแผน 401(k) ลงทุนในบริษัทสินทรัพย์ดิจิทัล ส่งผลให้เงินทุนหลายพันล้านดอลลาร์ไหลออกจากอุตสาหกรรมนี้ ซึ่งไม่เพียงแต่จะขัดขวางการพัฒนาบริษัทสินทรัพย์ดิจิทัลที่สร้างสรรค์ของสหรัฐฯ เท่านั้น แต่ยังอาจทำให้ความสามารถในการแข่งขันของสหรัฐฯ ในด้านยุทธศาสตร์นี้อ่อนแอลง ซึ่งขัดแย้งกับทิศทางนโยบายที่รัฐบาลกำหนดไว้

จากประมาณการของนักวิเคราะห์ที่ Strategy อ้างถึง Strategy เพียงบริษัทเดียวอาจเผชิญกับการขายหุ้นแบบพาสซีฟมูลค่าสูงถึง 2.8 พันล้านดอลลาร์สหรัฐฯ อันเนื่องมาจากข้อเสนอของ MSCI ซึ่งไม่เพียงแต่จะส่งผลเสียต่อ Strategy เองเท่านั้น แต่ยังส่งผลกระทบอย่างรุนแรงต่อระบบนิเวศสินทรัพย์ดิจิทัลทั้งหมดด้วย ตัวอย่างเช่น อาจบังคับให้บริษัทขุด Bitcoin ต้องขายสินทรัพย์ก่อนกำหนดเพื่อปรับโครงสร้างสินทรัพย์ของตน ซึ่งจะทำให้ความสัมพันธ์ระหว่างอุปสงค์และอุปทานในตลาดสินทรัพย์ดิจิทัลบิดเบือนไป

เป้าหมายสูงสุดของกลยุทธ์

จดหมายเปิดผนึกของบริษัท Strategy ได้เรียกร้องหลักๆ สองประการดังนี้:

ประการแรก เราหวังว่า MSCI จะถอนข้อเสนอการถอดถอนออกทั้งหมด เพื่อให้ตลาดสามารถทดสอบมูลค่าของบริษัท Digital Asset Treasury (DAT) ผ่านการแข่งขันอย่างเสรี เพื่อให้ดัชนีสามารถสะท้อนแนวโน้มการพัฒนาของเทคโนโลยีทางการเงินยุคใหม่ได้อย่างเป็นกลางและเที่ยงตรง

ประการที่สอง หาก MSCI ยืนยันที่จะให้ "การปฏิบัติเป็นพิเศษ" แก่บริษัทสินทรัพย์ดิจิทัล ก็จำเป็นต้องขยายขอบเขตการปรึกษาหารือกับภาคอุตสาหกรรม ขยายระยะเวลาการปรึกษาหารือ และให้การสนับสนุนเชิงตรรกะที่เพียงพอมากขึ้นเพื่ออธิบายความสมเหตุสมผลของกฎระเบียบ

กลยุทธ์ไม่ใช่การต่อสู้เพียงลำพัง

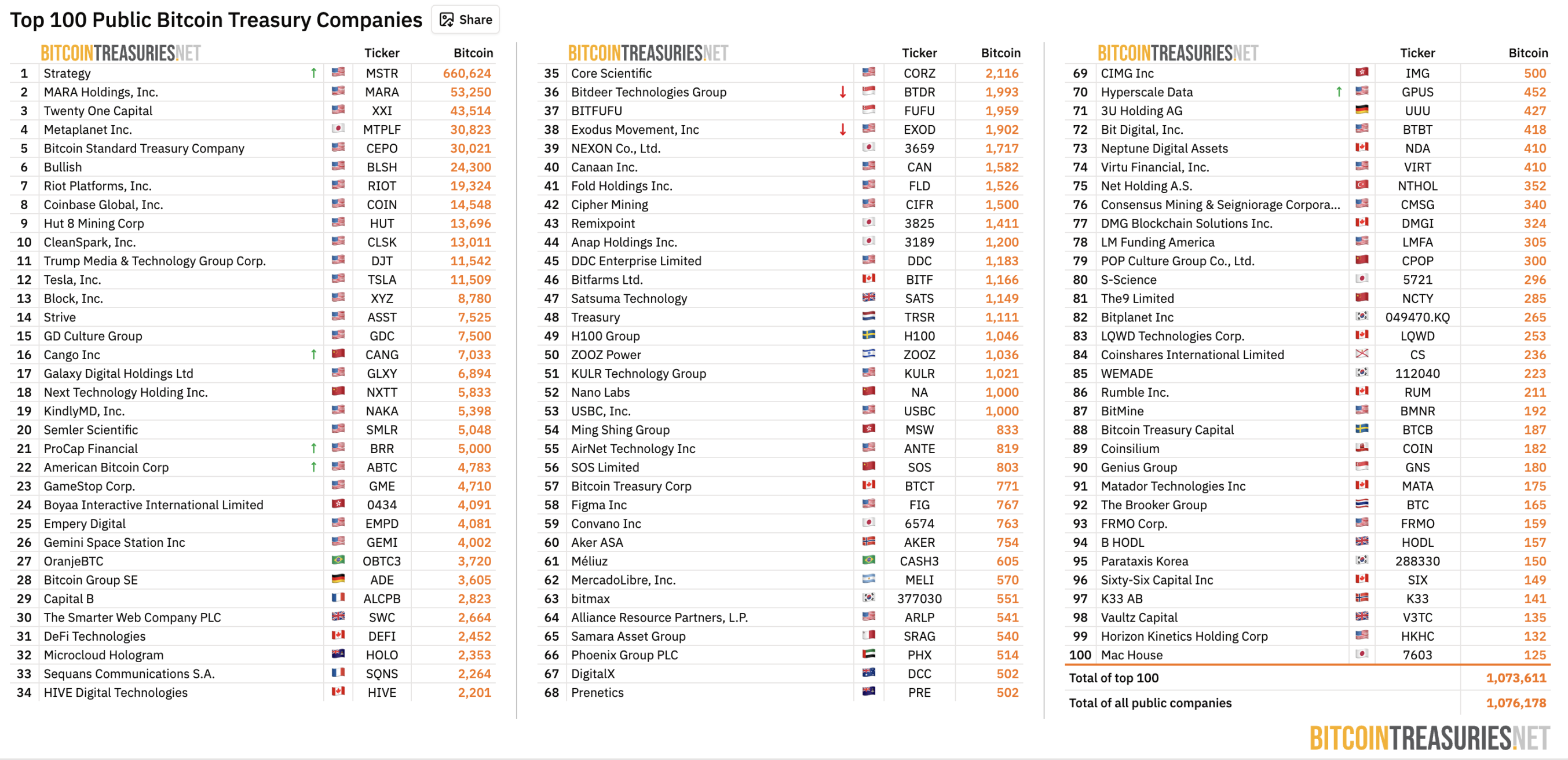

กลยุทธ์ไม่ได้หมายถึงการต่อสู้เพียงลำพัง จากข้อมูลของ BitcoinTreasuries.NET ณ วันที่ 11 ธันวาคม บริษัทจดทะเบียนในตลาดหลักทรัพย์ทั่วโลก 208 แห่ง ถือครอง Bitcoin มากกว่า 1.07 ล้านเหรียญ คิดเป็นมากกว่า 5% ของปริมาณ Bitcoin ทั้งหมด โดยมีมูลค่าปัจจุบันประมาณ 100 พันล้านดอลลาร์สหรัฐ

ที่มา: BitcoinTreasuries.NET

บริษัทบริหารจัดการสินทรัพย์ดิจิทัลเหล่านี้ได้กลายเป็นสะพานเชื่อมที่สำคัญสำหรับการนำสกุลเงินดิจิทัลมาใช้ในระดับสถาบัน โดยให้การลงทุนทางอ้อมที่สอดคล้องกับกฎระเบียบสำหรับสถาบันการเงินแบบดั้งเดิม เช่น กองทุนบำเหน็จบำนาญและกองทุนบริจาค

ก่อนหน้านี้ Strive บริษัทมหาชนที่ถือครอง Bitcoin ได้เสนอแนะว่า MSCI ควรคืน "ตัวเลือก" สำหรับบริษัทสินทรัพย์ดิจิทัลสู่ตลาด วิธีแก้ปัญหาที่ง่ายและตรงไปตรงมาคือการสร้างดัชนีเวอร์ชันใหม่ที่ยกเว้นบริษัทที่ถือครองสินทรัพย์ดิจิทัล เช่น ดัชนี MSCI USA ex Digital Asset Treasuries และดัชนี MSCI ACWI ex Digital Asset Treasuries กลไกการคัดกรองที่โปร่งใสนี้จะช่วยให้นักลงทุนสามารถเลือกเกณฑ์มาตรฐานของตนเองได้ ซึ่งเป็นการรักษาความสมบูรณ์ของดัชนีในขณะเดียวกันก็ตอบสนองความต้องการของนักลงทุนที่แตกต่างกัน

นอกจากนี้ องค์กรในอุตสาหกรรมอย่าง Bitcoin for Corporations ได้ริเริ่มโครงการร่วมกันเพื่อเรียกร้องให้ MSCI ถอนข้อเสนอเกี่ยวกับสินทรัพย์ดิจิทัล โดยให้เหตุผลว่าการจัดประเภทควรพิจารณาจากรูปแบบธุรกิจที่แท้จริง ผลประกอบการทางการเงิน และลักษณะการดำเนินงานของบริษัท มากกว่าที่จะพิจารณาจากเปอร์เซ็นต์ของสินทรัพย์เพียงอย่างเดียว จากข้อมูลบนเว็บไซต์ขององค์กร มีบริษัทและนักลงทุน 309 รายลงนามในจดหมายร่วมฉบับนี้แล้ว ผู้ลงนามประกอบด้วยผู้บริหารจากบริษัทที่มีชื่อเสียงในอุตสาหกรรม เช่น Strategy, Strive, BitGo, Redwood Digital Group, 21MIL, BTC Inc. และ DeFi Development Corp. รวมถึงนักพัฒนาและนักลงทุนรายบุคคลจำนวนมาก

สรุป

ความขัดแย้งระหว่าง Strategy และ MSCI นั้นโดยพื้นฐานแล้วเป็นการถกเถียงเรื่องพื้นฐานเกี่ยวกับวิธีการบูรณาการนวัตกรรมทางการเงินที่เกิดขึ้นใหม่เข้ากับระบบดั้งเดิม Digital Asset Treasury (DAT) ซึ่งเป็น "จุดเชื่อมต่อ" ระหว่างโลกการเงินแบบดั้งเดิมและโลกของสกุลเงินดิจิทัล ไม่ใช่ทั้งบริษัทเทคโนโลยีล้วนๆ หรือกองทุนลงทุนธรรมดา แต่เป็นรูปแบบธุรกิจใหม่ทั้งหมดที่สร้างขึ้นบนสินทรัพย์ดิจิทัล

ข้อเสนอของ MSCI พยายามจัดประเภทหน่วยงานที่ซับซ้อนเหล่านี้เป็น "กองทุนรวม" และแยกออกจากดัชนีโดยใช้มาตรฐาน "การจัดสรรสินทรัพย์ 50%" อย่างไรก็ตาม Strategy ยืนยันว่าการทำให้ง่ายเช่นนั้นเป็นการเข้าใจผิดอย่างร้ายแรงเกี่ยวกับลักษณะเชิงพาณิชย์ของพวกเขา และเป็นการเบี่ยงเบนจากหลักการความเป็นกลางของดัชนี เนื่องจากวันตัดสินใจใกล้เข้ามาในวันที่ 15 มกราคม 2026 ผลลัพธ์ของเกมนี้ไม่เพียงแต่จะกำหนด "คุณสมบัติ" ในการเข้าร่วมดัชนีของบริษัทจดทะเบียนหลายแห่งที่ถือครอง Bitcoin เท่านั้น แต่ยังจะกำหนด "ขอบเขตการอยู่รอด" ที่สำคัญสำหรับตำแหน่งในอนาคตของอุตสาหกรรมสินทรัพย์ดิจิทัลภายในระบบการเงินแบบดั้งเดิมของโลกด้วย

ความคิดเห็นทั้งหมด