เขียนโดย: นาธาน มา ผู้ร่วมก่อตั้ง DMZ Finance

เมื่อราคาทองคำทะลุ 4,000 ดอลลาร์ต่อออนซ์ในปี 2568 หลายคนจะตระหนักได้ว่าสินทรัพย์ประเภทนี้ซึ่งถือเป็น "สินทรัพย์อนุรักษ์นิยม" กำลังประสบกับการพุ่งสูงอย่างน่าทึ่ง

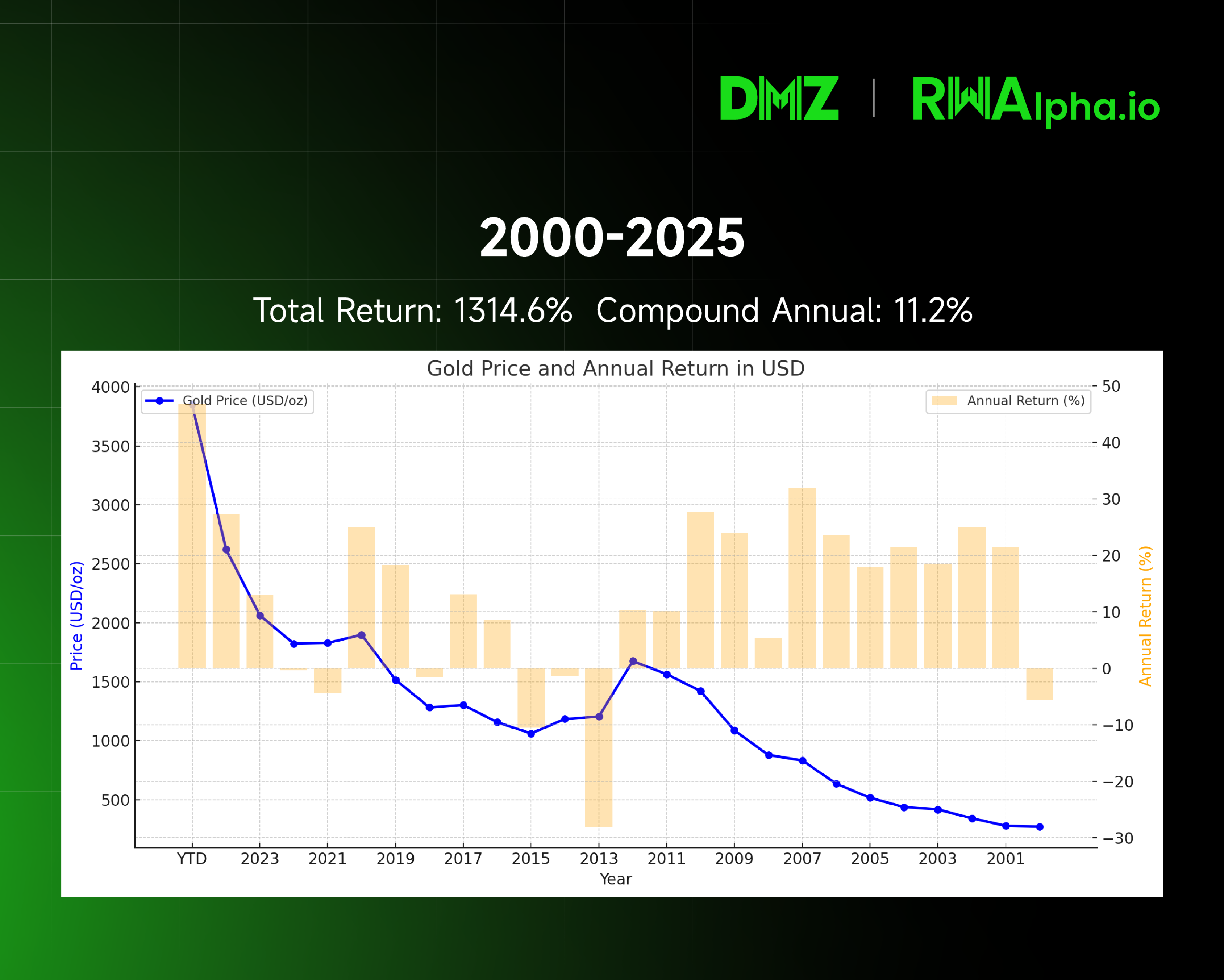

การตรวจสอบข้อมูลในอดีตเกี่ยวกับแนวโน้มราคาทองคำและผลตอบแทนรายปีตั้งแต่ปี 2544 ถึงปี 2568 แสดงให้เห็นแนวโน้มขาขึ้นของราคาทองคำได้อย่างชัดเจน

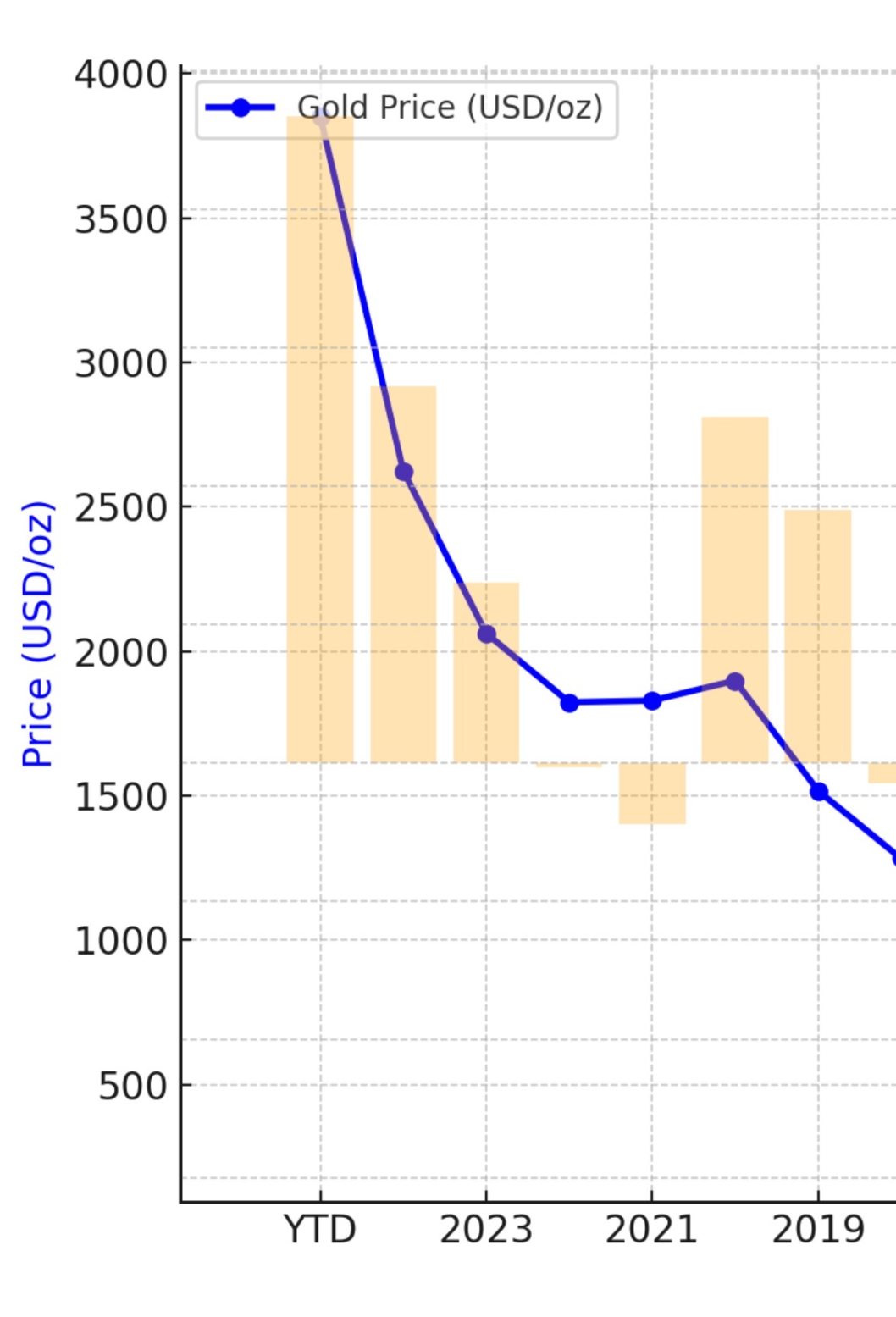

คาดการณ์ราคาทองคำมีแนวโน้มเร่งตัวขึ้นในช่วงปี 2562 ถึงปี 2568

หากเน้นที่ข้อมูลที่เริ่มตั้งแต่ปี 2019 จะเห็นได้ง่ายว่าผลตอบแทนต่อปีแบบทบต้นจาก 1,500 ดอลลาร์ในปี 2019 เป็น 4,000 ดอลลาร์ในปี 2025 สูงเกิน 18% ซึ่งสูงกว่าประเภทสินทรัพย์ดั้งเดิมส่วนใหญ่มาก

การพุ่งขึ้นนี้ไม่ใช่เรื่องบังเอิญ แต่เป็นผลลัพธ์ที่หลีกเลี่ยงไม่ได้จากปัจจัยหลักทั้งสี่ประการรวมกัน

I. 2019 - การเปลี่ยนแปลงสถาบัน: Basel III กำหนดมูลค่าของทองคำใหม่

จุดเปลี่ยนในชะตากรรมของทองคำเริ่มต้นจากเอกสารกำกับดูแลธนาคารระหว่างประเทศที่เรียกว่า "Basel III"

กรอบการกำกับดูแลนี้ ซึ่งนำมาใช้หลังวิกฤตการณ์ทางการเงินปี 2008 ได้รับการบังคับใช้อย่างเต็มรูปแบบในประเทศเศรษฐกิจขนาดใหญ่ทั่วโลกราวปี 2019 วัตถุประสงค์หลักของกรอบการกำกับดูแลนี้ชัดเจน นั่นคือ การทำให้มั่นใจว่าธนาคารต่างๆ มีเงินทุนคุณภาพสูงเพียงพอที่จะรองรับความเสี่ยง ภายใต้กฎระเบียบชุดใหม่นี้ สถานะของทองคำได้เปลี่ยนแปลงไปอย่างสิ้นเชิง

ภายใต้กรอบการกำกับดูแลแบบเดิม ทองคำถูกจัดประเภทเป็น "สินทรัพย์ชั้น 3" ซึ่งธนาคารต้องจ่ายต้นทุนเงินทุนที่สูงเพื่อถือครองทองคำ โลหะโบราณชนิดนี้ได้กลายเป็นภาระในระบบการเงินสมัยใหม่

อย่างไรก็ตาม Basel III ได้ตัดสินใจครั้งสำคัญ นั่นคือการกำหนดน้ำหนักความเสี่ยงของทองคำแท่งอย่างเป็นทางการเป็นศูนย์ ซึ่งหมายความว่าในการประเมินความเสี่ยงของธนาคารต่างๆ ขณะนี้ทองคำอยู่ในระดับเดียวกับเงินสดและตราสารหนี้ภาครัฐชั้นสูง

การเปลี่ยนแปลงนี้ช่วยลดต้นทุนการถือครองทองคำของธนาคารโดยตรง ส่งผลให้ธนาคารต่างๆ เพิ่มทองคำเข้าไปในพอร์ตสินทรัพย์ที่มีสภาพคล่องสูง ทองคำจึงกลับคืนสู่ศูนย์กลางของระบบการเงิน และสร้างรากฐานสำหรับสถาบันต่างๆ เพื่อรองรับการปรับขึ้นของราคาในภายหลัง

II. 2022 - สงครามรัสเซีย-ยูเครน: คลื่นการลดค่าเงินดอลลาร์ที่เกิดจากการอายัดเงิน 300,000 ล้านดอลลาร์

หาก Basel III ในปี 2019 ปูทางไปสู่การเพิ่มขึ้นของราคาทองคำ สงครามรัสเซีย-ยูเครนในปี 2022 ก็ได้จุดประกายให้เกิดเหตุการณ์ดังกล่าวขึ้นโดยตรง

II. 2022 - สงครามรัสเซีย-ยูเครน: คลื่นการลดค่าเงินดอลลาร์ที่เกิดจากการอายัดเงิน 300,000 ล้านดอลลาร์

หาก Basel III ในปี 2019 ปูทางไปสู่การเพิ่มขึ้นของราคาทองคำ สงครามรัสเซีย-ยูเครนในปี 2022 ก็ได้จุดประกายให้เกิดเหตุการณ์ดังกล่าวขึ้นโดยตรง

การอายัดเงินสำรองเงินตราต่างประเทศของรัสเซียมูลค่าราว 300,000 ล้านดอลลาร์สหรัฐฯ ได้แสดงให้โลกเห็นถึงการล่มสลายของ "สินเชื่อ" รูปแบบใหม่ แม้แต่พันธบัตรรัฐบาลและเงินฝากที่ได้รับการหนุนหลังด้วยสินเชื่อของประเทศที่มีอำนาจอธิปไตยก็สามารถหายไปในชั่วข้ามคืนเมื่อเผชิญกับความเสี่ยงทางการเมือง

เหตุการณ์นี้กระตุ้นให้ธนาคารกลางทั่วโลกประเมินความปลอดภัยของสินทรัพย์สำรองของตนอีกครั้ง ข้อมูลจากกองทุนการเงินระหว่างประเทศ (IMF) ระบุว่าสัดส่วนของเงินดอลลาร์สหรัฐฯ ในทุนสำรองเงินตราต่างประเทศทั่วโลกลดลงจาก 72% ในปี พ.ศ. 2543 เหลือ 58% ในปี พ.ศ. 2568 ซึ่งเป็นระดับต่ำสุดในรอบเกือบ 30 ปี ขณะเดียวกัน ธนาคารกลางกว่า 20% ระบุในปี พ.ศ. 2567 ว่าจะยังคงเพิ่มการถือครองทองคำในอีกสองปีข้างหน้า

แนวโน้มนี้เห็นได้ชัดเจนทั่วโลก ธนาคารกลางอินเดียได้เพิ่มการถือครองทองคำมากกว่า 200 ตันระหว่างปี 2566 ถึง 2568 ส่งผลให้ทองคำสำรองเพิ่มขึ้นเป็น 8% ของเงินสำรองทั้งหมด ธนาคารกลางโปแลนด์ได้เพิ่มการถือครองทองคำประมาณ 130 ตันในช่วงเวลาเดียวกัน โดยระบุว่า "ความเสี่ยงด้านภูมิรัฐศาสตร์เป็นปัจจัยสำคัญในการตัดสินใจเพิ่มการถือครอง" และธนาคารกลางสิงคโปร์ก็ประกาศในปี 2567 ว่าจะเพิ่มการถือครองทองคำสำรองขึ้น 15% เพื่อเพิ่มความยืดหยุ่นของระบบการเงิน

การดำเนินการของธนาคารกลางทั่วโลกเหล่านี้ แสดงให้เห็นถึงการปรับโครงสร้างสินทรัพย์สำรองทั่วโลกอย่างลึกซึ้ง ความเสี่ยงด้านสินเชื่อของรัฐบาลกำลังก่อตัวขึ้น ทองคำซึ่งไม่จำเป็นต้องมีพันธะผูกพันจากคู่สัญญา กำลังกลายเป็นตัวเลือกที่หลีกเลี่ยงไม่ได้สำหรับธนาคารกลางในสภาพแวดล้อมทางภูมิรัฐศาสตร์แบบใหม่

III. สามปีแห่งการระบาดใหญ่ - อุปทานเงินที่มากเกินไป: การลดทอนอำนาจซื้อของดอลลาร์อย่างต่อเนื่อง

ราคาทองคำที่พุ่งสูงขึ้นยังสะท้อนถึงการลดลงของอำนาจซื้อของสกุลเงินเฟียต โดยเฉพาะดอลลาร์สหรัฐ

ในทางทฤษฎี ทองคำในฐานะสินทรัพย์ทางกายภาพที่หายาก สามารถใช้เป็นเครื่องป้องกันความเสี่ยงจากภาวะเงินเฟ้อได้ในระดับหนึ่ง เมื่อรัฐบาลออกเงินตราจำนวนมาก ซึ่งนำไปสู่การลดลงของอำนาจซื้อ ทองคำซึ่งโดยธรรมชาติแล้วมีความหายาก จึงสามารถกำหนดราคาเป็นหน่วยเงินตราได้มากขึ้น

ในช่วงสามปีของการระบาดใหญ่ ธนาคารกลางหลักทั่วโลกได้ดำเนินนโยบายผ่อนคลายทางการเงินอย่างที่ไม่เคยมีมาก่อน งบดุลของธนาคารกลางสหรัฐฯ ขยายตัวอย่างมากจากประมาณ 4 ล้านล้านดอลลาร์สหรัฐในช่วงต้นปี 2563 เป็นเกือบ 9 ล้านล้านดอลลาร์สหรัฐในช่วงพีคสุดในปี 2565 ซึ่งเพิ่มขึ้นมากกว่า 125% ขณะเดียวกัน ปริมาณเงิน M2 ของสหรัฐฯ ก็เพิ่มขึ้นจาก 15 ล้านล้านดอลลาร์สหรัฐ เป็น 21 ล้านล้านดอลลาร์สหรัฐ ระหว่างปี 2563 ถึง 2565 ซึ่งเพิ่มขึ้นมากกว่า 40% นับเป็นการเติบโตของปริมาณเงินที่เร็วที่สุดนับตั้งแต่สงครามโลกครั้งที่ 2

หากมองย้อนกลับไปในประวัติศาสตร์ แม้ว่าประสิทธิภาพของทองคำในฐานะเครื่องมือป้องกันความเสี่ยงจากเงินเฟ้อจะไม่ได้มีประสิทธิภาพเสมอไป แต่มันก็มีบทบาทสำคัญในช่วงเวลาหนึ่ง ตลอดช่วงทศวรรษ 1970 สหรัฐอเมริกาต้องเผชิญกับภาวะเศรษฐกิจตกต่ำแบบชะงักงัน (stagflation) โดยดัชนีราคาผู้บริโภค (CPI) เพิ่มขึ้นเฉลี่ย 7.1% ต่อปี ในช่วงเวลาเดียวกัน ราคาทองคำพุ่งสูงขึ้นจากประมาณ 35 ดอลลาร์สหรัฐต่อออนซ์ในปี 1970 สู่ระดับสูงสุดประมาณ 670 ดอลลาร์สหรัฐต่อออนซ์ในปี 1980 ซึ่งเพิ่มขึ้นกว่า 1,800%

ตั้งแต่ปี 2564 ถึง 2566 ปัญหาคอขวดในห่วงโซ่อุปทานหลังการระบาดใหญ่ของโควิด-19 และมาตรการกระตุ้นเศรษฐกิจครั้งใหญ่ ส่งผลให้อัตราเงินเฟ้อทั่วโลกพุ่งสูงขึ้น ดัชนีราคาผู้บริโภค (CPI) ของสหรัฐฯ พุ่งสูงสุดในรอบ 40 ปีที่ 9.1% ในเดือนมิถุนายน 2565 แม้ว่าการปรับขึ้นอัตราดอกเบี้ยอย่างรวดเร็วของธนาคารกลางสหรัฐฯ จะกดดันราคาทองคำในช่วงเวลาดังกล่าว แต่ภาวะเงินเฟ้อที่สูงก็ยังคงเป็นปัจจัยสำคัญที่หนุนราคาทองคำ

ข้อมูลแสดงให้เห็นว่านับตั้งแต่ปี 2543 อำนาจซื้อที่แท้จริงของเงินดอลลาร์สหรัฐฯ ลดลงประมาณ 40% ผลกระทบต่อมูลค่าในระยะยาวนี้บีบให้นักลงทุนที่ต้องการรักษาความมั่งคั่งของตนต้องมองหาทางเลือกอื่นนอกเหนือจากเครดิตของเงินดอลลาร์สหรัฐฯ

IV. การเปลี่ยนแปลงของเงินสำรองของจีน - การปรับโครงสร้างเงินสำรอง: การปรับเปลี่ยนเชิงกลยุทธ์โดยธนาคารกลางทั่วโลก

กลยุทธ์การบริหารเงินสำรองเงินตราต่างประเทศของจีนกำลังกลายเป็นตัวแปรสำคัญที่มีผลกระทบต่อตลาดทองคำ

เมื่อเทียบกับสิ้นปี 2562 โครงสร้างทุนสำรองเงินตราต่างประเทศของจีนแสดงให้เห็นถึงแนวโน้มที่ชัดเจนของ "การลดหนี้และเพิ่มทองคำ" โดยสัดส่วนการถือครองพันธบัตรรัฐบาลสหรัฐฯ ลดลงจาก 1.0699 ล้านล้านดอลลาร์สหรัฐ เหลือ 0.7307 ล้านล้านดอลลาร์สหรัฐ (ณ เดือนกรกฎาคม 2568) ลดลงสุทธิ 339.2 พันล้านดอลลาร์สหรัฐ หรือ -31.7% ขณะที่ทุนสำรองทองคำอย่างเป็นทางการเพิ่มขึ้นจาก 1,948 ตัน เป็น 2,303.5 ตัน (ณ เดือนกันยายน 2568) เพิ่มขึ้นสุทธิ 355 ตัน หรือ +18.2% เบื้องหลังการลดลงและเพิ่มขึ้นนี้ คือการพิจารณาเชิงกลยุทธ์อย่างลึกซึ้งของธนาคารประชาชนจีน

จีนมีเงินสำรองเงินตราต่างประเทศจำนวนมหาศาล แต่เบื้องหลังเงินสำรองจำนวนมหาศาลนี้คือการเปลี่ยนแปลงโครงสร้างในการจัดสรรสินทรัพย์ โดยการลดการถือครองพันธบัตรกระทรวงการคลังสหรัฐฯ ลงในระดับปานกลาง และเพิ่มการถือครองทองคำอย่างต่อเนื่อง

ณ สิ้นเดือนกันยายน พ.ศ. 2568 ทองคำมีสัดส่วนเพียง 7.7% ของสินทรัพย์สำรองระหว่างประเทศอย่างเป็นทางการของจีน ซึ่งต่ำกว่าค่าเฉลี่ยทั่วโลกที่ประมาณ 15% อย่างมาก ซึ่งหมายความว่าธนาคารประชาชนจีนยังคงมีโอกาสอีกมากที่จะเพิ่มการถือครองทองคำในอนาคต

แนวโน้มนี้ไม่ได้เกิดขึ้นเฉพาะในประเทศจีนเท่านั้น ข้อมูลจากสภาทองคำโลก (World Gold Council) ระบุว่า การซื้อทองคำของธนาคารกลางทั่วโลกยังคงเพิ่มขึ้นอย่างต่อเนื่อง นับตั้งแต่แตะระดับสูงสุดเป็นประวัติการณ์ที่ 1,136 ตันในปี 2565 โดยทั่วไปแล้ว ตลาดคาดการณ์ว่าในปี 2569 ปริมาณการซื้อทองคำสุทธิของธนาคารกลางจะยังคงสูงกว่า 1,000 ตัน เป็นปีที่ 5 ติดต่อกัน ซึ่งเป็นระดับสูงสุดเป็นประวัติการณ์ รัสเซียซึ่งเปลี่ยนจากผู้ส่งออกทองคำสุทธิมาเป็นผู้นำเข้าทองคำสุทธิในปี 2549 ได้เห็นปริมาณสำรองทองคำเพิ่มขึ้นอย่างต่อเนื่อง

เบื้องหลังการซื้อทองคำของธนาคารกลางทั่วโลกมีการพิจารณาเชิงกลยุทธ์อันล้ำลึกอยู่: ทองคำในฐานะวิธีการชำระเงินขั้นสุดท้ายที่ได้รับการยอมรับทั่วโลก สามารถเพิ่มความน่าเชื่อถือของสกุลเงินของประเทศและสร้างเงื่อนไขที่เอื้ออำนวยต่อการส่งเสริมการใช้สกุลเงินระหว่างประเทศ

เบื้องหลังการซื้อทองคำของธนาคารกลางทั่วโลกมีการพิจารณาเชิงกลยุทธ์อันล้ำลึกอยู่: ทองคำในฐานะวิธีการชำระเงินขั้นสุดท้ายที่ได้รับการยอมรับทั่วโลก สามารถเพิ่มความน่าเชื่อถือของสกุลเงินของประเทศและสร้างเงื่อนไขที่เอื้ออำนวยต่อการส่งเสริมการใช้สกุลเงินระหว่างประเทศ

V. แนวโน้มในอนาคต: การสนับสนุนเชิงตรรกะสำหรับการเพิ่มขึ้นของราคาทองคำสิบเท่าอย่างต่อเนื่องในช่วง 10-15 ปีข้างหน้า

จากการวิเคราะห์ปัจจัยพื้นฐานในปัจจุบัน ไม่ใช่เรื่องเพ้อฝันที่ราคาทองคำจะเพิ่มขึ้นสิบเท่าในอีก 10-15 ปีข้างหน้า การตัดสินนี้ตั้งอยู่บนหลักเหตุผลหลักดังต่อไปนี้:

ประการแรก กระบวนการ "ลดการใช้เงินดอลลาร์" ของธนาคารกลางทั่วโลกเพิ่งเริ่มต้นขึ้น ปัจจุบัน ดอลลาร์สหรัฐยังคงครองสัดส่วนเกือบ 60% ของทุนสำรองเงินตราต่างประเทศทั่วโลก ขณะที่ทองคำมีสัดส่วนเพียงประมาณ 15% หากอัตราส่วนนี้ได้รับการปรับสมดุลภายในทศวรรษหน้า การซื้อทองคำของธนาคารกลางเพียงอย่างเดียวจะนำมาซึ่งเงินทุนไหลเข้าหลายล้านล้านดอลลาร์สู่ตลาดทองคำ

ประการที่สอง การขยายตัวอย่างต่อเนื่องของปริมาณเงินหมุนเวียนทั่วโลกนั้นแตกต่างอย่างสิ้นเชิงกับการเติบโตของปริมาณสำรองทองคำที่จำกัด ในช่วงสองทศวรรษที่ผ่านมา ปริมาณเงินหมุนเวียน M2 ในประเทศเศรษฐกิจหลักของโลกเพิ่มขึ้นเกือบห้าเท่า ขณะที่อัตราการเติบโตเฉลี่ยต่อปีของปริมาณสำรองทองคำต่ำกว่า 2% ความไม่สมดุลระหว่างอุปทานและอุปสงค์นี้จะยังคงสนับสนุนให้ราคาทองคำปรับตัวสูงขึ้นในระยะยาว

ประการที่สาม การปรับสมดุลความเสี่ยงทางภูมิรัฐศาสตร์จะยิ่งตอกย้ำคุณสมบัติสินทรัพย์ปลอดภัยของทองคำ ในช่วงเปลี่ยนผ่านที่ความน่าเชื่อถือของเงินดอลลาร์ได้รับความเสียหายและสกุลเงินสำรองของประเทศเกิดใหม่ยังคงครบกำหนด มูลค่าของทองคำในฐานะสินทรัพย์สำรองที่เป็นกลางจะถูกประเมินใหม่อีกครั้ง

บทสรุป: คว้าโอกาสครั้งประวัติศาสตร์

การที่ราคาทองคำพุ่งสูงขึ้นไม่ได้เกิดจากปัจจัยเดียว แต่เป็นผลจากปัจจัยหลัก 4 ประการร่วมกัน ได้แก่ การปฏิรูปสถาบัน ภูมิรัฐศาสตร์ อุปทานเงินที่มากเกินไป และการปรับโครงสร้างสำรอง

เมื่อมองไปข้างหน้า สถาบันต่างๆ หลายแห่ง รวมถึง Goldman Sachs ต่างมีมุมมองเชิงบวกต่อราคาทองคำ โดย Goldman Sachs ยังได้ปรับเพิ่มคาดการณ์ราคาทองคำในเดือนธันวาคม 2569 เป็น 4,900 ดอลลาร์ต่อออนซ์อีกด้วย

"ทองคำคือเงิน สิ่งอื่นใดล้วนเป็นแค่เครดิต" ในโลกปัจจุบันที่มูลค่าของเงินตราเฟียตกำลังถูกทดสอบ ทองคำคือหลักประกันความมั่งคั่งที่ผ่านการทดสอบมานับพันปี พอร์ตการลงทุนที่ช่วยให้หลับสบายคือรากฐานที่แท้จริงในการฝ่าฟันวัฏจักรเศรษฐกิจ

ความคิดเห็นทั้งหมด