เขียนโดย: 0xCousin

ในช่วงครึ่งแรกของปี 2568 ตลาด Crypto ได้รับผลกระทบอย่างมีนัยสำคัญจากปัจจัยมหภาคหลายประการ โดยมี 3 ปัจจัยที่สำคัญที่สุด ได้แก่ นโยบายภาษีศุลกากรของรัฐบาลทรัมป์ นโยบายอัตราดอกเบี้ยของธนาคารกลางสหรัฐ และความขัดแย้งทางภูมิรัฐศาสตร์ระหว่างรัสเซีย ยูเครน และตะวันออกกลาง

เมื่อมองไปข้างหน้าในช่วงครึ่งปีหลัง ตลาด Crypto จะยังคงเคลื่อนไหวไปข้างหน้าในสภาพแวดล้อมมหภาคที่ซับซ้อนและเปลี่ยนแปลง และปัจจัยมหภาคต่อไปนี้จะยังคงมีบทบาทสำคัญ:

1. ผลกระทบจากนโยบายภาษีของทรัมป์คือความคาดหวังต่ออัตราเงินเฟ้อ

ภาษีศุลกากรเป็นเครื่องมือทางนโยบายสำคัญของรัฐบาลทรัมป์ รัฐบาลทรัมป์หวังที่จะบรรลุเป้าหมายทางเศรษฐกิจหลายประการผ่านการเจรจาภาษีศุลกากร ประการแรก ขยายการส่งออกของสหรัฐฯ และลดอุปสรรคทางการค้าของประเทศอื่นๆ ประการที่สอง คงอัตราภาษีศุลกากรพื้นฐานไว้ที่ 10% ขึ้นไป และเพิ่มรายได้ทางการคลังของสหรัฐฯ ประการที่สาม เพื่อเพิ่มขีดความสามารถในการแข่งขันของอุตสาหกรรมเฉพาะทางภายในประเทศ และกระตุ้นให้เกิดการกลับมาของการผลิตสินค้าระดับไฮเอนด์

ณ วันที่ 25 กรกฎาคม การเจรจาภาษีศุลกากรระหว่างสหรัฐอเมริกาและเศรษฐกิจหลักในโลกมีความคืบหน้าในระดับที่แตกต่างกัน:

- ญี่ปุ่น: ทั้งสองฝ่ายได้บรรลุข้อตกลงกันแล้ว โดยภาษีนำเข้าสินค้าญี่ปุ่นของสหรัฐฯ ลดลงจาก 25% เหลือ 15% (รวมภาษีนำเข้ารถยนต์) และญี่ปุ่นให้คำมั่นที่จะลงทุนในสหรัฐฯ มูลค่า 550,000 ล้านดอลลาร์ (ครอบคลุมเซมิคอนดักเตอร์และปัญญาประดิษฐ์) เปิดตลาดรถยนต์และสินค้าเกษตร และเพิ่มโควตานำเข้าข้าวจากสหรัฐฯ

- สหภาพยุโรป: กำหนดเส้นตายคือวันที่ 1 สิงหาคม ผู้เจรจาจากสหภาพยุโรปเดินทางมาถึงสหรัฐอเมริกาในวันที่ 23 กรกฎาคมเพื่อหารือขั้นสุดท้าย แต่ยังไม่ได้เปิดเผยผลการเจรจาต่อสาธารณะ

- จีน: การเจรจาการค้ารอบที่สามจะจัดขึ้นที่สวีเดนระหว่างวันที่ 27-30 กรกฎาคม หลังจากการเจรจาสองรอบก่อนหน้านี้ ภาษีนำเข้าจากสหรัฐฯ ต่อจีนได้ลดลงจาก 145% เหลือ 30% และภาษีนำเข้าจากจีนต่อสหรัฐฯ ลดลงจาก 125% เหลือ 10% มีรายงานว่าระยะเวลาการเจรจาภาษีนำเข้าระหว่างสหรัฐฯ และจีนจะขยายออกไปอีก 90 วัน หากไม่สามารถบรรลุข้อตกลงใหม่ในการเจรจาการค้ารอบที่สาม ภาษีนำเข้าที่ถูกระงับไว้อาจถูกปรับกลับคืน

นอกจากนี้ สหรัฐอเมริกายังได้บรรลุข้อตกลงด้านภาษีศุลกากรกับฟิลิปปินส์และอินโดนีเซีย การเจรจาภาษีศุลกากรรอบที่สามระหว่างจีนและสหรัฐอเมริกากำลังได้รับความสนใจมากที่สุดในขณะนี้ แม้ว่าความไม่แน่นอนของนโยบายภาษีศุลกากรจะค่อยๆ ลดลง แต่ก็ไม่อาจตัดความเป็นไปได้ที่การเจรจากับประเทศเศรษฐกิจสำคัญๆ จะประสบความคืบหน้าอย่างมีนัยสำคัญ และตลาดการเงินอาจเผชิญกับความผันผวนที่รุนแรงยิ่งขึ้นในเวลานั้น

จากมุมมองของทฤษฎีเศรษฐศาสตร์ ภาษีศุลกากรคือผลกระทบเชิงลบต่ออุปทานที่ก่อให้เกิดภาวะชะงักงันทางเศรษฐกิจ (stagflation effect) ในการค้าระหว่างประเทศ แม้ว่าผู้เสียภาษีศุลกากรจะเป็นวิสาหกิจ แต่พวกเขามักจะส่งต่อภาระภาษีส่วนนี้ไปยังผู้บริโภคชาวอเมริกันผ่านกลไกการส่งผ่านราคา ดังนั้น คาดว่าสหรัฐอเมริกาอาจเผชิญกับภาวะเงินเฟ้ออีกครั้งในช่วงครึ่งหลังของปี ซึ่งอาจส่งผลกระทบสำคัญต่อการปรับลดอัตราดอกเบี้ยของธนาคารกลางสหรัฐฯ (เฟด)

โดยสรุป ผลกระทบของนโยบายภาษีของทรัมป์ต่อเศรษฐกิจสหรัฐฯ ในช่วงครึ่งหลังของปีอาจปรากฏให้เห็นในรูปแบบของอัตราเงินเฟ้อที่สูงขึ้นชั่วคราว หากข้อมูลไม่แสดงให้เห็นว่าแรงกดดันด้านเงินเฟ้อไม่รุนแรงนัก ก็จะนำไปสู่การชะลอการปรับลดอัตราดอกเบี้ย

2. ช่วงดอลลาร์อ่อนค่าในรอบดอลลาร์ขึ้นลงเป็นผลดีต่อตลาดคริปโต

วัฏจักรกระแสน้ำขึ้นน้ำลงของดอลลาร์ หมายถึงการไหลออกและการกลับมาของเงินดอลลาร์อย่างเป็นระบบทั่วโลก แม้ว่าธนาคารกลางสหรัฐฯ จะไม่ได้ลดอัตราดอกเบี้ยในช่วงครึ่งปีแรก แต่ดัชนีดอลลาร์สหรัฐฯ กลับอ่อนค่าลง โดยร่วงลงเพียงฝ่ายเดียวจากระดับสูงสุดที่ 110 ในช่วงต้นปี มาอยู่ที่ 96.37 ซึ่งแสดงให้เห็นถึงภาวะ "ดอลลาร์อ่อนค่า" อย่างชัดเจน

สาเหตุของการอ่อนค่าของเงินดอลลาร์สหรัฐอาจมีได้หลายสาเหตุ ประการแรก นโยบายภาษีศุลกากรของรัฐบาลทรัมป์ได้ยับยั้งการขาดดุลการค้าและบั่นทอนกลไกการหมุนเวียนของเงินดอลลาร์สหรัฐ ขณะเดียวกัน อุปสรรคทางภาษีศุลกากรได้ลดความน่าดึงดูดของสินทรัพย์ดอลลาร์สหรัฐ ก่อให้เกิดความกังวลต่อตลาดเกี่ยวกับเสถียรภาพของระบบเงินดอลลาร์สหรัฐ ประการที่สอง การขาดดุลการคลังได้ฉุดรั้งสินเชื่อให้ตกต่ำลง การเพิ่มขึ้นของขนาดหนี้ของสหรัฐฯ อย่างต่อเนื่อง และอัตราดอกเบี้ยหนี้ของสหรัฐฯ ที่เพิ่มขึ้นซ้ำแล้วซ้ำเล่า ทำให้ตลาดเกิดความสงสัยเกี่ยวกับความยั่งยืนทางการคลังมากขึ้น ประการที่สาม ข้อตกลงเปโตรดอลลาร์หมดอายุลงและไม่ได้รับการต่ออายุ สัดส่วนเงินสำรองดอลลาร์สหรัฐของธนาคารกลางทั่วโลกลดลงจาก 71% ในปี 2543 เหลือ 57.7% และสัดส่วนเงินสำรองทองคำเพิ่มขึ้น ก่อให้เกิดความพยายามในการ "ลดการใช้เงินดอลลาร์สหรัฐ" นอกจากนี้ ทิศทางนโยบายที่สะท้อนให้เห็นใน "ข้อตกลงมาร์-อา-ลาโก" ที่มีข่าวลือในตลาดก็อาจมีบทบาทสำคัญเช่นกัน

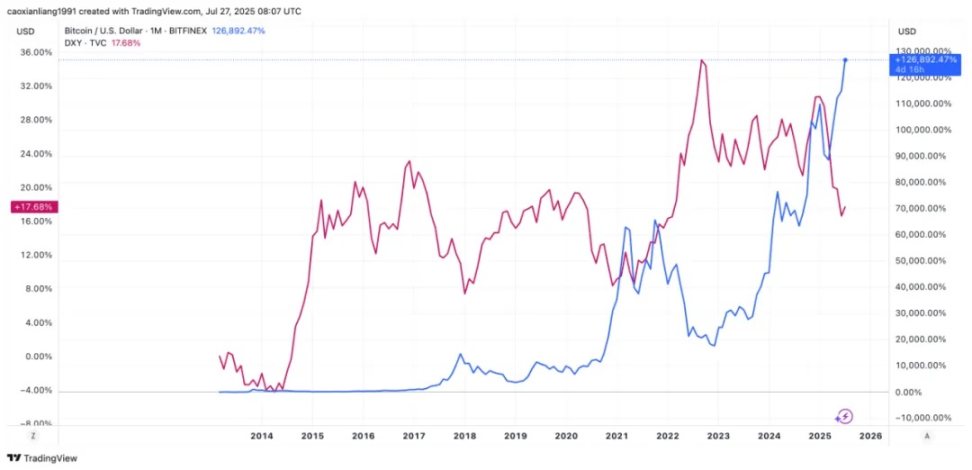

จากวัฏจักรกระแสดอลลาร์ที่ผ่านมา ความแข็งแกร่งของดัชนีดอลลาร์แทบจะมีอิทธิพลเหนือแนวโน้มการเปลี่ยนแปลงของสภาพคล่องทั่วโลก สภาพคล่องทั่วโลกมักดำเนินตามวัฏจักรกระแสดอลลาร์อย่างสมบูรณ์ ซึ่งกินเวลา 4-5 ปี โดยแสดงให้เห็นถึงรูปแบบความผันผวนของวัฏจักร ในบรรดาวัฏจักรเหล่านี้ วัฏจักรดอลลาร์อ่อนค่าจะกินเวลา 2-2.5 ปี หากเริ่มต้นตั้งแต่วันที่ 24 มิถุนายน วัฏจักรดอลลาร์อ่อนค่านี้อาจกินเวลาไปจนถึงกลางปี 26

กราฟิก: IOBC Capital

จากตัวเลขข้างต้นจะเห็นได้ว่าราคา Bitcoin มีแนวโน้มที่จะมีความสัมพันธ์เชิงลบกับดัชนีดอลลาร์สหรัฐฯ เมื่อดอลลาร์สหรัฐฯ อ่อนค่าลง Bitcoin มักจะให้ผลตอบแทนที่แข็งแกร่ง หากวัฏจักร "ดอลลาร์อ่อนค่า" ยังคงดำเนินต่อไปในช่วงครึ่งหลังของปี สภาพคล่องทั่วโลกจะเปลี่ยนจากตึงตัวเป็นหลวมตัว ซึ่งจะส่งผลดีต่อตลาดคริปโตต่อไป

3. นโยบายการเงินของเฟดอาจยังคงระมัดระวัง

จะมีการประชุมอัตราดอกเบี้ย 4 ครั้งในช่วงครึ่งหลังของปี 2568 เครื่องมือ "Fed Watch" ของ CME ระบุว่ามีความเป็นไปได้สูงที่จะมีการปรับลดอัตราดอกเบี้ย 1-2 ครั้งในช่วงครึ่งหลังของปี โดยมีความเป็นไปได้ที่จะคงอัตราดอกเบี้ยไว้ในเดือนกรกฎาคมสูงถึง 95.7% และมีความเป็นไปได้ที่จะมีการปรับลดอัตราดอกเบี้ย 0.25 จุดพื้นฐานในเดือนกันยายนอยู่ที่ 60.3%

นับตั้งแต่ทรัมป์เข้ารับตำแหน่ง เขาได้วิพากษ์วิจารณ์เฟดซ้ำแล้วซ้ำเล่าถึงความล่าช้าในการปรับลดอัตราดอกเบี้ย และยังกล่าวหาพาวเวลล์ ประธานเฟดโดยตรงและขู่จะปลดเขาออก ซึ่งทำให้ความเป็นอิสระของเฟดตกอยู่ภายใต้แรงกดดันทางการเมือง อย่างไรก็ตาม ในช่วงครึ่งปีแรก เฟดสามารถต้านทานแรงกดดันดังกล่าวได้และไม่ได้ปรับลดอัตราดอกเบี้ย

ตามข้อตกลงปกติ ประธานเฟด พาวเวลล์ จะลาออกจากตำแหน่งอย่างเป็นทางการในเดือนพฤษภาคม 2569 และรัฐบาลทรัมป์วางแผนที่จะประกาศรายชื่อผู้ได้รับการเสนอชื่อเป็นประธานคนใหม่ในเดือนธันวาคม 2568 หรือมกราคม 2569 ในกรณีนี้ เสียงของสมาชิกเฟดหลักที่มีแนวคิดผ่อนคลายทางการเงินได้ค่อยๆ ดึงดูดความสนใจของตลาด และตลาดมองว่าเป็นการแสดงออกถึงอิทธิพลของ "ประธานเงา" ที่อาจเกิดขึ้น อย่างไรก็ตาม โดยทั่วไปตลาดเชื่อว่าการประชุมอัตราดอกเบี้ยในวันที่ 30 กรกฎาคม จะยังคงรักษาระดับอัตราดอกเบี้ยในปัจจุบันไว้

มีเหตุผลหลักสามประการในการคาดการณ์ความล่าช้าในการลดอัตราดอกเบี้ย:

1️⃣ แรงกดดันเงินเฟ้อยังคงดำเนินต่อไป - ดัชนีราคาผู้บริโภค (CPI) ของสหรัฐฯ ได้รับผลกระทบจากนโยบายภาษีของทรัมป์ โดยเพิ่มขึ้น 0.3% เมื่อเทียบเป็นรายเดือนในเดือนมิถุนายน และอัตราเงินเฟ้อพื้นฐานสำหรับ PCE เพิ่มขึ้นเป็น 2.8% เมื่อเทียบเป็นรายปี คาดการณ์ว่าผลกระทบจากมาตรการภาษีจะผลักดันให้ราคาสินค้าโภคภัณฑ์ปรับตัวสูงขึ้นในอีกไม่กี่เดือนข้างหน้า ธนาคารกลางสหรัฐฯ เชื่อว่าเป้าหมายเงินเฟ้อที่ 2% ยังคงถูกขัดขวาง และจำเป็นต้องมีข้อมูลเพิ่มเติมเพื่อยืนยันแนวโน้มดังกล่าว

2️⃣ การเติบโตทางเศรษฐกิจชะลอตัว คาดการณ์ว่าการเติบโตจะอยู่ที่เพียง 1.5% ในปี 2568 แต่ข้อมูลระยะสั้น เช่น ยอดขายปลีกและความเชื่อมั่นของผู้บริโภคกลับเกินความคาดหมาย ทำให้ไม่จำเป็นต้องลดอัตราดอกเบี้ยลงทันที

3️⃣ตลาดงานยังคงแข็งแกร่ง โดยอัตราการว่างงานยังคงอยู่ในระดับต่ำที่ 4.1% แต่การจ้างงานของบริษัทต่างๆ กลับชะลอตัวลง ตลาดคาดการณ์ว่าอัตราการว่างงานอาจเพิ่มขึ้นอย่างช้าๆ ในช่วงครึ่งหลังของปี โดยคาดการณ์ว่าอัตราการว่างงานในไตรมาสที่ 3 และ 4 จะอยู่ที่ 4.3% และ 4.4% ตามลำดับ

โดยสรุป โอกาสที่อัตราดอกเบี้ยจะปรับลดในวันที่ 30 กรกฎาคม 2568 นั้นมีน้อยมาก

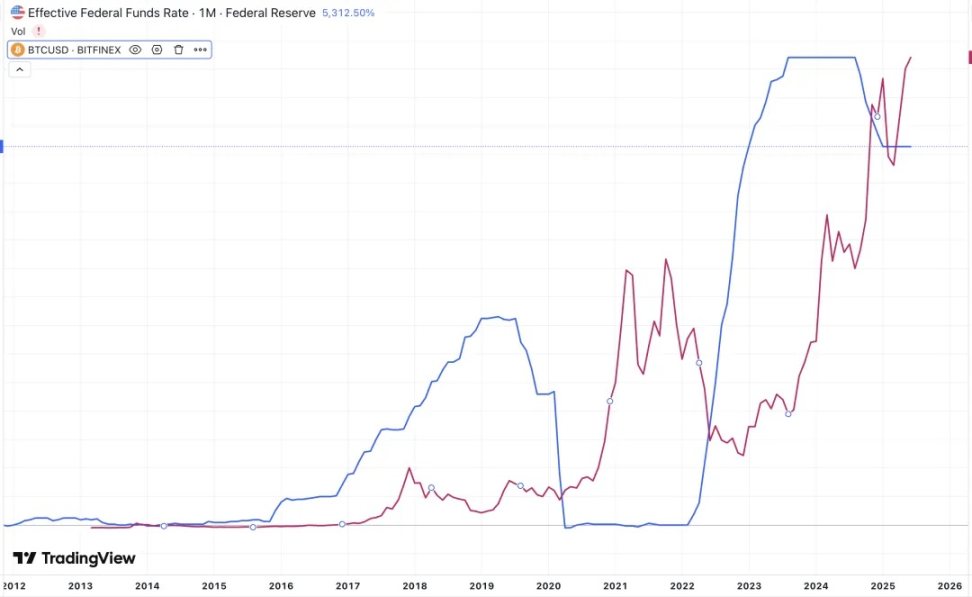

กราฟิก: IOBC Capital

โดยทั่วไป คาดว่านโยบายการเงินของเฟดจะยังคงระมัดระวัง และอาจมีการปรับลดอัตราดอกเบี้ย 1-2 ครั้งตลอดทั้งปี อย่างไรก็ตาม เมื่อพิจารณากราฟแนวโน้มของ Bitcoin และอัตราดอกเบี้ยของเฟดในอดีต จะพบว่าไม่มีความสัมพันธ์กันอย่างมีนัยสำคัญระหว่างทั้งสอง เมื่อเทียบกับการเปลี่ยนแปลงของอัตราดอกเบี้ยของเฟด สภาพคล่องทั่วโลกภายใต้ค่าเงินดอลลาร์ที่อ่อนค่าอาจส่งผลกระทบต่อ Bitcoin มากกว่า

4. ความขัดแย้งทางภูมิรัฐศาสตร์อาจส่งผลกระทบต่อตลาด Crypto ในระยะสั้น

สงครามรัสเซีย-ยูเครนยังคงอยู่ในภาวะชะงักงัน และโอกาสในการหาทางออกทางการทูตนั้นริบหรี่ เมื่อวันที่ 14 กรกฎาคม ทรัมป์เสนอ "เส้นตายหยุดยิง 50 วัน" หากรัสเซียไม่สามารถบรรลุข้อตกลงสันติภาพกับยูเครนได้ภายใน 50 วัน สหรัฐฯ จะจัดเก็บภาษี 100% และภาษีรอง และให้ความช่วยเหลือทางทหารแก่ยูเครนผ่านทางนาโต รวมถึงขีปนาวุธป้องกันภัยทางอากาศ "แพทริออต" อย่างไรก็ตาม รัสเซียได้รวบรวมกำลังพลชั้นยอด 160,000 นาย และวางแผนที่จะส่งกำลังพลเหล่านี้ไปยังป้อมปราการสำคัญบนแนวรบดอนบาสในยูเครนเท่านั้น ในขณะเดียวกัน ยูเครนก็ไม่ได้นิ่งเฉย และในวันที่ 21 กรกฎาคม ยูเครนยังได้โจมตีสนามบินมอสโกด้วยโดรนขนาดใหญ่ นอกจากนี้ รัสเซียยังประกาศถอนตัวจากข้อตกลงความร่วมมือทางทหาร 30 ปีกับเยอรมนี และความสัมพันธ์ระหว่างรัสเซียและสหภาพยุโรปก็แตกแยกอย่างสิ้นเชิง

เมื่อพิจารณาจากสถานการณ์ปัจจุบัน ดูเหมือนว่าจะเป็นเรื่องยากสักหน่อยที่จะบรรลุเป้าหมายการหยุดยิงในวันที่ 2 กันยายน หากการหยุดยิงล้มเหลวภายในเวลานั้น มาตรการคว่ำบาตรของทรัมป์อาจทำให้เกิดความปั่นป่วนในตลาดได้

5. กรอบการกำกับดูแล Crypto เริ่มเป็นรูปเป็นร่าง และอุตสาหกรรมกำลังเข้าสู่ช่วงฮันนีมูนของนโยบาย

พระราชบัญญัติ GENIUS ของสหรัฐอเมริกามีผลบังคับใช้ในเดือนกรกฎาคม พ.ศ. 2568 พระราชบัญญัตินี้กำหนดว่า "จะไม่จ่ายดอกเบี้ยให้แก่ผู้ถือ แต่ดอกเบี้ยสำรองเป็นของผู้ออกและต้องเปิดเผยวัตถุประสงค์" อย่างไรก็ตาม พระราชบัญญัตินี้ไม่ได้ห้ามผู้ออกแบ่งปันรายได้จากดอกเบี้ยกับผู้ใช้ เช่น USDC ของ Coinbase ที่ 12% ต่อปี การห้ามจ่ายดอกเบี้ยให้แก่ผู้ถือเป็นข้อจำกัดในการพัฒนา "Stablecoin ที่อิงผลตอบแทน" ซึ่งเดิมทีมีวัตถุประสงค์เพื่อปกป้องธนาคารในสหรัฐอเมริกาและป้องกันไม่ให้เงินหลายล้านล้านดอลลาร์สูญหายจากเงินฝากธนาคารแบบดั้งเดิม เนื่องจากเงินฝากเหล่านี้สนับสนุนสินเชื่อแก่ธุรกิจและผู้บริโภค

พระราชบัญญัติ CLARITY ของสหรัฐอเมริการะบุไว้อย่างชัดเจนว่า ก.ล.ต. (SEC) กำกับดูแลโทเคนหลักทรัพย์ และ CFTC (CFTC) กำกับดูแลโทเคนสินค้าโภคภัณฑ์ (เช่น BTC และ ETH) แนวคิดของ "ระบบบล็อกเชนที่สมบูรณ์" ได้รับการนำเสนอ และการแปลงกฎระเบียบสามารถทำได้ผ่านการรับรอง โครงการบล็อกเชนแบบกระจายศูนย์ โอเพนซอร์ส และทำงานอัตโนมัติตามกฎที่กำหนดไว้ล่วงหน้า จะถือว่า "สมบูรณ์" หลังจากผ่านการรับรอง (เช่น การส่งเอกสารที่พิสูจน์ได้ว่าไม่มีการควบคุมจากส่วนกลาง) และการอัพเกรดการปฏิบัติตามกฎระเบียบจาก "หลักทรัพย์" เป็น "สินค้าโภคภัณฑ์" ก็สามารถเสร็จสมบูรณ์ได้ กล่าวคือ CFTC เป็นเจ้าของความเป็นผู้นำด้านกฎระเบียบทั้งหมด และ SEC จะไม่ใช้อำนาจกำกับดูแลหลักทรัพย์อีกต่อไป นอกจากนี้ DeFi ยังมีข้อยกเว้นบางประการ เช่น การเขียนโค้ด การรันโหนด การจัดหาอินเทอร์เฟซส่วนหน้า และกระเป๋าเงินที่ไม่ใช่ผู้รับฝากทรัพย์สิน โดยทั่วไปจะไม่ถือเป็นบริการทางการเงินและได้รับการยกเว้นจากการกำกับดูแลของ SEC จำเป็นต้องปฏิบัติตามข้อกำหนดพื้นฐาน เช่น การต่อต้านการฉ้อโกงและการต่อต้านการจัดการเท่านั้น

โดยรวมแล้ว ความก้าวหน้าอย่างรวดเร็วของกฎหมาย GENIUS Act, CLARITY Act และ Anti-CBDC Surveillance State Act ถือเป็นก้าวสำคัญของสหรัฐฯ ที่กำลังก้าวจากยุค “ความคลุมเครือด้านกฎระเบียบ” ไปสู่ยุค “การกำกับดูแลภาคอุตสาหกรรม” สำหรับคริปโทเคอร์เรนซี ขณะเดียวกัน กฎหมายนี้ยังสะท้อนถึงเจตนารมณ์เชิงนโยบายที่จะ “รักษาสถานะของเงินดอลลาร์ในฐานะสกุลเงินการค้าโลก” ด้วยการปรับปรุงกรอบการกำกับดูแลอย่างค่อยเป็นค่อยไป คาดว่าขนาดของตลาด Stablecoin จะขยายตัวเพิ่มขึ้นอีก และโครงการ Stablecoin และโปรโตคอล DeFi ที่สามารถปฏิบัติตามข้อกำหนดได้จะได้รับประโยชน์

6. “กลยุทธ์หุ้นเหรียญ” กระตุ้นความกระตือรือร้นของตลาด แต่ความยั่งยืนยังคงต้องรอดูกันต่อไป

เมื่อ MicroStrategy เสร็จสิ้นการเปลี่ยนแปลงครั้งยิ่งใหญ่ด้วยกลยุทธ์ "Bitcoin Strategy" การปฏิวัติการสำรองสินทรัพย์ดิจิทัลที่นำโดยบริษัทจดทะเบียนกำลังแผ่ขยายไปทั่วตลาดทุน ตั้งแต่ ETH ไปจนถึง BNB, SOL, XRP, DOGE, HPYE, TRX, LTC, TAO, FET และ altcoin กระแสหลักอื่นๆ อีกกว่าสิบตัว ได้กลายเป็นจุดยึดใหม่สำหรับคลังขององค์กร กลยุทธ์ "coin-stock strategy" นี้กำลังกลายเป็นเทรนด์ของตลาดในปีนี้

ลองใช้ "Triple Flywheel" ของ MicroStrategy เพื่อวิเคราะห์การเล่นแร่แปรธาตุของทุนนี้โดยย่อ:

- วงล้อแห่งการสั่นพ้องระหว่างหุ้นกับเหรียญ: ราคาหุ้นมีค่าพรีเมียมในระยะยาวเมื่อเทียบกับมูลค่าสุทธิของการถือครอง (ปัจจุบันอยู่ที่ 1.61 เท่า) ซึ่งสร้างช่องทางการจัดหาเงินทุนต้นทุนต่ำ การระดมทุน → เพิ่มการถือครอง BTC → ผลักดันราคาเหรียญให้สูงขึ้น → เพิ่มปริมาณทองคำต่อหุ้น → ป้อนมูลค่ากลับ ก่อให้เกิดวงจรปิดแบบเกลียวขึ้นด้านบน

- วงจรการทำงานร่วมกันระหว่างหุ้นและพันธบัตร: พันธบัตรแปลงสภาพดอกเบี้ยศูนย์สามารถแปลงภาระหนี้ได้อย่างชาญฉลาด ไม่มีภาระการชำระคืนเงินต้น และการริเริ่มแปลงสภาพอยู่ในมือของบริษัท ดึงดูดเงินทุนจากการเก็งกำไรของกองทุนป้องกันความเสี่ยง และเพิ่มสภาพคล่องต้นทุนต่ำ

- วงล้อการเก็งกำไรจากเหรียญและพันธบัตร: ใช้พันธบัตรสกุลเงินเฟียตที่ลดค่าลงเพื่อทดแทนสินทรัพย์เข้ารหัสที่เพิ่มค่าขึ้นและรูปแบบการเก็งกำไรระยะยาวที่สมบูรณ์

ยิ่งไปกว่านั้น ระบบยังใช้กลยุทธ์การขายแบบแบ่งระดับชั้นเพื่อดึงดูดเงินทุนสามประเภทได้อย่างแม่นยำ ได้แก่ หุ้นบุริมสิทธิ์ที่ผูกติดกับนักลงทุนตราสารหนี้ พันธบัตรแปลงสภาพที่ดึงดูดกองทุนอาร์บิทราจ และหุ้นที่มีความเสี่ยงสูง สำหรับตรรกะเฉพาะ โปรดดู "ทำความเข้าใจกลยุทธ์ Bitcoin ของ MSTR Micro Strategy ในบทความเดียว"

ยิ่งไปกว่านั้น ระบบยังใช้กลยุทธ์การขายแบบแบ่งระดับชั้นเพื่อดึงดูดเงินทุนสามประเภทได้อย่างแม่นยำ ได้แก่ หุ้นบุริมสิทธิ์ที่ผูกติดกับนักลงทุนตราสารหนี้ พันธบัตรแปลงสภาพที่ดึงดูดกองทุนอาร์บิทราจ และหุ้นที่มีความเสี่ยงสูง สำหรับตรรกะเฉพาะ โปรดดู "ทำความเข้าใจกลยุทธ์ Bitcoin ของ MSTR Micro Strategy ในบทความเดียว"

นับตั้งแต่ต้นปีนี้ บริษัทจดทะเบียนในตลาดหลักทรัพย์จำนวนมากขึ้นเรื่อยๆ ได้นำกลยุทธ์ "coin-stock" (เช่น การจัดสรรสินทรัพย์คริปโตเป็นสินทรัพย์สำรองในงบดุล) มาใช้ ปริมาณสินทรัพย์สำรองยังคงขยายตัวอย่างต่อเนื่อง และการจัดสรรสินทรัพย์มีแนวโน้มกระจายความเสี่ยง จากข้อมูลสถิติที่ไม่สมบูรณ์: บริษัทจดทะเบียน 35 แห่งมีสินทรัพย์สำรองรวมมากกว่า 920,000 BTC; บริษัทจดทะเบียน 13 แห่งมีสินทรัพย์สำรองรวมมากกว่า 1,480,000 ETH; บริษัทจดทะเบียน 5 แห่งมีสินทรัพย์สำรองรวมมากกว่า 2,910,000 SOL ส่วนที่เหลือไม่ได้ระบุไว้ในที่นี้ และเราจะอธิบายรายละเอียดเกี่ยวกับสินทรัพย์สำรองของแต่ละโครงการอย่างละเอียดในบทความถัดไป

การผสานรวมระหว่างการเงินแบบดั้งเดิมและโลกคริปโตถือเป็นตัวแปรสำคัญในตลาดในวัฏจักรนี้ เมื่อบริษัทจดทะเบียนเปลี่ยนแปลงงบดุลเป็นแพลตฟอร์มสำหรับต่อสู้กับสินทรัพย์คริปโต เราต้องระมัดระวังความเสี่ยงเมื่อสถานการณ์เริ่มคลี่คลาย

สรุป

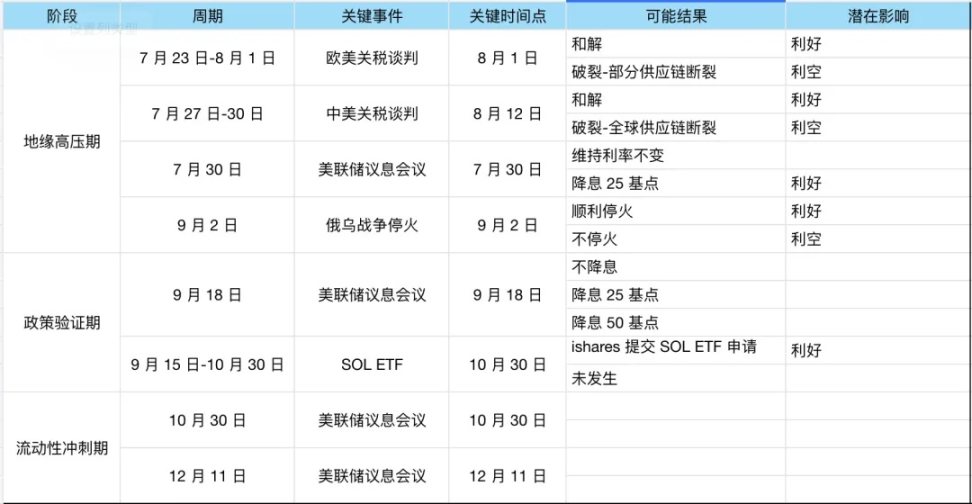

หากเราสรุปเหตุการณ์มหภาคที่คาดการณ์ได้ที่กล่าวถึงข้างต้นตามลำดับเวลา เราสามารถแบ่งครึ่งปีหลังออกเป็นขั้นตอนต่อไปนี้:

กราฟิก: IOBC Capital

ตลาดก็เหมือนมหาสมุทร เราไม่สามารถคาดการณ์พายุได้ ทำได้แค่ปรับใบเรือเมื่อเกิดพายุเท่านั้น

ความคิดเห็นทั้งหมด