เขียนโดย: CryptoVizArt, UkuriaOC, Glassnode

รวบรวมโดย AididiaoJP, Foresight News

บิตคอยน์กำลังซื้อขายใกล้ระดับ 111,000 ดอลลาร์สหรัฐฯ และกำลังทดสอบแนวรับสำคัญที่ 107,000 ถึง 108,900 ดอลลาร์สหรัฐฯ การดีดตัวกลับที่ 113,600 ดอลลาร์สหรัฐฯ อาจเผชิญกับแรงขายอย่างต่อเนื่อง ขณะที่การลดลงอย่างรุนแรงอาจมุ่งเป้าไปที่ 93,000 ถึง 95,000 ดอลลาร์สหรัฐฯ ราคายังคงอ่อนตัว อุปสงค์แบบ Spot ยังคงเป็นกลาง และสัญญาสวอปแบบ Perpetual Swaps มีแนวโน้มขาลงแต่มีแนวโน้มอ่อนตัวเล็กน้อย

สรุป

- บิตคอยน์ได้ปรับตัวลดลงแตะระดับ 111,000 ดอลลาร์ โดยมีแนวรับอยู่ที่กลุ่มราคาต้นทุน 93,000-110,000 ดอลลาร์ หากหลุดต่ำกว่า 107,000-108,900 ดอลลาร์ อาจเปิดช่องให้ราคาลง โดยมีเป้าหมายที่ระดับ 93,000-95,000 ดอลลาร์

- ผู้ถือระยะสั้นยังคงอยู่ภายใต้แรงกดดัน ดังนั้นการพุ่งขึ้นถึง 113,600 ดอลลาร์อาจเผชิญกับแรงต้านเมื่อพวกเขาขายเมื่อราคาดีดตัวขึ้น

- การขาดทุนที่ยังไม่เกิดขึ้นจริงและที่เกิดขึ้นจริงยังคงอยู่ในระดับต่ำ ต่ำกว่าระดับสุดขั้วของตลาดหมีในอดีตอย่างมาก ซึ่งบ่งชี้ถึงการขายที่จำกัดจนถึงขณะนี้

- ความต้องการเฉพาะจุดกลายเป็นกลาง ในขณะที่สัญญาซื้อขายล่วงหน้าแบบถาวรอยู่ในแนวโน้มขาลง และอัตราเงินทุนแสดงให้เห็นถึงสถานะเป็นกลางที่เปราะบาง

การเติมเต็มช่องว่าง

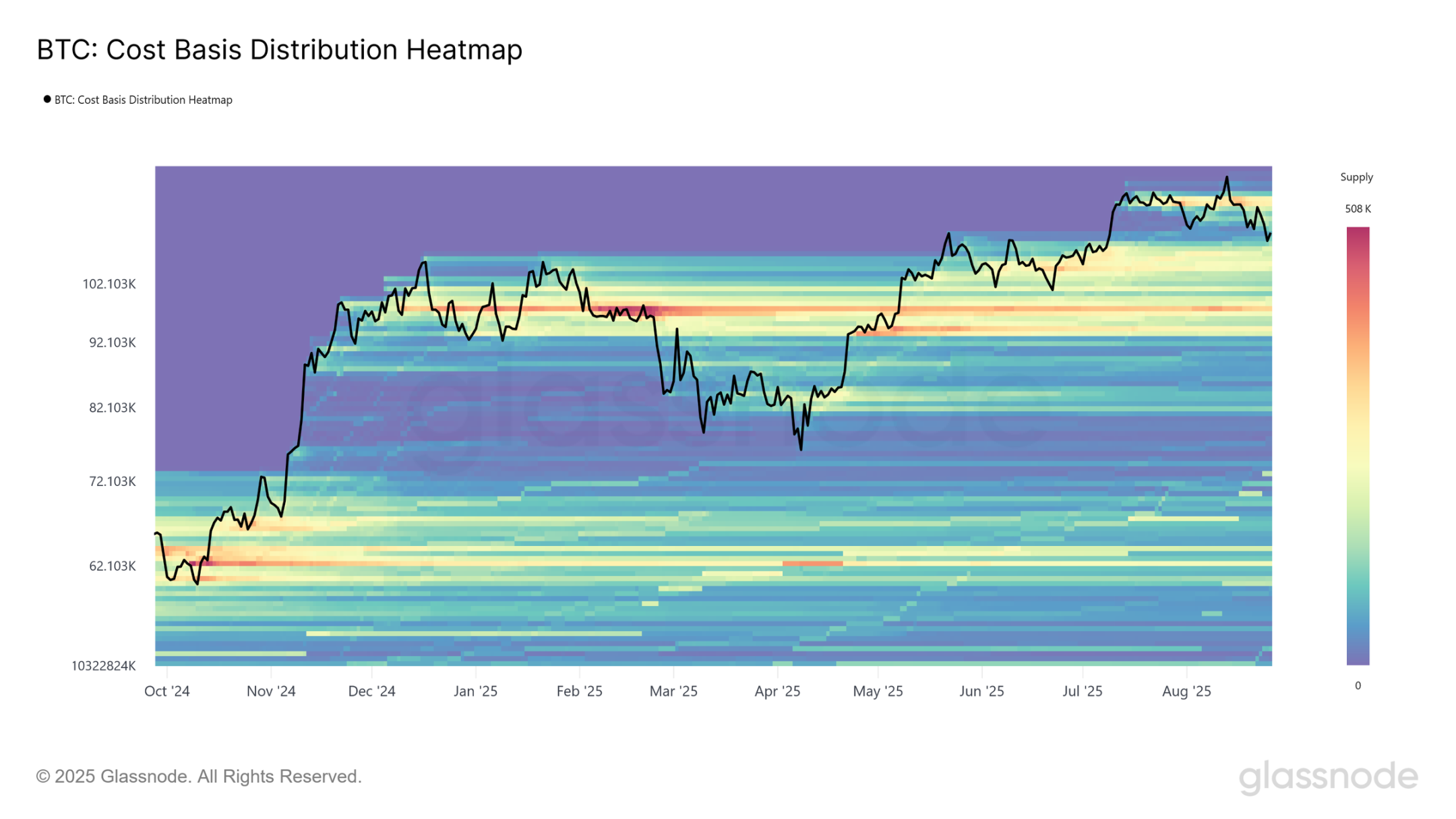

ขณะที่ตลาดกำลังเข้าสู่สัปดาห์ที่สองของการถอยกลับจากจุดสูงสุดตลอดกาลที่ 124,000 ดอลลาร์สหรัฐฯ ทำให้เกิดคำถามว่า นี่เป็นเพียงการพักตัวชั่วคราว หรือเป็นจุดเริ่มต้นของการย่อตัวลงที่ลึกกว่าเดิม? เพื่อตอบคำถามนี้ เราจะมาดูโมเดลราคา โดยเริ่มจากแผนที่ความร้อนการกระจายต้นทุน (Cost Basis Distribution: CBD)

แผนที่ความร้อน CBD นำเสนอภาพแสดงความเข้มข้นของอุปทาน ณ ราคาซื้อขายต่างๆ โดยเน้นสัดส่วนโทเค็นที่มีการเปลี่ยนมือครั้งล่าสุด แถบสีแต่ละแถบสะท้อนถึงพื้นที่ที่มีฐานราคาที่กระจุกตัว ซึ่งมักทำหน้าที่เป็นแนวรับหรือแนวต้านตามธรรมชาติ

ปัจจุบันราคา Bitcoin ซื้อขายใกล้ระดับ 111,000 ดอลลาร์สหรัฐฯ และยังคงทรงตัวอยู่เหนือขอบล่างของช่องว่างราคา การย่อตัวลงครั้งล่าสุดนี้ทำให้สามารถกระจายอุปทานใหม่ในราคาที่ลดลง และค่อยๆ เติมเต็มช่องว่างราคา ที่น่าสังเกตคือ คลัสเตอร์อุปทานหนาแน่นได้ก่อตัวขึ้นระหว่าง 93,000 ถึง 110,000 ดอลลาร์สหรัฐฯ นับตั้งแต่เดือนธันวาคม 2567 ซึ่งค่อยๆ ก่อตัวเป็นระดับต่ำสุดที่เป็นไปได้

การสะสมนี้ช่วยอธิบายความยืดหยุ่นต่อเนื่องในปัจจุบันที่สูงกว่า 110,000 ดอลลาร์ ซึ่งชี้ให้เห็นว่าการแก้ไขเพิ่มเติมจะต้องใช้แรงขายในระยะสั้นที่สำคัญ หรือความต้องการที่ลดลงในระยะยาวเพียงพอที่จะทำให้ผู้ลงทุนเหล่านี้ยอมขาย

ทดสอบความอดทนของผู้ซื้อรายใหม่

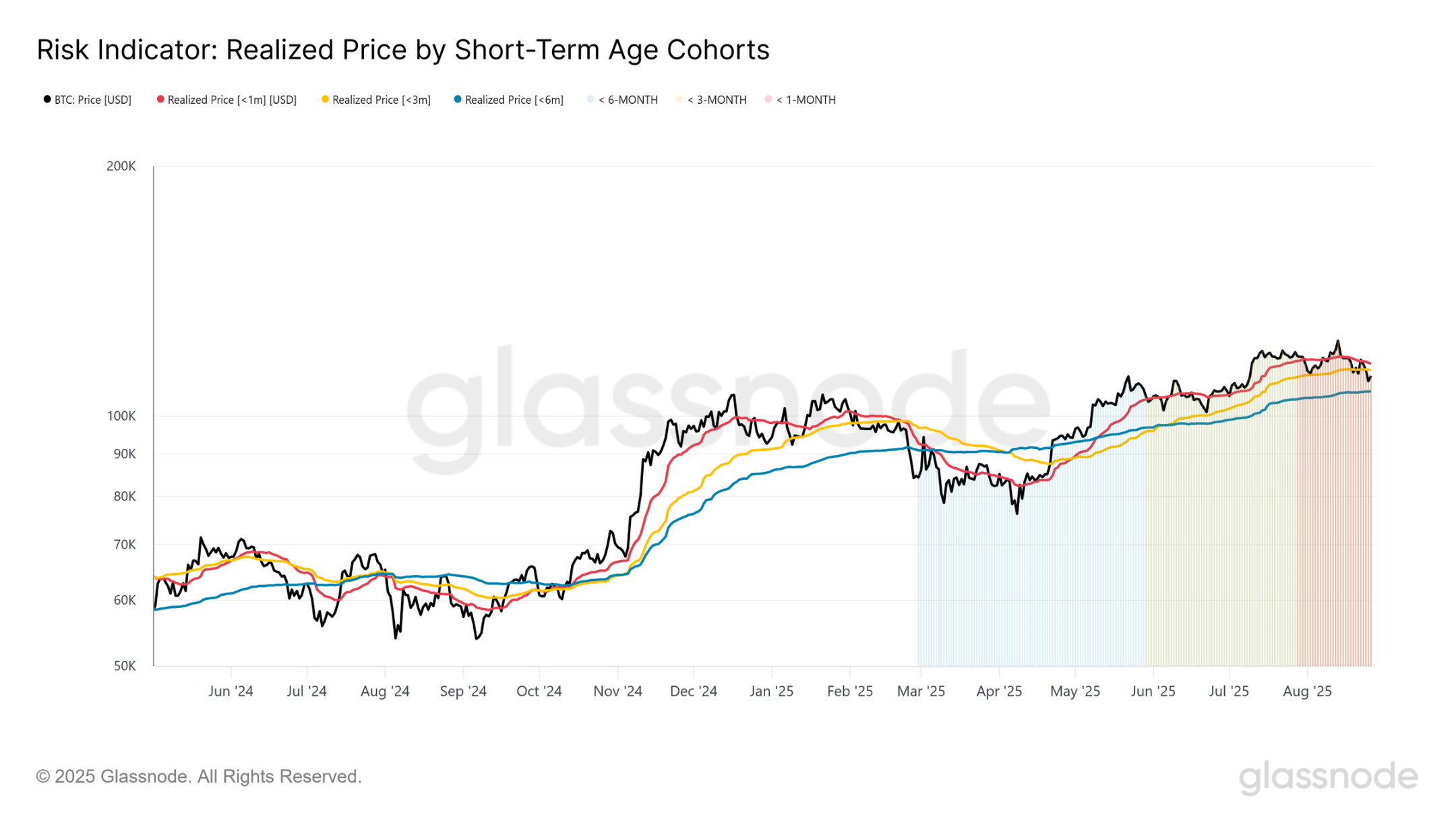

เพื่อประเมินความผิดหวังของตลาดได้ดีขึ้น เราจึงพิจารณาพื้นฐานต้นทุนของนักลงทุนรายใหม่ ตัวชี้วัดนี้แสดงราคาเฉลี่ยที่ผู้ถือหุ้นที่เข้ามาในตลาดในช่วงหนึ่งถึงหกเดือนที่ผ่านมา ใช้เป็นเกณฑ์มาตรฐานทางจิตวิทยา เมื่อตลาดซื้อขายต่ำกว่าระดับเหล่านี้ โดยทั่วไปจะบ่งชี้ว่าผู้ถือหุ้นรายใหม่กำลังประสบกับภาวะขาดทุนที่ยังไม่เกิดขึ้นจริง ซึ่งเป็นภาวะที่อาจก่อให้เกิดแรงขาย

ปัจจุบัน Bitcoin มีการซื้อขายต่ำกว่าราคาพื้นฐานต้นทุนสำหรับผู้ถือครองราย 1 เดือน (115,600 ดอลลาร์) และ 3 เดือน (113,600 ดอลลาร์) ซึ่งทำให้นักลงทุนเหล่านี้ตกอยู่ภายใต้แรงกดดัน ดังนั้น การฟื้นตัวของราคาอาจเผชิญกับแรงต้าน เนื่องจากผู้ถือครองระยะสั้นพยายามขายเมื่อถึงจุดคุ้มทุน

ที่สำคัญกว่านั้น ฐานต้นทุน 6 เดือนอยู่ที่ประมาณ 107,000 ดอลลาร์สหรัฐฯ การทะลุลงต่ำกว่าระดับนี้อย่างต่อเนื่องอาจก่อให้เกิดความกังวล ส่งผลให้โมเมนตัมขาลงเร่งตัวขึ้นสู่ขอบล่างของกลุ่มอุปทานสนับสนุนที่ไฮไลต์อยู่ในแผนที่ความร้อนของ CBD

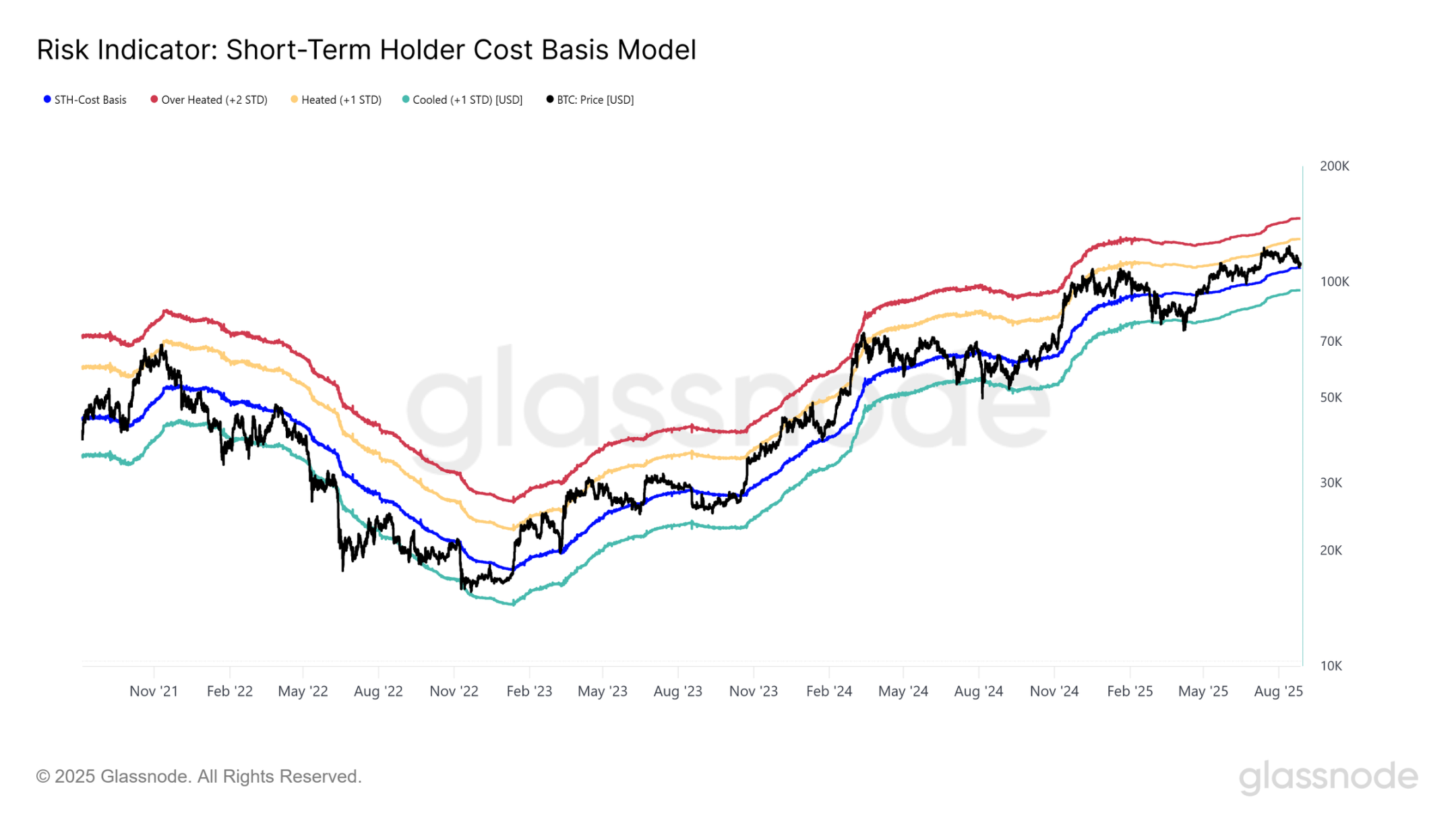

ความเสี่ยงระยะกลาง

หากราคาหุ้นยังคงอ่อนตัวลงอย่างต่อเนื่อง และราคาหุ้นยังคงอยู่ต่ำกว่าฐานต้นทุนของผู้ถือระยะสั้นที่ระดับ 108,900 ดอลลาร์สหรัฐฯ ประวัติศาสตร์บ่งชี้ถึงความระมัดระวัง ในรอบที่ผ่านมา การทะลุกรอบดังกล่าวมักเป็นสัญญาณของการเริ่มต้นของภาวะขาลงต่อเนื่องหลายเดือน เนื่องจากนักลงทุนรายใหม่ขายทำกำไรท่ามกลางการขาดทุนที่ยังไม่เกิดขึ้นจริง

เมื่อพิจารณาความเสี่ยงนี้โดยใช้แถบสถิติสี่ปี พบว่าการย่อตัวของราคาในแนวรับขาลงก่อนหน้านี้มักจะสรุปด้วยค่าต่ำกว่าฐานต้นทุนของผู้ถือระยะสั้นประมาณหนึ่งส่วนเบี่ยงเบนมาตรฐาน สำหรับรอบปัจจุบัน ขอบเขตล่างนี้คาดว่าจะอยู่ที่ประมาณ 95,100 ดอลลาร์สหรัฐฯ ดังนั้น หาก Bitcoin ไม่สามารถฟื้นตัวเหนือเกณฑ์ 107,000–108,900 ดอลลาร์สหรัฐฯ ได้ อาจเกิดการก่อตัวเป็นฐานต่ำสุดในระยะกลางที่ระดับ 93,000–95,000 ดอลลาร์สหรัฐฯ ซึ่งสอดคล้องกับกลุ่มแนวรับหนาแน่นที่เน้นไว้ก่อนหน้านี้ในแผนที่ความร้อนของ CBD

ตลาดหมีที่เป็นวัฏจักรในอดีต

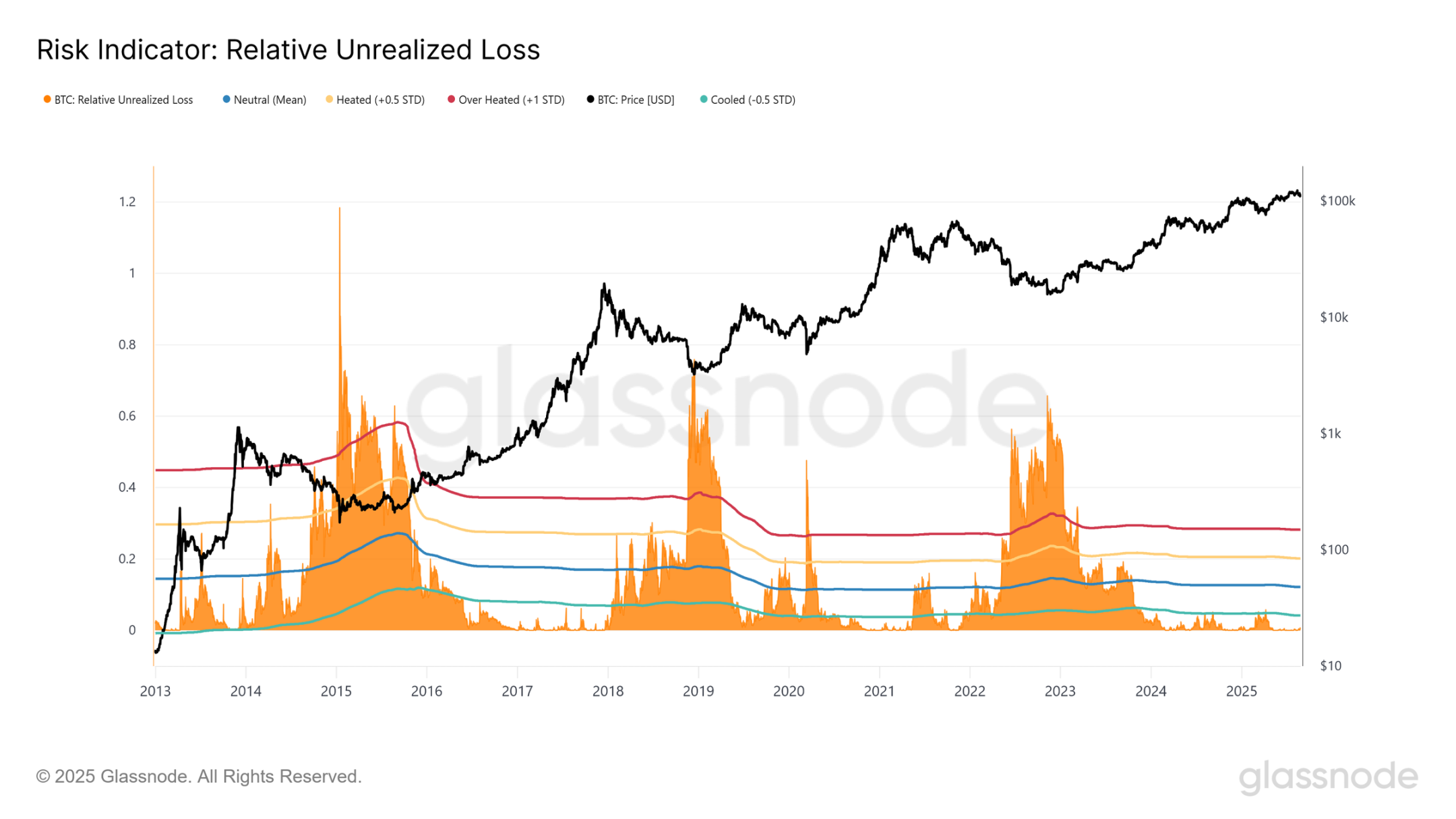

เพื่อให้เห็นภาพความเจ็บปวดในปัจจุบัน เราสามารถเปรียบเทียบโครงสร้างตลาดในปัจจุบันกับภาวะสุดโต่งของวัฏจักรในอดีตได้ ตลาดหมีในอดีตมักถูกทำเครื่องหมายด้วยการย่อตัวลงอย่างรุนแรง ซึ่งอาจเป็นสัญญาณการรีเซ็ตระยะกลาง หรือเหตุการณ์การเทขายครั้งใหญ่

จนถึงขณะนี้ การร่วงลงครั้งล่าสุดสู่ระดับ 110,100 ดอลลาร์สหรัฐฯ ถือเป็นการฟื้นตัวประมาณ 11.4% จากระดับสูงสุดตลอดกาลที่ 124,000 ดอลลาร์สหรัฐฯ เมื่อเทียบกับช่วงตลาดหมีระยะกลางที่ผ่านมา (ซึ่งโดยทั่วไปจะทะลุ 25%) หรือช่วงราคาต่ำสุดของวัฏจักร (ขาดทุนมากกว่า 75%) การร่วงลงครั้งนี้ถือว่าอ่อนตัวลงอย่างมาก ในบริบทนี้ ความรุนแรงของการปรับฐานครั้งนี้ยังคงค่อนข้างตื้น และยังไม่ใกล้เคียงกับสภาวะกดดันที่เคยพบเห็นในช่วงสุดขั้วทางประวัติศาสตร์

การวัดความเจ็บปวดผ่านการสูญเสียที่ไม่เกิดขึ้นจริง

อีกวิธีหนึ่งในการวัดการปรับฐานในปัจจุบันคือ การขาดทุนที่ยังไม่เกิดขึ้นจริง (Relative Unrealized Loss) ซึ่งวัดสัดส่วนการขาดทุนรวมในตลาดเทียบกับมูลค่าหลักทรัพย์ตามราคาตลาด ตัวชี้วัดนี้เน้นย้ำถึงระดับแรงกดดันที่นักลงทุนกำลังเผชิญเมื่อเทียบกับรอบก่อนหน้า

นับตั้งแต่เดือนพฤศจิกายน พ.ศ. 2566 เป็นต้นมา การสูญเสียที่ยังไม่เกิดขึ้นจริงโดยสัมพันธ์กันส่วนใหญ่ยังคงอยู่ต่ำกว่าระดับส่วนเบี่ยงเบนมาตรฐาน -0.5 ซึ่งอยู่ที่ประมาณ 5% โดยไม่เคยเข้าใกล้ระดับความลึกที่สังเกตเห็นได้ในตลาดหมีระยะยาวในปี พ.ศ. 2561–2563 หรือ พ.ศ. 2565–2566

นับตั้งแต่เดือนพฤศจิกายน พ.ศ. 2566 เป็นต้นมา การสูญเสียที่ยังไม่เกิดขึ้นจริงโดยสัมพันธ์กันส่วนใหญ่ยังคงอยู่ต่ำกว่าระดับส่วนเบี่ยงเบนมาตรฐาน -0.5 ซึ่งอยู่ที่ประมาณ 5% โดยไม่เคยเข้าใกล้ระดับความลึกที่สังเกตเห็นได้ในตลาดหมีระยะยาวในปี พ.ศ. 2561–2563 หรือ พ.ศ. 2565–2566

ปัจจุบัน บิตคอยน์ซื้อขายใกล้ระดับ 111,000 ดอลลาร์สหรัฐฯ ตัวบ่งชี้นี้มีค่าเพียง 0.5% ซึ่งต่ำกว่าระดับการขาดทุนที่มักเกิดขึ้นในช่วงตลาดหมีที่ซบเซา (มากกว่า 30%) มุมมองนี้สนับสนุนข้อสรุปก่อนหน้านี้ที่ว่า แม้ว่าการย่อตัวลงเมื่อเร็วๆ นี้จะทำให้ผู้ถือครองระยะสั้นรู้สึกผิดหวัง แต่ขนาดของความเจ็บปวดที่ยังไม่เกิดขึ้นจริงในตลาดโดยรวมยังคงห่างไกลจากระดับสุดโต่งในอดีต

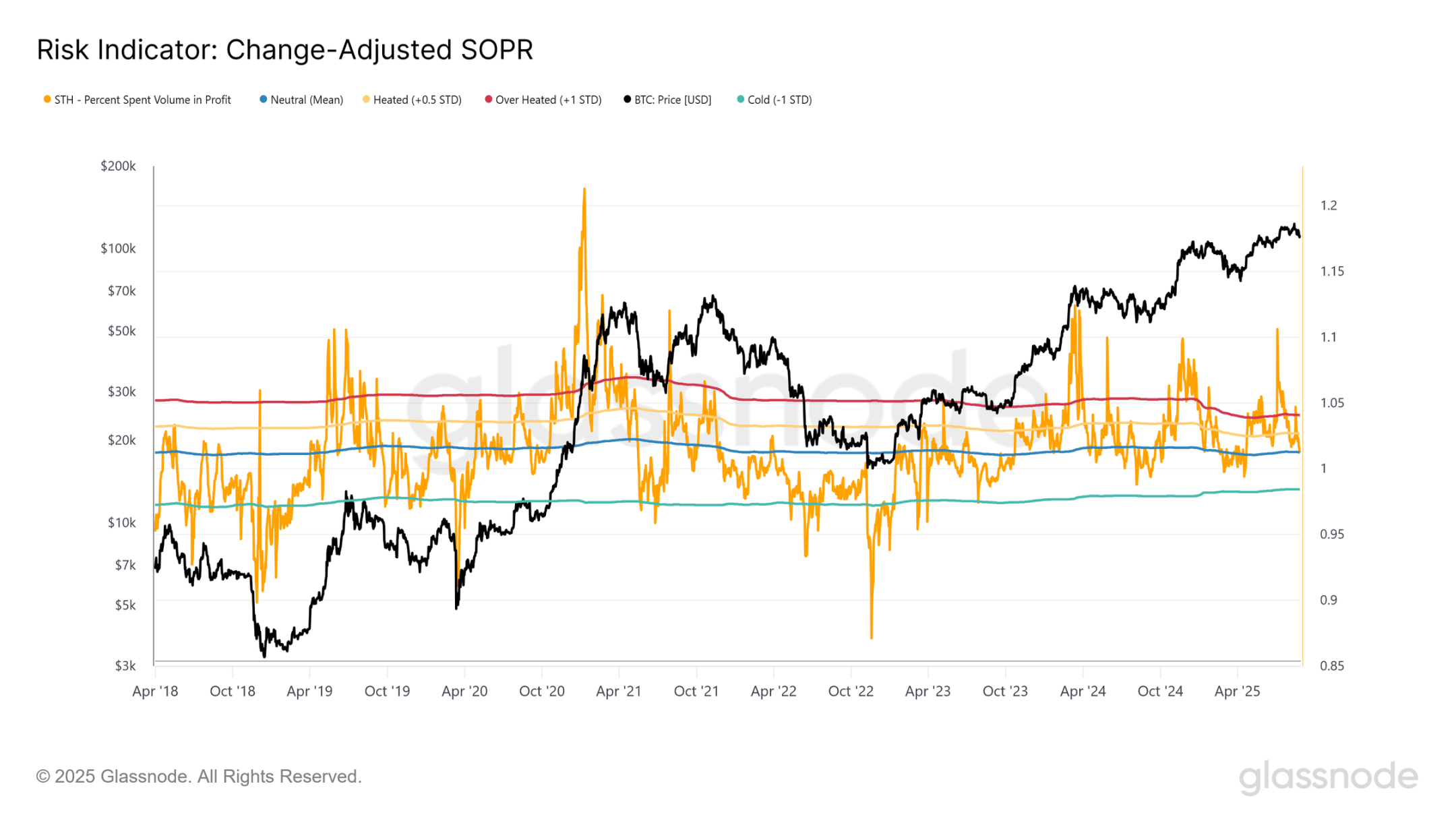

ตระหนักถึงแรงกดดันในการขาย

แม้ว่าการขาดทุนที่ยังไม่เกิดขึ้นจริงจะเป็นตัวชี้วัดถึงแรงกดดันจากนักลงทุน แต่การสังเกตว่าการขาดทุนบนกระดาษเหล่านี้เกิดขึ้นจริงบนเครือข่ายมากน้อยเพียงใดก็มีความสำคัญไม่แพ้กัน อัตราส่วนกำไรจากการใช้จ่ายต่อผลผลิต (Spend-Output Profit Ratio: SOPR) จะให้ข้อมูลเชิงลึกนี้โดยการวัดอัตราส่วนราคาใช้จ่ายของโทเค็นต่อต้นทุน ค่าที่สูงกว่า 1 หมายถึงกำไรที่เกิดขึ้นจริง ในขณะที่ค่าที่ต่ำกว่า 1 หมายถึงโทเค็นถูกขายในราคาขาดทุน ซึ่งเป็นสัญญาณของการเทขาย

ค่าเฉลี่ยเคลื่อนที่ 7 วันปัจจุบันของ SOPR ที่ปรับแล้ว (กรองการโอนภายในออก) อยู่ที่ประมาณค่ากลางที่ 1 ซึ่งบ่งชี้ว่านักลงทุนส่วนใหญ่ไม่ได้ทำกำไรหรือขาดทุนอย่างมีนัยสำคัญ ซึ่งถือเป็นสัญญาณของความไม่แน่นอน

ในอดีต จุดต่ำสุดของวัฏจักรจะได้รับการยืนยันก็ต่อเมื่อดัชนีลดลงต่ำกว่า 0.98 ซึ่งส่งสัญญาณการเทขายในวงกว้างทั่วทั้งตลาด การขาดสัญญาณดังกล่าวในปัจจุบันบ่งชี้ว่าแม้จะมีความวิตกกังวลเพิ่มขึ้น แต่ตลาดก็ยังไม่ประสบกับภาวะขาดทุนอย่างหนัก ซึ่งเป็นตัวกำหนดจุดต่ำสุดของตลาดหมีที่แท้จริง

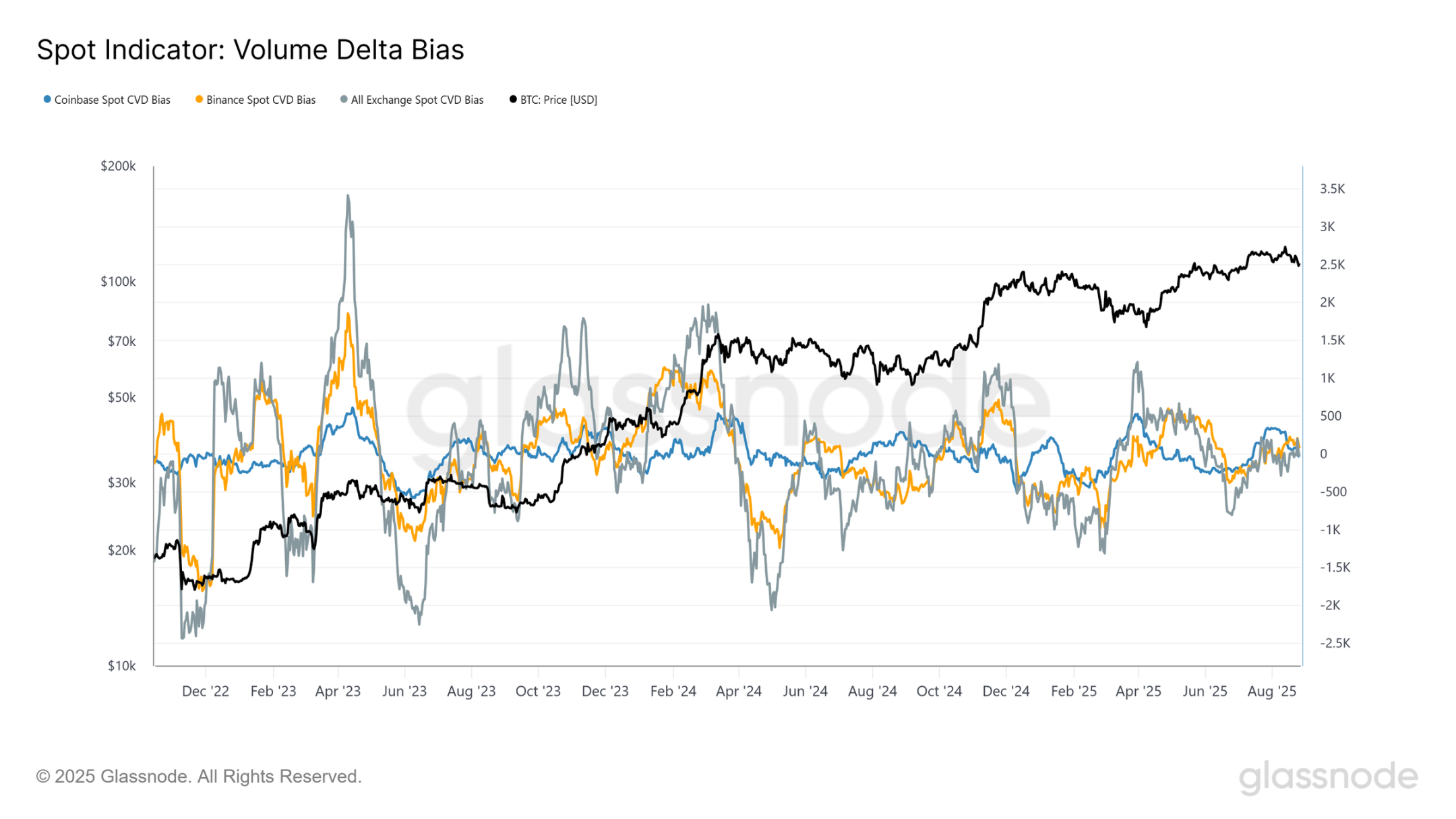

ความเป็นกลางของตลาดสปอต

หลังจากกำหนดขอบเขตทางสถิติเกี่ยวกับผลลัพธ์ราคาที่อาจเกิดขึ้นผ่านการวิเคราะห์แบบ on-chain แล้ว เราสามารถหันไปใช้ข้อมูลนอกเครือข่ายเพื่อประเมินความเชื่อมั่นจากมุมมองของสมุดคำสั่งซื้อขายแลกเปลี่ยน มุมมองที่เป็นประโยชน์คือส่วนต่างปริมาณการซื้อขายสะสม (CVD) ซึ่งติดตามส่วนต่างสุทธิระหว่างการซื้อขายที่ผู้ซื้อและผู้ขายเริ่มต้น และรวบรวมความไม่สมดุลนี้ให้เป็นสัญญาณสะสม

เพื่อประเมินการเปลี่ยนแปลงพฤติกรรมของตลาด Spot เราเปรียบเทียบค่าเฉลี่ยเคลื่อนที่ 30 วันของ CVD กับค่ามัธยฐาน 180 วัน ความโน้มเอียงนี้เพิ่งลดลงเหลือศูนย์ในแพลตฟอร์มหลักๆ เช่น Coinbase และ Binance รวมถึงกระแสเงินหมุนเวียนในตลาดแลกเปลี่ยนโดยรวม นี่แสดงให้เห็นถึงการเปลี่ยนแปลงอย่างชัดเจนจากแรงซื้อที่แข็งแกร่งที่สังเกตเห็นในเดือนเมษายน 2568 ซึ่งผลักดันให้ราคาพุ่งขึ้นจาก 72,000 ดอลลาร์สหรัฐฯ แม้ว่าการปรับตัวลงเล็กน้อยในเดือนกรกฎาคมจะช่วยผลักดันให้ราคาพุ่งขึ้นเป็น 124,000 ดอลลาร์สหรัฐฯ แต่แนวโน้มโดยรวมในขณะนี้สะท้อนถึงการเปลี่ยนแปลงของความเชื่อมั่นใน Spot ไปสู่ความเป็นกลาง ซึ่งบ่งชี้ว่าความเชื่อมั่นของผู้ซื้อที่ลดลงในระดับปัจจุบัน

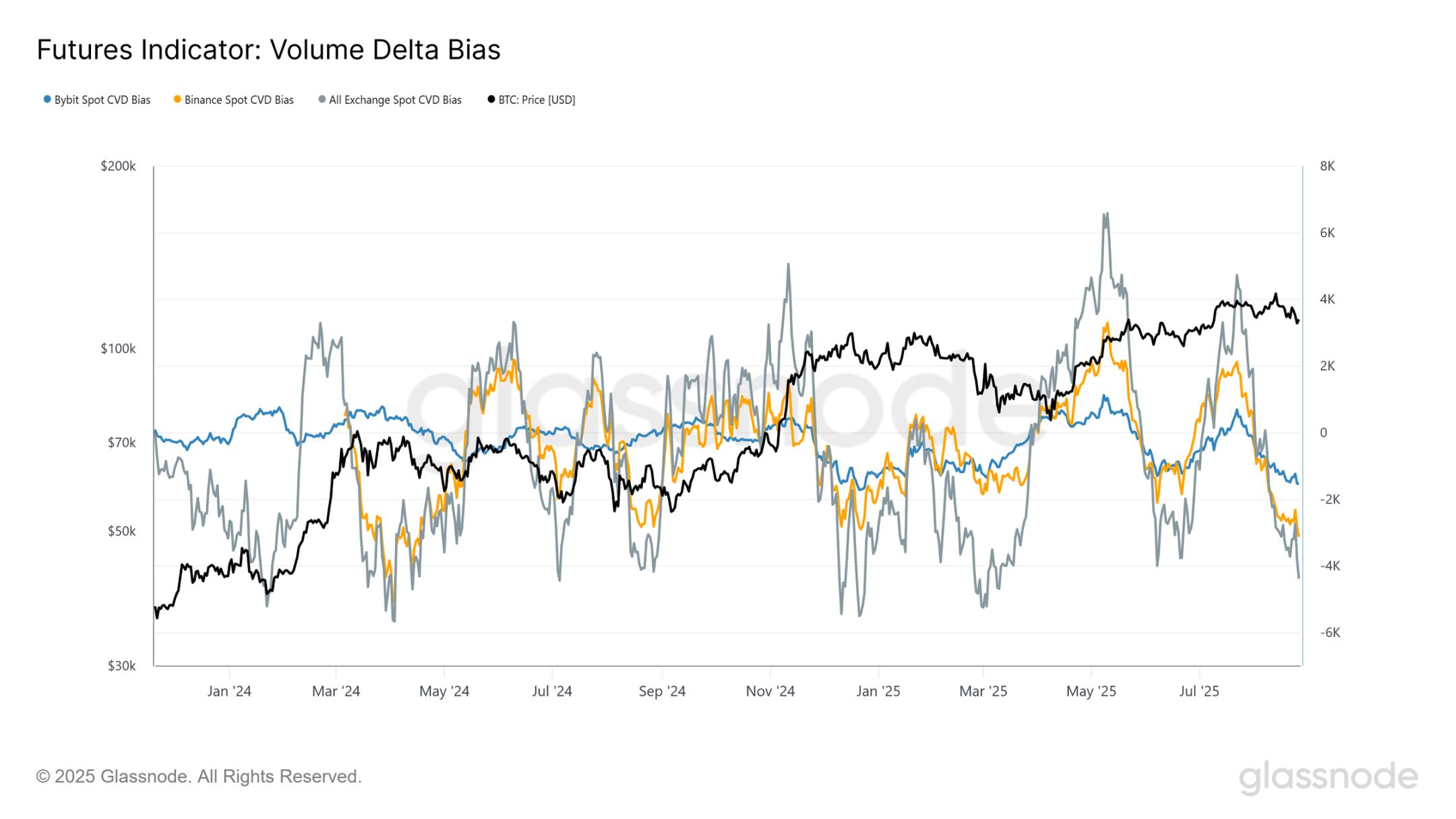

สัญญาถาวรมีแนวโน้มขาลง

สัญญาถาวรมีแนวโน้มขาลง

ตรงกันข้ามกับโทนที่เป็นกลางในตลาดสปอต สถานการณ์ของสัญญาซื้อขายล่วงหน้าแบบเพอร์เพทชวลได้เปลี่ยนไปในทิศทางขาลงอย่างชัดเจน นับตั้งแต่เดือนกรกฎาคม แนวโน้ม CVD ของ Binance, Bybit และตลาดซื้อขายแบบ Aggregator ได้ลดลงสู่แดนลบ ซึ่งบ่งชี้ถึงแรงขายที่ไม่สม่ำเสมอมากขึ้นเรื่อยๆ สิ่งนี้ชี้ให้เห็นว่าเทรดเดอร์แบบเพอร์เพทชวล ซึ่งโดยทั่วไปแล้วเป็นกลุ่มที่เก็งกำไรมากกว่าในตลาด นิยมทำการซื้อขายแบบชอร์ตในช่วงที่ราคาปรับตัวลดลงเมื่อเร็วๆ นี้

อย่างไรก็ตาม ตัวบ่งชี้นี้มีความผันผวนสูง โดยมักจะไปถึงจุดสูงสุดของแรงซื้อและแรงขายในระยะสั้น แม้ว่าแนวโน้มในปัจจุบันจะชี้ให้เห็นถึงแนวโน้มขาลงที่กำลังเพิ่มขึ้น แต่ก็ควรมีการติดตามอย่างใกล้ชิดเพื่อยืนยันว่าแนวโน้มเชิงลบนี้เป็นแนวโน้มที่ยั่งยืนหรือเป็นเพียงจุดบกพร่องเล็กๆ น้อยๆ ในสัญญาซื้อขายแบบถาวร

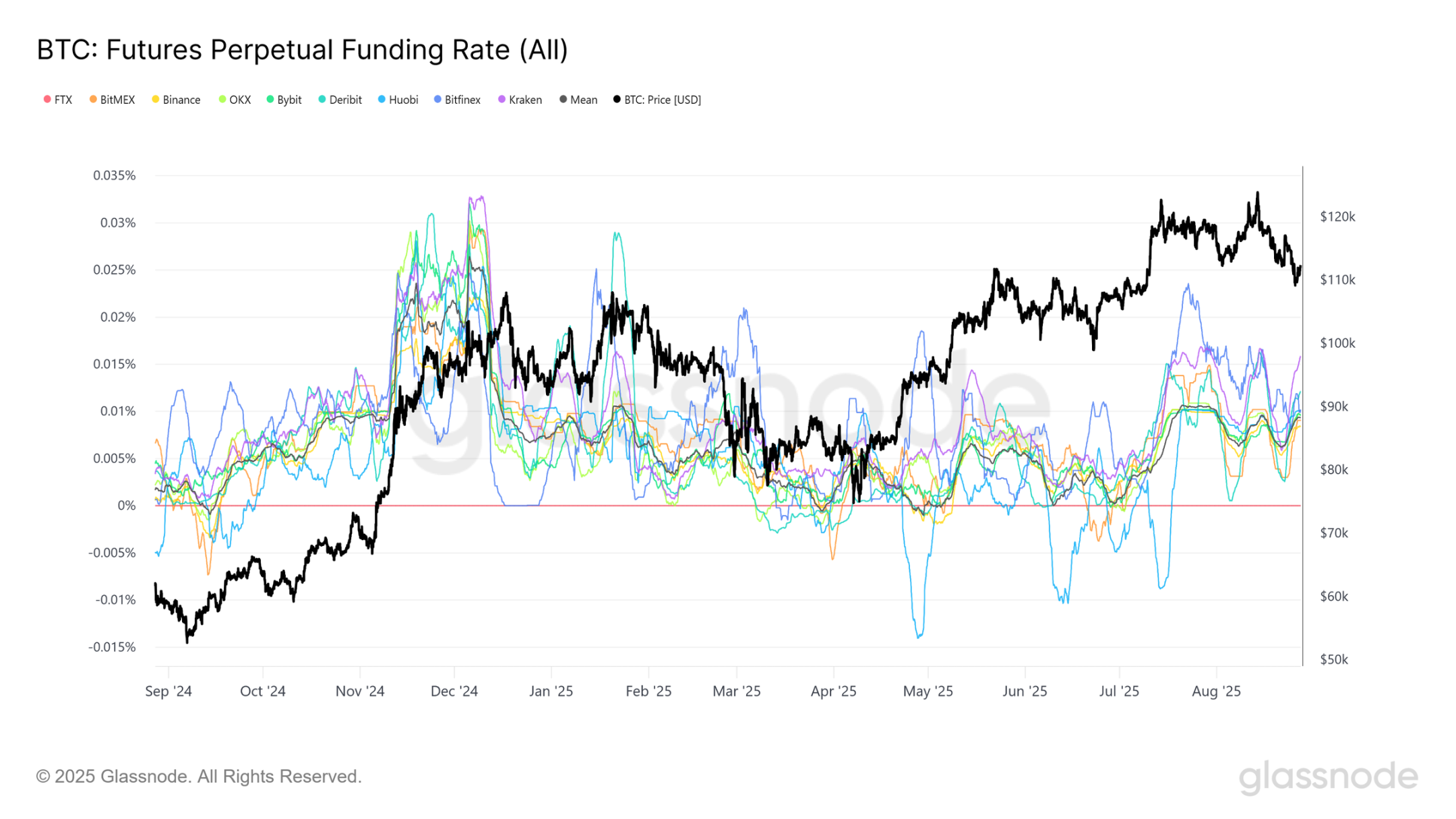

ความเป็นกลางที่เปราะบาง

เพื่อระบุความเชื่อมั่นในภาพรวมของตลาดแบบถาวร เราสามารถจับคู่การวิเคราะห์ CVD เข้ากับอัตราเงินทุน ซึ่งติดตามต้นทุนของการถือครองสถานะซื้อและสถานะขาย ปัจจุบันอัตราเงินทุนเฉลี่ยเคลื่อนที่ 7 วันในตลาดหลักทรัพย์หลักอยู่ที่ประมาณ 0.01%

รูปแบบนี้ชี้ให้เห็นว่าแม้เทรดเดอร์ที่ใช้เลเวอเรจบางรายกำลังพยายามซื้อเมื่อราคาปรับตัวลดลง แต่สถานะซื้อของพวกเขายังไม่เพียงพอที่จะเปลี่ยนสมดุลโดยรวม ในทางกลับกัน ตลาดยังคงเป็นกลางแต่มีความเสี่ยง และแรงขายที่เพิ่มขึ้นเล็กน้อยอาจเปลี่ยนแนวโน้มไปเป็นขาลงได้อย่างรวดเร็ว

สรุปแล้ว

การที่ราคา Bitcoin ปรับตัวลดลงแตะระดับ 111,000 ดอลลาร์สหรัฐฯ ทำให้ตลาดกำลังทดสอบช่วงราคาสำคัญ ฐานราคาที่นักลงทุนคาดการณ์ไว้ที่ 107,000–108,900 ดอลลาร์สหรัฐฯ ถือเป็นแนวรับสำคัญ หากราคาทะลุผ่านขึ้นไปถึง 93,000–95,000 ดอลลาร์สหรัฐฯ ซึ่งกลุ่มอุปทานหนาแน่นอาจสร้างฐานราคาต่ำสุดในระยะกลาง ราคาอาจปรับตัวสูงขึ้นแตะระดับ 113,600 ดอลลาร์สหรัฐฯ แต่มีแนวโน้มที่จะเผชิญกับแรงต้าน เนื่องจากผู้ถือครองระยะสั้นที่อยู่ภายใต้แรงกดดันให้ขายทำกำไร

ในขณะเดียวกัน การขาดทุนที่ยังไม่เกิดขึ้นจริงและขาดทุนที่เกิดขึ้นจริงยังคงไม่มากนัก และดัชนี SOPR ยังไม่ได้ส่งสัญญาณการเทขายในวงกว้าง ความต้องการแบบสปอตนอกเครือข่ายได้เปลี่ยนเป็นระดับกลาง ขณะที่สัญญาซื้อขายล่วงหน้าแบบเพอร์เพทชวลมีแนวโน้มขาลงและมีความเสี่ยง โดยรวมแล้ว การปรับฐานในปัจจุบันถือว่าไม่รุนแรงเมื่อเทียบกับรอบที่ผ่านมา แต่ความเชื่อมั่นในการซื้อได้อ่อนตัวลง ทำให้ตลาดมีความสมดุลระหว่างความยืดหยุ่นและขาลงต่อไป

ความคิดเห็นทั้งหมด