เขียนโดย: จิโน มาโตส

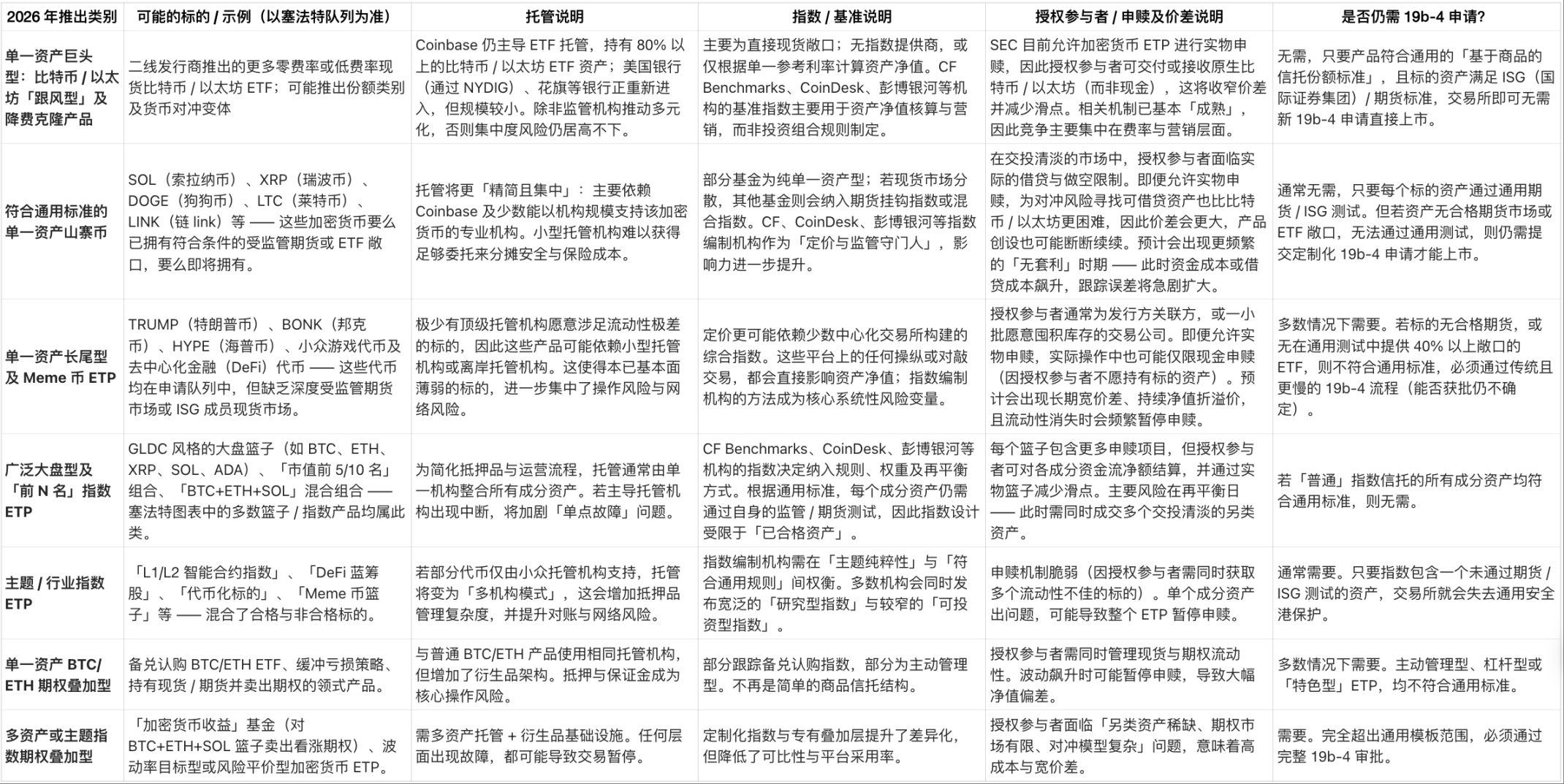

เมื่อวันที่ 17 กันยายน 2025 ก.ล.ต. ได้อนุมัติมาตรฐานการจดทะเบียนทั่วไปสำหรับผลิตภัณฑ์ซื้อขายแลกเปลี่ยนสกุลเงินดิจิทัล (ETP) ซึ่งช่วยลดระยะเวลาการจดทะเบียนผลิตภัณฑ์เหลือ 75 วัน และเปิดตลาดให้แก่กองทุน ETF สกุลเงินดิจิทัล "ทั่วไป" (เช่น กองทุน ETF สปอตที่บริหารจัดการแบบพาสซีฟ)

Bitwise คาดการณ์ว่าจะมีกองทุน ETF ที่เกี่ยวข้องกับสกุลเงินดิจิทัลมากกว่า 100 กองทุนเปิดตัวในปี 2026 James Seyffart นักวิเคราะห์อาวุโสของ Bloomberg สนับสนุนการคาดการณ์นี้ แต่ก็เตือนให้ระมัดระวังด้วยเช่นกัน:

"เราจะได้เห็นการชำระบัญชีของกองทุน ETF จำนวนมาก"

รูปแบบ "การเติบโตอย่างรวดเร็วและการถูกกำจัดอย่างฉับพลัน" นี้ จะเป็นเครื่องหมายของขั้นตอนต่อไปในการพัฒนา ETF สกุลเงินดิจิทัล โดยมาตรฐานทั่วไปจะเน้นที่ "ความเร็วในการเข้าจดทะเบียน" มากกว่า "สภาพคล่อง" สำหรับ Bitcoin, Ethereum และ Solana การเพิ่มขึ้นของ ETF จะช่วยเสริมสร้างความแข็งแกร่งให้กับตลาดของพวกมัน แต่สำหรับสกุลเงินดิจิทัลอื่นๆ มันจะเป็น "บททดสอบความเครียด" ที่รุนแรงอย่างไม่ต้องสงสัย

กฎนี้สะท้อนถึงการปฏิรูปของ ก.ล.ต. ต่อกองทุน ETF หุ้นและพันธบัตรในปี 2019 ซึ่งจำนวนกองทุน ETF ใหม่เพิ่มขึ้นจาก 117 กองทุนเป็นมากกว่า 370 กองทุนต่อปี ตามมาด้วยการลดค่าธรรมเนียมและการยุบกองทุนขนาดเล็กหลายสิบกองทุนภายในสองปี

กองทุน ETF สกุลเงินดิจิทัลทำซ้ำการทดลองข้างต้นภายใต้ "เงื่อนไขเริ่มต้นที่แย่กว่า"

ประการแรก การดูแลรักษาสินทรัพย์กระจุกตัวสูงมาก: Coinbase ถือครองสินทรัพย์ของกองทุน ETF คริปโตเคอร์เรนซีส่วนใหญ่ โดยคิดเป็นสัดส่วนมากถึง 85% ของตลาดกองทุน ETF บิตคอยน์ทั่วโลก ในไตรมาสที่สามของปี 2025 สินทรัพย์ภายใต้การดูแลของ Coinbase มีมูลค่าสูงถึง 300 พันล้านดอลลาร์สหรัฐ

นอกจากนี้ ผู้เข้าร่วมที่ได้รับอนุญาต (AP) และผู้สร้างตลาดต่างพึ่งพาแพลตฟอร์มเพียงไม่กี่แห่งสำหรับบริการกำหนดราคาและให้ยืม และเหรียญอัลต์คอยน์จำนวนมากขาดตลาดอนุพันธ์ที่ลึกเพียงพอที่จะป้องกันความเสี่ยงจากกระแสการสมัครและการไถ่ถอนโดยไม่ส่งผลกระทบต่อราคา

ใน "คำสั่งเกี่ยวกับการไถ่ถอนด้วยสินทรัพย์" ที่ออกเมื่อวันที่ 29 กรกฎาคม 2025 สำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์ (SEC) อนุญาตให้ทรัสต์ของ Bitcoin และ Ethereum สามารถชำระธุรกรรมการสร้างผลิตภัณฑ์ด้วยโทเค็นจริงแทนเงินสดได้ แม้ว่ากฎนี้จะช่วยเสริมความแข็งแกร่งในการติดตามสินทรัพย์ แต่ก็กำหนดให้ผู้เข้าร่วมที่ได้รับอนุญาตต้องติดตามที่มา ถือครอง และจัดการเรื่องที่เกี่ยวข้องกับภาษีสำหรับ "กลุ่มโทเค็น" แต่ละกลุ่ม สำหรับ BTC และ ETH การดำเนินการนี้ยังคงควบคุมได้ค่อนข้างง่าย

อย่างไรก็ตาม สำหรับสินทรัพย์อ้างอิงที่มีสภาพคล่องต่ำ เงินทุนที่สามารถกู้ยืมได้อาจหมดไปโดยสิ้นเชิงในช่วงที่ตลาดผันผวน ซึ่งอาจบังคับให้ ETF ต้องระงับการสร้างใหม่ ส่งผลให้ผลิตภัณฑ์เหล่านั้นซื้อขายในราคาสูงกว่าปกติจนกว่าอุปทานจะฟื้นตัว

โครงสร้างพื้นฐานทางการเงินกำลังเผชิญแรงกดดัน

ในการสร้างและการไถ่ถอนสกุลเงินดิจิทัลที่มีสภาพคล่องสูง ผู้เข้าร่วมที่ได้รับอนุญาตและผู้สร้างตลาดสามารถจัดการกระแสเงินทุนขนาดใหญ่ได้ ข้อจำกัดหลักของพวกเขาอยู่ที่ "ความพร้อมของเครื่องมือขายชอร์ต": เมื่อ ETF ใหม่ติดตามโทเค็นที่มี "ตลาดการให้ยืมที่เบาบาง" ผู้เข้าร่วมที่ได้รับอนุญาตจะต้องเรียกร้องส่วนต่างราคาเสนอซื้อ-เสนอขายที่มากขึ้น หรือออกจากตลาดไปเลย ซึ่งจะทำให้ ETF สามารถซื้อขายได้เฉพาะผ่านการสร้างและการไถ่ถอนด้วยเงินสดเท่านั้น ส่งผลให้เกิดข้อผิดพลาดในการติดตามที่มากขึ้น

หากราคาอ้างอิงหยุดอัปเดต ธุรกรรมนั้นมีสิทธิ์ที่จะถูกระงับ ซึ่งเป็นความเสี่ยงที่ DeJack & Co. เน้นย้ำในรายงานการวิเคราะห์ที่เผยแพร่ในเดือนตุลาคม 2025 แม้จะอยู่ภายใต้ "กระบวนการอนุมัติแบบเร่งด่วน" ก็ตาม

ข้อได้เปรียบจากการเป็นผู้บุกเบิกในด้านการรับฝากสินทรัพย์ของ Coinbase ทำให้บริษัทกลายเป็นทั้งแหล่งรายได้สำคัญและจุดสนใจของอุตสาหกรรม ขณะที่ U.S. Bancorp ได้เปิดตัวโครงการรับฝาก Bitcoin สำหรับสถาบันการเงินอีกครั้ง และ Citigroup กับ State Street กำลังสำรวจความเป็นไปได้ในการเป็นพันธมิตรด้านการรับฝาก ETF สกุลเงินดิจิทัล

จุดขายของสถาบันผู้ดูแลสินทรัพย์ใหม่เหล่านี้ชัดเจนมาก: "คุณยินดีที่จะปล่อยให้กระแสเงินทุน ETF ของคุณ 85% ขึ้นอยู่กับคู่สัญญาเพียงรายเดียวหรือไม่?" สำหรับ Coinbase แล้ว ETF ที่มากขึ้นหมายถึงรายได้ที่มากขึ้น ความสนใจจากหน่วยงานกำกับดูแลที่มากขึ้น และความเสี่ยงที่สูงขึ้นของ "ความผิดพลาดในการดำเนินงานเพียงครั้งเดียวที่อาจก่อให้เกิดความตื่นตระหนกไปทั่วทั้งอุตสาหกรรม"

จุดขายของสถาบันผู้ดูแลสินทรัพย์ใหม่เหล่านี้ชัดเจนมาก: "คุณยินดีที่จะปล่อยให้กระแสเงินทุน ETF ของคุณ 85% ขึ้นอยู่กับคู่สัญญาเพียงรายเดียวหรือไม่?" สำหรับ Coinbase แล้ว ETF ที่มากขึ้นหมายถึงรายได้ที่มากขึ้น ความสนใจจากหน่วยงานกำกับดูแลที่มากขึ้น และความเสี่ยงที่สูงขึ้นของ "ความผิดพลาดในการดำเนินงานเพียงครั้งเดียวที่อาจก่อให้เกิดความตื่นตระหนกไปทั่วทั้งอุตสาหกรรม"

ผู้ให้บริการดัชนีมี "อำนาจที่ซ่อนเร้น" มาตรฐานสากลเชื่อมโยงคุณสมบัติของ ETF กับข้อตกลงด้านกฎระเบียบและดัชนีอ้างอิงที่สอดคล้องกับตลาดหลักทรัพย์ ซึ่งเป็นการกำหนดเกณฑ์สำหรับผู้ที่สามารถออกแบบดัชนีอ้างอิงได้ ในตลาด ETF แบบดั้งเดิม สถาบันไม่กี่แห่ง เช่น CF Benchmarks, MVIS และ S&P ครองตลาดมานานแล้ว และในตลาดคริปโตเคอร์เรนซีก็ใช้ตรรกะเดียวกัน แพลตฟอร์มการบริหารความมั่งคั่งมักจะเลือกใช้ดัชนีที่ตนเองรับรอง ทำให้ผู้ให้บริการดัชนีรายใหม่ที่มีวิธีการที่เหนือกว่ายากที่จะเปลี่ยนแปลงรูปแบบที่มีอยู่

การ "คัดกรอง" ETF: ใครจะเป็นคนแรกที่ถอนตัว?

ข้อมูลจาก ETF.com แสดงให้เห็นว่ามีกองทุน ETF หลายสิบกองถูกปิดตัวลงทุกปี โดยกองทุนที่มีสินทรัพย์ต่ำกว่า 50 ล้านดอลลาร์มักจะปิดตัวลงภายในสองปีเนื่องจากประสบปัญหาในการชำระค่าใช้จ่าย Sefat คาดการณ์ว่าจะมีคลื่นการปิดตัวของกองทุน ETF คริปโตเคอร์เรนซีเกิดขึ้นระหว่างปลายปี 2026 ถึงต้นปี 2027 โดยผลิตภัณฑ์สามประเภทต่อไปนี้มีความเสี่ยงมากที่สุด:

- กองทุนที่มีค่าธรรมเนียมสูงและเน้นสินทรัพย์เดียวซ้ำซาก: อัตราค่าธรรมเนียมของกองทุน ETF บิตคอยน์ที่เปิดตัวในปี 2024 ลดลงเหลือ 20-25 จุดพื้นฐาน (ต่ำกว่าผลิตภัณฑ์ก่อนหน้านี้ 50%) เมื่อตลาดมีการแข่งขันสูงขึ้น ผู้ออกกองทุนจะลดอัตราค่าธรรมเนียมของผลิตภัณฑ์หลักลงอีก และผลิตภัณฑ์ที่มีค่าธรรมเนียสูงซ้ำซากจะสูญเสียความสามารถในการแข่งขัน

- ผลิตภัณฑ์ดัชนีเฉพาะกลุ่ม: สภาพคล่องต่ำ ความคลาดเคลื่อนในการติดตามดัชนีสูง และยากที่จะดึงดูดเงินทุนระยะยาว

- ผลิตภัณฑ์ตามธีม: หากตลาดอ้างอิงเปลี่ยนแปลงเร็วกว่าการปรับตัวของโครงสร้าง ETF (เช่น การเปลี่ยนแปลงอย่างรวดเร็วของโทเค็น DeFi บางประเภท) นักลงทุนจะละทิ้งผลิตภัณฑ์นั้นเนื่องจาก "ล้าหลัง"

สำหรับ Bitcoin, Ethereum และ Solana สถานการณ์กลับตรงกันข้าม: ผลิตภัณฑ์ ETF จำนวนมากขึ้นจะยิ่งเสริมสร้าง "ความเชื่อมโยงระหว่างตลาดสปอตและอนุพันธ์" ลดส่วนต่างราคา และเสริมสร้างสถานะให้เป็น "หลักประกันหลักของสถาบัน" Bitwise คาดการณ์ว่า ETF จะดูดซับอุปทานสุทธิใหม่ของสินทรัพย์ทั้งสามนี้มากกว่า 100% ก่อให้เกิดวัฏจักรเชิงบวกของ "การขยายขนาด ETF → ตลาดการให้ยืมที่คึกคัก → ส่วนต่างราคาที่แคบลง → ดึงดูดเงินทุนจากสถาบันมากขึ้น"

ประเด็นที่ยังแก้ไม่ตกเกี่ยวกับกฎระเบียบ: ใครเป็นผู้ควบคุม "สิทธิ์ในการเข้าถึง"?

มาตรฐานทั่วไปไม่ได้ครอบคลุม ETF สกุลเงินดิจิทัลทุกประเภท เช่น ETF ที่มีการบริหารจัดการเชิงรุก ETF ที่ใช้เลเวอเรจ และ ETF "พิเศษ" ซึ่งยังคงต้องยื่นขออนุมัติตามแบบฟอร์ม 19b-4 แยกต่างหาก (เช่น ETF ที่ใช้เลเวอเรจ 2 เท่าและรีเซ็ตรายวัน ซึ่งยังคงต้องผ่านกระบวนการอนุมัติแบบดั้งเดิม)

กรรมาธิการ ก.ล.ต. แคโรไลน์ เครนชอว์ เตือนว่า มาตรฐานสากลอาจทำให้ผลิตภัณฑ์ที่ "ไม่ได้รับการตรวจสอบ" จำนวนมากไหลเข้าสู่ตลาด สร้าง "ช่องโหว่ที่เกี่ยวข้องซึ่งหน่วยงานกำกับดูแลจะค้นพบเฉพาะในช่วงวิกฤต" โดยพื้นฐานแล้ว กฎเหล่านี้กำลังนำพา ETF จำนวนมากเข้าสู่พื้นที่ "ที่มีสภาพคล่องสูงที่สุดและมีสถาบันการเงินเข้ามาเกี่ยวข้องมากที่สุด" ในตลาดสกุลเงินดิจิทัล

คำถามสำคัญยังคงไม่มีคำตอบ: ความคลั่งไคล้ใน ETF นี้จะนำไปสู่การรวมตัวของโครงสร้างพื้นฐานสถาบันสำหรับสกุลเงินดิจิทัล "รอบๆ โทเค็นและผู้ดูแลหลักๆ เพียงไม่กี่ราย" หรือจะ "ขยายการเข้าถึงตลาดและกระจายความเสี่ยง" กันแน่?

สำหรับ Coinbase เงิน 300 พันล้านดอลลาร์ที่อยู่ในความดูแลนั้นเป็นทั้ง "ผลกระทบจากเครือข่าย" และ "ระเบิดความเสี่ยง" สำหรับสกุลเงินดิจิทัลที่มีขนาดเล็ก การมี ETF มากขึ้นหมายถึง "ความน่าเชื่อถือที่เพิ่มขึ้น" แต่ก็หมายถึง "การแบ่งส่วนตลาด สภาพคล่องของผลิตภัณฑ์แต่ละรายการลดลง และความน่าจะเป็นของการถูกชำระบัญชีเพิ่มขึ้น" สำหรับผู้ออกและผู้เข้าร่วมที่ได้รับอนุญาต มันเหมือนกับ "เกม" มากกว่า โดยผู้ออกเดิมพันว่า "จะมีผลิตภัณฑ์เหลืออยู่เพียงไม่กี่รายการและอุดหนุนส่วนที่เหลือ" ในขณะที่ผู้เข้าร่วมที่ได้รับอนุญาตเดิมพันว่า "จะได้รับส่วนต่างราคาและค่าธรรมเนียมการให้กู้ยืมก่อนที่จะเกิดคลื่นการไถ่ถอน"

มาตรฐานสากลทำให้การ "เปิดตัว" กองทุน ETF สกุลเงินดิจิทัลง่ายขึ้น แต่ไม่ได้ทำให้ "อยู่รอด" ได้ง่ายขึ้น

ความคิดเห็นทั้งหมด