ที่มา: The Economist

เรียบเรียงโดย : เลียม

“กรณีการใช้งาน” ของคริปโทเคอร์เรนซีมักถูกหยิบยกขึ้นมาเยาะเย้ยในสายตาของนักอนุรักษ์นิยมบนวอลล์สตรีท เหล่านักลงทุนรุ่นเก่าก็เคยผ่านประสบการณ์มาหมดแล้ว สินทรัพย์ดิจิทัลเกิดขึ้นแล้วก็ไป บ่อยครั้งก็เต็มไปด้วยเสียงฮือฮา นักลงทุนที่สนใจ memecoin และ NFT ต่างตื่นเต้นเร้าใจ นอกจากจะถูกใช้เป็นเครื่องมือสำหรับการเก็งกำไรและอาชญากรรมทางการเงินแล้ว การใช้งานในด้านอื่นๆ ก็ถูกพบซ้ำแล้วซ้ำเล่าว่ามีข้อบกพร่องและไม่เพียงพอ

อย่างไรก็ตาม กระแสความกระตือรือร้นครั้งล่าสุดนั้นแตกต่างออกไป เมื่อวันที่ 18 กรกฎาคม ประธานาธิบดีโดนัลด์ ทรัมป์ ได้ลงนามในพระราชบัญญัติ GENIUS Act ซึ่งมอบความมั่นคงทางการเงิน (stablecoin) หรือโทเคนคริปโตที่ค้ำประกันด้วยสินทรัพย์ดั้งเดิม ซึ่งโดยปกติแล้วคือดอลลาร์สหรัฐฯ ให้แก่ stablecoin ที่มีกฎระเบียบควบคุมที่เข้มงวด ซึ่งเป็นสิ่งที่คนวงในของอุตสาหกรรมต้องการมานาน อุตสาหกรรมนี้กำลังเฟื่องฟู ชาววอลล์สตรีทกำลังพยายามเข้ามามีส่วนร่วม "การแปลงเป็นโทเคน" ก็กำลังเพิ่มขึ้นเช่นกัน การซื้อขายสินทรัพย์แบบออนเชนกำลังเติบโตอย่างรวดเร็ว ซึ่งรวมถึงหุ้น กองทุนตลาดเงิน และแม้แต่หุ้นเอกชนและตราสารหนี้

เช่นเดียวกับการปฏิวัติใดๆ ก็ตาม ฝ่ายปฏิวัติต่างรู้สึกยินดีเป็นอย่างยิ่ง ขณะที่ฝ่ายอนุรักษ์นิยมกลับรู้สึกกังวล วลาด เทเนฟ ซีอีโอของ Robinhood โบรกเกอร์สินทรัพย์ดิจิทัล กล่าวว่าเทคโนโลยีใหม่นี้อาจ "วางรากฐานให้คริปโทเคอร์เรนซีกลายเป็นกระดูกสันหลังของระบบการเงินโลก" คริสติน ลาการ์ด ประธานธนาคารกลางยุโรป (ECB) มีมุมมองที่แตกต่างออกไปเล็กน้อย เธอกังวลว่าการเกิดขึ้นของ Stablecoin จะเทียบเท่ากับ "การแปรรูปเงิน"

ทั้งสองฝ่ายต่างตระหนักถึงขนาดของการเปลี่ยนแปลงที่กำลังจะเกิดขึ้น ตลาดกระแสหลักอาจกำลังเผชิญกับการเปลี่ยนแปลงที่รุนแรงยิ่งกว่ายุคแรกๆ ของการเก็งกำไรสกุลเงินดิจิทัล บิตคอยน์และสกุลเงินดิจิทัลอื่นๆ เคยถูกสัญญาไว้ว่าเป็นทองคำดิจิทัล ขณะที่โทเคนเป็นเพียงตัวห่อหุ้มหรือยานพาหนะที่ใช้แทนสินทรัพย์อื่นๆ อาจฟังดูไม่น่าตื่นเต้นนัก แต่นวัตกรรมที่พลิกโฉมวงการการเงินยุคใหม่ได้เปลี่ยนแปลงวิธีการจัดกลุ่มสินทรัพย์ การแบ่งส่วน และการรวมตัวใหม่อย่างแท้จริง โดยกองทุนซื้อขายแลกเปลี่ยน (ETF) ยูโรดอลลาร์ และตราสารหนี้ที่แปลงเป็นหลักทรัพย์ เป็นกรณีการใช้งานแบบคลาสสิก

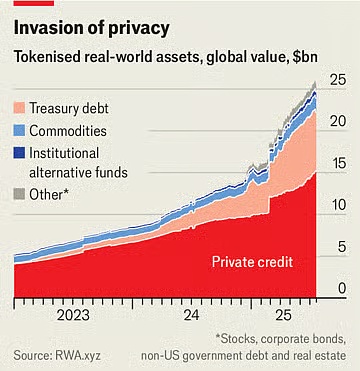

ปัจจุบันมี Stablecoin หมุนเวียนอยู่ 263,000 ล้านดอลลาร์สหรัฐฯ เพิ่มขึ้นประมาณ 60% จากปีก่อน ธนาคารสแตนดาร์ดชาร์เตอร์ดคาดการณ์ว่าตลาดจะมีมูลค่า 2 ล้านล้านดอลลาร์สหรัฐฯ ภายในสามปี เดือนที่แล้ว JPMorgan Chase ธนาคารที่ใหญ่ที่สุดในสหรัฐอเมริกา ได้ประกาศแผนการเปิดตัวผลิตภัณฑ์คล้าย Stablecoin ที่เรียกว่า JPMorgan Deposit Token (JPMD) แม้ว่า Jamie Dimon ซีอีโอของบริษัทจะมีความกังขาเกี่ยวกับคริปโตเคอร์เรนซีมาอย่างยาวนาน มูลค่าตลาดของสินทรัพย์ที่แปลงเป็นโทเค็นอยู่ที่เพียง 25,000 ล้านดอลลาร์สหรัฐฯ แต่เพิ่มขึ้นมากกว่าสองเท่าในปีที่ผ่านมา เมื่อวันที่ 30 มิถุนายน Robinhood ได้เปิดตัวโทเค็นใหม่มากกว่า 200 โทเค็นสำหรับนักลงทุนในยุโรป ช่วยให้นักลงทุนสามารถซื้อขายหุ้นและ ETF ของสหรัฐฯ นอกเวลาทำการปกติได้

Stablecoins ช่วยให้การทำธุรกรรมมีราคาถูกและรวดเร็ว เนื่องจากความเป็นเจ้าของจะถูกบันทึกลงในสมุดบัญชีดิจิทัลทันที จึงไม่จำเป็นต้องมีคนกลางที่ดำเนินการช่องทางการชำระเงินแบบดั้งเดิม ซึ่งเป็นประโยชน์อย่างยิ่งสำหรับธุรกรรมข้ามพรมแดนที่ปัจจุบันมีค่าใช้จ่ายสูงและล่าช้า แม้ว่าปัจจุบัน Stablecoins จะมีสัดส่วนน้อยกว่า 1% ของธุรกรรมทางการเงินทั่วโลก แต่พระราชบัญญัติ GENIUS Act จะช่วยส่งเสริมให้ Stablecoins เติบโต ร่างกฎหมายยืนยันว่า Stablecoins ไม่ใช่หลักทรัพย์ และกำหนดให้ Stablecoins ต้องได้รับการหนุนหลังอย่างเต็มที่ด้วยสินทรัพย์ที่ปลอดภัยและมีสภาพคล่อง มีรายงานว่าบริษัทค้าปลีกยักษ์ใหญ่อย่าง Amazon และ Walmart กำลังพิจารณาเปิดตัว Stablecoins ของตนเอง สำหรับผู้บริโภค Stablecoins เหล่านี้อาจมีลักษณะคล้ายบัตรของขวัญ ที่ให้ยอดคงเหลือสำหรับใช้จ่ายที่ร้านค้าปลีก และอาจมีราคาต่ำกว่า ซึ่งจะส่งผลกระทบต่อบริษัทอย่าง Mastercard และ Visa ซึ่งทำกำไรได้ประมาณ 2% จากการขายในสหรัฐอเมริกา

สินทรัพย์ที่ถูกแปลงเป็นโทเค็นคือสำเนาดิจิทัลของสินทรัพย์อื่น ไม่ว่าจะเป็นกองทุน หุ้นของบริษัท หรือกลุ่มสินค้าโภคภัณฑ์ เช่นเดียวกับ Stablecoin พวกมันสามารถทำให้ธุรกรรมทางการเงินรวดเร็วและง่ายขึ้น โดยเฉพาะอย่างยิ่งธุรกรรมที่เกี่ยวข้องกับสินทรัพย์ที่ไม่มีสภาพคล่อง บางผลิตภัณฑ์เป็นเพียงลูกเล่น ทำไมต้องแปลงหุ้นให้เป็นโทเค็น? มันอาจจะอนุญาตให้ซื้อขายได้ตลอด 24 ชั่วโมง เพราะตลาดซื้อขายที่หุ้นเหล่านั้นจดทะเบียนไม่จำเป็นต้องเปิดทำการ แต่ข้อดีของการทำเช่นนั้นยังคงเป็นที่น่าสงสัย และสำหรับนักลงทุนรายย่อยจำนวนมาก ต้นทุนการทำธุรกรรมส่วนเพิ่มก็ต่ำหรือเป็นศูนย์อยู่แล้ว

ความพยายามในการสร้างโทเค็น

แต่ผลิตภัณฑ์หลายอย่างกลับไม่ได้หรูหราอย่างที่คิด ยกตัวอย่างเช่น กองทุนตลาดเงิน (Money Market Fund) ซึ่งลงทุนในตั๋วเงินคลัง โทเค็นเหล่านี้สามารถใช้เป็นช่องทางการชำระเงินได้ เช่นเดียวกับ Stablecoin โทเค็นเหล่านี้ได้รับการสนับสนุนจากสินทรัพย์ที่ปลอดภัย และสามารถแลกเปลี่ยนได้อย่างราบรื่นบนบล็อกเชน ยังเป็นการลงทุนที่สูงกว่าอัตราดอกเบี้ยของธนาคาร อัตราดอกเบี้ยเฉลี่ยของบัญชีออมทรัพย์ในสหรัฐอเมริกาต่ำกว่า 0.6% ขณะที่กองทุนตลาดเงินหลายแห่งให้ผลตอบแทนสูงถึง 4% ปัจจุบันกองทุนตลาดเงินโทเค็นที่ใหญ่ที่สุดของ BlackRock มีมูลค่ามากกว่า 2 พันล้านดอลลาร์สหรัฐ “ผมคาดว่าสักวันหนึ่ง กองทุนโทเค็นจะเป็นที่รู้จักของนักลงทุนเช่นเดียวกับ ETF” แลร์รี ฟิงค์ ประธานเจ้าหน้าที่บริหารของบริษัท เขียนไว้ในจดหมายถึงนักลงทุนเมื่อเร็วๆ นี้

สิ่งนี้จะส่งผลกระทบต่อสถาบันการเงินที่มีอยู่ ธนาคารอาจพยายามเข้ามามีส่วนร่วมในรูปแบบดิจิทัลใหม่ แต่ส่วนหนึ่งก็เพราะพวกเขาตระหนักว่าโทเคนเป็นภัยคุกคาม การผสมผสานระหว่าง Stablecoin และกองทุนตลาดเงินที่แปลงเป็นโทเคนอาจทำให้เงินฝากธนาคารน่าสนใจน้อยลงในที่สุด สมาคมธนาคารอเมริกัน (American Bankers Association) ระบุว่า หากธนาคารสูญเสียเงินฝากรายย่อย (ซึ่งเป็นแหล่งเงินทุนที่ถูกที่สุด) ประมาณ 10% จาก 19 ล้านล้านดอลลาร์สหรัฐ ต้นทุนทางการเงินโดยเฉลี่ยจะเพิ่มขึ้นจาก 2.03% เป็น 2.27% แม้ว่ายอดเงินฝากทั้งหมด รวมถึงบัญชีเชิงพาณิชย์ จะไม่ลดลง แต่กำไรของธนาคารจะลดลง

สินทรัพย์ใหม่เหล่านี้อาจส่งผลกระทบต่อระบบการเงินโดยรวม ยกตัวอย่างเช่น ผู้ถือโทเคนหุ้นตัวใหม่ของ Robinhood ไม่ได้เป็นเจ้าของหุ้นอ้างอิงจริง ๆ ในทางเทคนิคแล้ว พวกเขาเป็นเจ้าของอนุพันธ์ที่ติดตามมูลค่าของสินทรัพย์ (รวมถึงเงินปันผลที่บริษัทจ่าย) ไม่ใช่ตัวหุ้นเอง ด้วยเหตุนี้ พวกเขาจึงไม่ได้รับสิทธิในการออกเสียงที่มักจะมาพร้อมกับการเป็นเจ้าของหุ้น หากผู้ออกโทเคนล้มละลาย ผู้ถือจะต้องติดแหง็กอยู่กับการต่อสู้เพื่อเป็นเจ้าของสินทรัพย์อ้างอิงกับเจ้าหนี้รายอื่นของบริษัทที่ล้มละลาย สถานการณ์ที่คล้ายคลึงกันนี้เคยเกิดขึ้นกับ Linqto ซึ่งเป็นสตาร์ทอัพด้านฟินเทคที่ยื่นขอล้มละลายเมื่อต้นเดือนที่ผ่านมา บริษัทได้ออกหุ้นในบริษัทเอกชนผ่านนิติบุคคลเฉพาะกิจ ปัจจุบันผู้ซื้อไม่ทราบว่าตนเองเป็นเจ้าของสินทรัพย์ที่พวกเขาคิดว่ามีอยู่หรือไม่

นี่เป็นหนึ่งในโอกาสที่สำคัญที่สุดของการแปลงสินทรัพย์เป็นโทเค็น แต่ก็สร้างความยากลำบากให้กับหน่วยงานกำกับดูแลมากที่สุดเช่นกัน การจับคู่สินทรัพย์ส่วนบุคคลที่ไม่มีสภาพคล่องกับโทเค็นที่ซื้อขายได้ง่ายจะเปิดตลาดปิดให้กับนักลงทุนรายย่อยหลายล้านคนที่มีเงินหลายล้านล้านดอลลาร์ไว้ใช้ พวกเขาสามารถซื้อหุ้นในบริษัทเอกชนที่น่าตื่นเต้นที่สุดซึ่งปัจจุบันยังเข้าถึงไม่ได้ เรื่องนี้ทำให้เกิดคำถาม หน่วยงานอย่าง SEC มีอิทธิพลเหนือบริษัทมหาชนมากกว่าบริษัทเอกชน ซึ่งเป็นเหตุผลว่าทำไมหน่วยงานแรกจึงเหมาะสำหรับการลงทุนรายย่อย โทเค็นที่เป็นตัวแทนของหุ้นเอกชนจะเปลี่ยนสิ่งที่เคยเป็นหุ้นเอกชนให้กลายเป็นสินทรัพย์ที่สามารถซื้อขายได้ง่ายพอๆ กับ ETF อย่างไรก็ตาม ผู้ออก ETF สัญญาว่าจะให้สภาพคล่องระหว่างวันโดยการซื้อขายสินทรัพย์อ้างอิง ในขณะที่ผู้ให้บริการโทเค็นไม่ทำเช่นนั้น ในขนาดที่ใหญ่พอ โทเค็นจะเปลี่ยนบริษัทเอกชนให้เป็นบริษัทมหาชนได้อย่างมีประสิทธิภาพโดยไม่ต้องมีข้อกำหนดในการเปิดเผยข้อมูลใดๆ ที่ปกติแล้วกำหนดไว้

แม้แต่หน่วยงานกำกับดูแลที่สนับสนุนคริปโตก็ยังต้องการขีดเส้นแบ่ง เฮสเตอร์ เพียร์ซ กรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์สหรัฐฯ หรือที่รู้จักกันในชื่อ “Crypto Mom” จากจุดยืนที่เป็นมิตรต่อสกุลเงินดิจิทัล ได้เน้นย้ำในแถลงการณ์เมื่อวันที่ 9 กรกฎาคมว่าไม่ควรใช้โทเคนเพื่อหลีกเลี่ยงกฎหมายหลักทรัพย์ “หลักทรัพย์ที่แปลงเป็นโทเคนก็ยังคงเป็นหลักทรัพย์” เธอเขียน ดังนั้น บริษัทที่ออกหลักทรัพย์ต้องปฏิบัติตามกฎการเปิดเผยข้อมูล ไม่ว่าหลักทรัพย์เหล่านั้นจะอยู่ภายใต้คริปโตเคอร์เรนซีใหม่หรือไม่ก็ตาม แม้ว่าในทางทฤษฎีจะสมเหตุสมผล แต่สินทรัพย์ใหม่จำนวนมากที่มีโครงสร้างใหม่หมายความว่าหน่วยงานกำกับดูแลจะต้องตกอยู่ภายใต้สถานการณ์ที่ไม่อาจหลีกเลี่ยงได้ในทางปฏิบัติ

ดังนั้น จึงเกิดข้อขัดแย้งขึ้นในใจ หาก Stablecoin มีประโยชน์จริง มันก็จะก่อให้เกิดการเปลี่ยนแปลงครั้งใหญ่เช่นกัน ยิ่งสินทรัพย์ในรูปแบบโทเคนน่าสนใจสำหรับโบรกเกอร์ ลูกค้า นักลงทุน ผู้ค้า และบริษัททางการเงินอื่นๆ มากเท่าไหร่ สินทรัพย์เหล่านี้ก็จะยิ่งเปลี่ยนแปลงระบบการเงินไปในทิศทางที่น่าตื่นเต้นและน่ากังวลมากขึ้นเท่านั้น ไม่ว่าความสมดุลจะเป็นอย่างไร สิ่งหนึ่งที่ชัดเจนคือ แนวคิดที่ว่าคริปโทเคอร์เรนซียังไม่สามารถสร้างนวัตกรรมใดๆ ที่น่าจับตามองได้นั้นล้าสมัยไปนานแล้ว

ความคิดเห็นทั้งหมด