เขียนโดย: Obol Collective

รวบรวมโดย: Felix, PANews

ประเด็นสำคัญ:

- Ethereum กำลังก้าวเข้าสู่ทศวรรษใหม่และยุคใหม่ ในฐานะบล็อกเชนที่ปลอดภัย กระจายศูนย์ และตั้งโปรแกรมได้มากที่สุดในโลก Ethereum ได้กลายเป็นแพลตฟอร์มที่สถาบันต่างๆ เลือกใช้ เช่นเดียวกับ Bitcoin ที่ได้รับสถานะ “ทองคำดิจิทัล” สินทรัพย์ดั้งเดิมของ Ethereum ก็กำลังได้รับการยอมรับว่าเป็น “น้ำมันดิจิทัลที่หายาก”

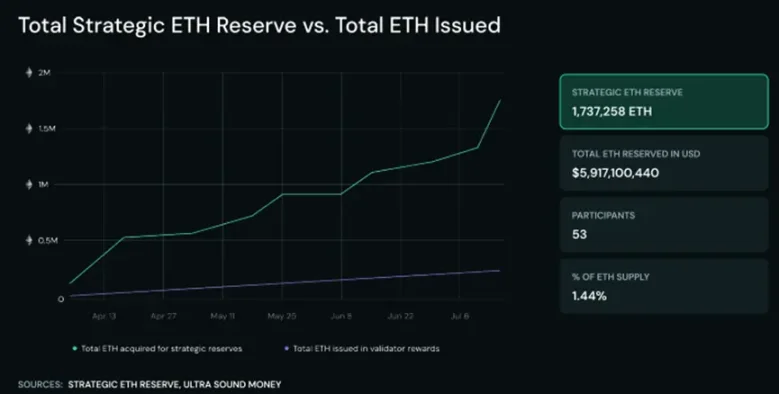

- สถาบันขนาดใหญ่กำลังแข่งขันกันสะสม ETH ไว้เป็นทุนสำรองเชิงกลยุทธ์ระยะยาว โดยที่ "ทุนสำรอง ETH เชิงกลยุทธ์" เพิ่มการถือครอง ETH ขึ้นมากกว่า 1.7 ล้าน ETH ในปี 2568 เมื่อสถาบันเหล่านี้เพิ่มการถือครอง ETH ขึ้น ก็ได้กลายเป็นสินค้าดิจิทัลที่ให้ดอกเบี้ยเป็นอันดับแรก

- ETH อาจถือได้ว่าเป็นพันธบัตรอินเทอร์เน็ตประเภทหนึ่ง และการ Staking ช่วยให้สถาบันต่างๆ สามารถสะสมผลตอบแทนได้อย่างปลอดความเสี่ยง เมื่อการนำ Ethereum มาใช้เพิ่มขึ้นอย่างต่อเนื่อง ETH จึงเริ่มหายากขึ้นเรื่อยๆ และสถาบันต่างๆ จะหันมาให้ความสนใจกับการ Staking และตัวตรวจสอบแบบกระจายศูนย์มากขึ้น เนื่องจากข้อได้เปรียบด้านความปลอดภัย

- สถาบันต่างๆ ตระหนักดีว่า Ethereum จะเป็นตัวขับเคลื่อนการพัฒนาเศรษฐกิจแบบออนเชนทั่วโลก นี่เป็นหนึ่งในปัจจัยสำคัญที่ทำให้ Ethereum กลายเป็นเครือข่ายมูลค่าล้านล้านดอลลาร์ในอนาคต

ยุคสถาบันของ Ethereum มาถึงแล้ว

สถาบันต่างๆ กำลังหันมาใช้ Ethereum เมื่อผู้เล่นรายใหญ่ในวอลล์สตรีทค้นพบศักยภาพของนวัตกรรมต่างๆ เช่น stablecoin, DeFi และ RWAs Ethereum กำลังกลายเป็นแพลตฟอร์มแบบกระจายศูนย์ที่พวกเขาชื่นชอบ สถาบันต่างๆ เช่น BlackRock, JPMorgan และ UBS กำลังพัฒนา Ethereum ขึ้นมาเนื่องจากความโดดเด่นในธุรกิจเหล่านี้ ขณะเดียวกันก็มอบข้อได้เปรียบด้านการกระจายศูนย์และความปลอดภัยที่สำคัญ

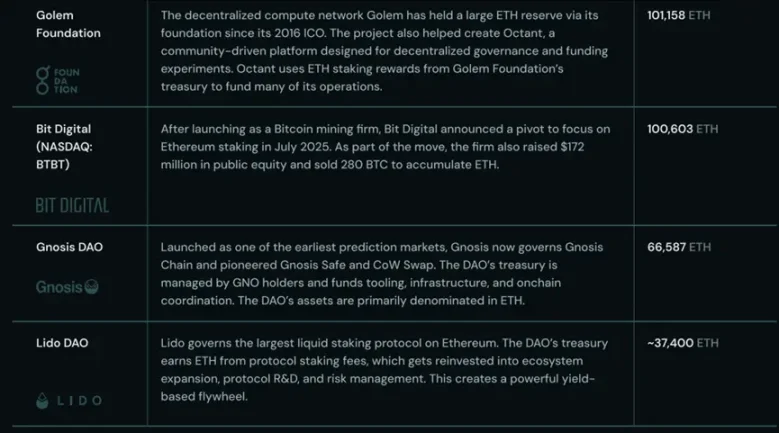

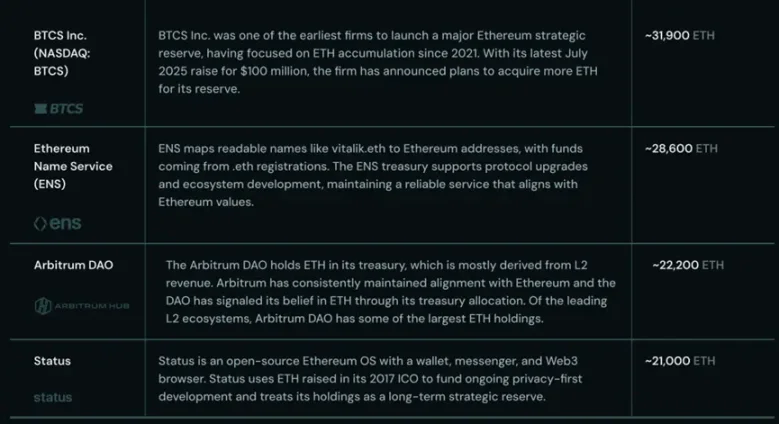

ETH กำลังค่อยๆ กลายเป็นสินทรัพย์สำรอง บริษัทขนาดใหญ่หลายแห่งได้รวม BTC ไว้ในสินทรัพย์สำรองในช่วงไม่กี่ปีที่ผ่านมา แต่เมื่อไม่นานมานี้ บริษัทมหาชน DAO และมูลนิธิคริปโทเคอร์เรนซีจำนวนมากได้เริ่มสะสม ETH ไว้เป็นสินทรัพย์สำรองระยะยาว ปัจจุบันมี ETH มากกว่า 1.7 ล้าน ETH (มูลค่า 5.9 พันล้านดอลลาร์สหรัฐ) ที่ถูกล็อกไว้ในสินทรัพย์สำรอง และเงินสำรองทั้งหมดเพิ่มขึ้นเป็นสองเท่าเมื่อเทียบกับปีก่อนหน้า

Ethereum คือชั้นการเงินระดับโลกถัดไป นักลงทุนสถาบันต่างจอง ETH ไว้ เพราะพวกเขาตระหนักว่า ETH คือรากฐานทางการเงินของชั้นนี้ ETH เป็นสินทรัพย์ดิจิทัลประเภทแรกที่มีความน่าเชื่อถือ เป็นกลาง หายาก ใช้งานได้จริง และทำกำไรได้ BTC ได้รับการยอมรับว่าเป็นสินทรัพย์สำรองอันดับแรกของสกุลเงินดิจิทัล และ ETH เป็นสินทรัพย์สำรองอันดับแรกที่ให้ผลตอบแทน

รายงานฉบับนี้จะมุ่งเน้นไปที่สถาบันแรกๆ ที่นำ ETH มาใช้ในฐานะสินทรัพย์สำรองเชิงกลยุทธ์ นอกจากนี้ยังจะมองไปยังอนาคตและอธิบายว่าสถาบันเหล่านี้จะทำการ Staking ETH ต่อไปอย่างไร บทบาทของผู้ตรวจสอบแบบกระจายศูนย์ (Distributed Validator) จะมีบทบาทอย่างไรในการกำหนดมาตรฐานการ Staking ของสถาบัน และเหตุใดการแข่งขันเพื่อนำ ETH มาใช้ในฐานะสินทรัพย์สำรองจะเป็นตัวเร่งให้ Ethereum มีมูลค่าถึงล้านล้านดอลลาร์

1. เหตุใดสถาบันต่างๆ จึงนิยม “น้ำมันดิจิทัล” มากกว่า “ทองคำดิจิทัล”

Bitcoin สมควรได้รับการยกย่องให้เป็นทองคำดิจิทัลแห่งแรกของโลก Bitcoin เป็นสินทรัพย์เก็บมูลค่าแบบไม่ผูกขาด มีคุณสมบัติเฉพาะตัวที่ทำให้เป็นที่สนใจของสถาบันต่างๆ แต่ Ethereum เป็นสินทรัพย์ที่มีพลวัตมากกว่า เพราะเป็นตัวขับเคลื่อนเศรษฐกิจแบบออนเชน (on-chain) ของโลก เมื่อโลกหมุนไปแบบออนเชน ประโยชน์ใช้สอยและความขาดแคลนของ Ethereum จะเพิ่มขึ้นพร้อมๆ กัน หาก Bitcoin เป็นทองคำดิจิทัล Ethereum ก็คือน้ำมันดิจิทัล

สถาบันต่างๆ เริ่มให้ความสำคัญกับน้ำมันดิจิทัลมากกว่าทองคำดิจิทัล ซึ่งคาดว่าจะยังคงดำเนินต่อไปในทศวรรษหน้า มีเหตุผลสามประการสำหรับเรื่องนี้:

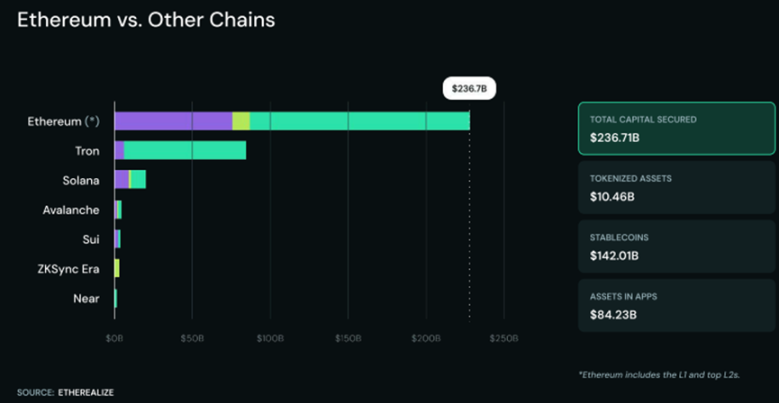

1. BTC อยู่ในสถานะว่างงาน ETH มีส่วนเกี่ยวข้องในการสร้าง Bitcoin ประสบความสำเร็จโดยทำหน้าที่เป็นตัวเก็บมูลค่าแบบพาสซีฟ ในทางตรงกันข้าม Ethereum ประสบความสำเร็จเพราะรักษาประสิทธิภาพการผลิตไว้ได้เสมอ Ethereum เป็นเชื้อเพลิงที่ขาดไม่ได้สำหรับบล็อกเชนสัญญาอัจฉริยะแบบกระจายศูนย์และปลอดภัยที่สุดในโลก ทุกการดำเนินการในระบบนิเวศทางการเงินแบบกระจายศูนย์ขนาดใหญ่ของ Ethereum การสร้าง NFT ทุกครั้ง และการชำระเงินบนเครือข่ายชั้นที่สองทุกครั้ง ล้วนต้องใช้ ETH เป็นค่าธรรมเนียมการทำธุรกรรม นับตั้งแต่เปิดตัว EIP-1559 ในเดือนสิงหาคม 2021 Ethereum ได้เผาผลาญ ETH ไปประมาณ 4.6 ล้าน ETH คิดเป็นมูลค่าประมาณ 15.6 พันล้านดอลลาร์สหรัฐ ณ ราคาปัจจุบัน ซึ่งบ่งชี้ว่าสินทรัพย์นี้มีบทบาทเป็นน้ำมันดิจิทัลในระบบเศรษฐกิจแบบออนเชน ปัจจุบัน Ethereum มีมูลค่าประมาณ 237 พันล้านดอลลาร์สหรัฐในเครือข่าย L1 และ L2 ชั้นนำ และเมื่อเศรษฐกิจโลกเคลื่อนตัวเข้าสู่ออนเชนมากขึ้น ความต้องการ ETH จะยังคงเติบโตอย่างต่อเนื่อง Ethereum มีส่วนแบ่งตลาด RWA 57% และส่วนแบ่ง 54.2% ของอุปทานเหรียญ Stablecoin ทั้งหมด โดยสรุปแล้ว Ethereum ครองตลาดในหลาย ๆ ตัวชี้วัด และ ETH เป็นแหล่งพลังสำคัญของระบบนิเวศ

2. BTC อยู่ในภาวะเงินเฟ้อ ETH กำลังค่อยๆ ปรับตัวเข้าสู่ภาวะต่อต้านเงินเฟ้อ ตารางการจัดหา BTC ถูกกำหนดไว้ตายตัว โดยอัตราการออกปัจจุบันอยู่ที่ประมาณ 0.85% ซึ่งจะลดลงตามกาลเวลา เมื่อผลตอบแทนต่อบล็อกลดลง 50% ทุกสี่ปี นักขุดจะต้องพึ่งพารายได้จากค่าธรรมเนียมการทำธุรกรรมมากขึ้นเพื่อคงการดำเนินงานไว้ บางคนเชื่อว่างบประมาณด้านความปลอดภัยของ BTC เป็นภัยคุกคามที่อาจเกิดขึ้น Ethereum มีนโยบายการเงินที่แตกต่างออกไป ซึ่งเชื่อมโยงโดยตรงกับกิจกรรมทางเศรษฐกิจ อัตราการออก ETH ทั้งหมดถูกจำกัดไว้ที่ 1.51% เพื่อจูงใจด้านความปลอดภัยของเครือข่าย แต่เนื่องจากค่าธรรมเนียมการทำธุรกรรมประมาณ 80% ถูกทำลายผ่าน EIP-1559 อัตราการออกสุทธิของ ETH จึงเฉลี่ยอยู่ที่เพียง 0.1% ต่อปีนับตั้งแต่การควบรวมกิจการ ETH มักประสบกับภาวะเงินฝืดสุทธิ และคาดว่าอุปทานทั้งหมด (ปัจจุบันอยู่ที่ต่ำกว่า 120 ล้าน ETH เล็กน้อย) จะลดลงเนื่องจากความต้องการพื้นที่บล็อก Ethereum เพิ่มขึ้น กล่าวอีกนัยหนึ่ง เมื่อ Ethereum ได้รับความนิยมมากขึ้น ETH ก็จะยิ่งหายากมากขึ้นตามไปด้วย

3. BTC ไม่สร้างรายได้ใดๆ ETH เป็นสินทรัพย์ที่สร้างผลตอบแทน Bitcoin เองก็ไม่ได้สร้างรายได้ แต่ ETH เป็นสินค้าโภคภัณฑ์ดิจิทัลที่ให้ผลตอบแทนสูง ผู้ถือครอง ETH สามารถล็อก Ethereum ไว้เป็นผู้ตรวจสอบความถูกต้อง และรับรายได้จริงปัจจุบันประมาณ 2.1% (รายได้ตามราคาตลาด - การออกใหม่) ผู้ถือครอง ETH สามารถรับ ETH ที่ได้รับและค่าธรรมเนียมการทำธุรกรรมบางส่วน (เช่น ส่วนที่จะไม่ถูกทำลาย) และไม่มีความเสี่ยงจากคู่สัญญา ซึ่งเป็นแรงจูงใจให้ถือครองในระยะยาวและมีส่วนร่วมในเครือข่ายอย่างต่อเนื่อง ความแตกต่างระหว่าง ETH และสินทรัพย์ดิจิทัลหลักอื่นๆ คือ เมื่อปริมาณงานของ Ethereum ขยายตัว ผลตอบแทนของผู้ตรวจสอบความถูกต้องก็จะเพิ่มขึ้นเช่นกัน

ETH เป็นสินทรัพย์สำรองชั้นนำของโลก

ETH เป็นสินทรัพย์สำรองชั้นนำของโลก เนื่องจากมีคุณสมบัติเฉพาะตัวหลายประการ ETH ตอบสนองความต้องการหลัก 3 ประการ ในลักษณะที่สินทรัพย์อื่นไม่สามารถทำได้:

หลักประกันเพื่อการชำระหนี้อย่างแท้จริง ในขณะที่เศรษฐกิจยุคใหม่ยังคงถูกสร้างขึ้นบนสินทรัพย์โทเคนที่มีความเสี่ยงทั้งจากผู้ออกและเขตอำนาจศาล ระบบการเงินจึงจำเป็นต้องมีสินทรัพย์หลักประกันที่น่าเชื่อถือ เป็นกลาง และไม่ใช่สินทรัพย์ของรัฐ สินทรัพย์นี้คือ ETH นอกจาก BTC แล้ว ETH ยังเป็นหลักประกัน "บริสุทธิ์" เพียงชนิดเดียวในระบบ on-chain ที่สามารถป้องกันความเสี่ยงจากคู่สัญญาภายนอกได้อย่างเต็มที่ มูลค่าหลักประกัน 237 พันล้านดอลลาร์ของ Ethereum ทำให้ ETH เป็นรากฐานสำคัญของระบบการเงินยุคใหม่ และต้านทานการเซ็นเซอร์

มีสภาพคล่องสูง ETH เป็นสินทรัพย์ที่มีสภาพคล่องสูงและโดดเด่นที่สุดในคู่ซื้อขาย DeFi บทบาทของ ETH ในเศรษฐกิจแบบ on-chain คล้ายคลึงกับบทบาทของดอลลาร์สหรัฐในตลาดแลกเปลี่ยนเงินตราต่างประเทศแบบดั้งเดิม สภาพคล่องที่เข้มข้นและประโยชน์ใช้สอยที่กว้างขวางของ ETH กระตุ้นให้ DAO มูลนิธิ และบริษัทมหาชนต่างแข่งขันกันกักตุน ETH ไว้เป็นสินทรัพย์เชิงกลยุทธ์ "กองทุนสำรอง ETH เชิงกลยุทธ์" กำลังขยายตัวอย่างรวดเร็ว และนักสะสมก็ได้รับประโยชน์จากความสามารถในการตั้งโปรแกรมของมันเช่นกัน BTC อยู่ใน Vault ที่ไม่ได้ใช้งาน ขณะที่ ETH สามารถนำไปใช้งานผ่านกรณีการใช้งานต่างๆ เช่น การ Staking และการกู้ยืมแบบมีหลักประกัน

ผลตอบแทนจากโปรโตคอลดั้งเดิม เหรัญญิกองค์กรแสวงหาผลตอบแทน แต่ไม่ใช่เรื่องง่ายที่จะได้มาโดยไม่ต้องรับความเสี่ยงด้านเครดิตหรือความเสี่ยงจากคู่สัญญาจำนวนมาก การสเตคกิ้ง ETH ให้ผลตอบแทนที่ปราศจากความเสี่ยง 2-4% ซึ่งได้มาจากผลตอบแทนที่ได้จากการสเตคกิ้ง L1 โดยตรง ซึ่งหมายความว่าเหรัญญิกสามารถเข้าถึงเครื่องมือสร้างกระแสเงินสดที่มีประสิทธิภาพเพื่อสำรองไว้ ซึ่งเชื่อมโยงงบดุลกับการเติบโตและความมั่นคงของฐานเศรษฐกิจใหม่โดยตรง

พันธบัตรอินเทอร์เน็ต

พันธบัตรอินเทอร์เน็ต

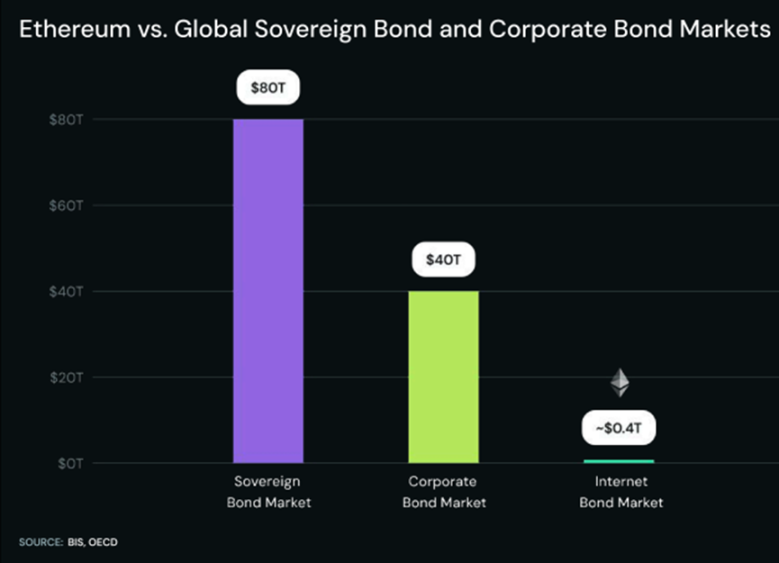

เนื่องจากการทำ Staking สร้างผลตอบแทนจากโปรโตคอลดั้งเดิม ETH จึงกลายเป็น "พันธบัตรอินเทอร์เน็ต" ตัวแรกของโลก ในอดีต เหรัญญิกขององค์กรมักจัดสรรเงินทุนระหว่างพันธบัตรรัฐบาล (มูลค่าประมาณ 80 ล้านล้านดอลลาร์สหรัฐ) และพันธบัตรบริษัท (มูลค่าประมาณ 40 ล้านล้านดอลลาร์สหรัฐ) การทำ Staking ETH ได้สร้างพันธบัตรประเภทใหม่ที่มีความเข้าใจอย่างกว้างขวางเกี่ยวกับรูปแบบการออก ความเสี่ยง และผลตอบแทน ปัจจุบัน ตลาดนี้มีขนาดเล็กกว่าตลาดพันธบัตรรัฐบาลและพันธบัตรบริษัทหลายเท่าตัว แต่ต่างจากพันธบัตรบริษัทและพันธบัตรรัฐบาล ETH ไม่มีกำหนดชำระคืน และผลตอบแทนจะเกิดขึ้นตลอดไป เนื่องจากผลตอบแทนเกิดขึ้นจากโปรโตคอล การทำ Staking ETH จึงช่วยขจัดความเสี่ยงจากคู่สัญญา จึงไม่มีความเสี่ยงที่จะผิดนัดชำระหนี้สำหรับผู้ออกพันธบัตร

ETH เป็นสินค้าโภคภัณฑ์ระดับโลกที่ต้านทานการเซ็นเซอร์ได้ ผลตอบแทนไม่ขึ้นอยู่กับวัฏจักรอัตราดอกเบี้ยแบบเดิม ปัจจุบันอัตราดอกเบี้ยเงินทุนของธนาคารกลางสหรัฐฯ อยู่ระหว่าง 4.25% ถึง 4.5% ขณะเดียวกัน ผู้ที่ถือครอง ETH ได้รับผลตอบแทนที่แท้จริงประมาณ 2.1% ผู้จัดสรรเงินทุนมักเลือกสินทรัพย์เสี่ยงมากกว่าพันธบัตรรัฐบาลระยะสั้นเมื่ออัตราดอกเบี้ยลดลง เนื่องจากต้นทุนการกู้ยืมที่ต่ำลง สถาบันต่างๆ ยังคงให้ความสนใจในการถือครอง Ethereum แม้ว่าผลตอบแทนพันธบัตรรัฐบาลระยะสั้นจะสูงขึ้น แสดงให้เห็นว่าพวกเขามีความเชื่อมั่นอย่างมั่นคงในเรื่องนี้ หากอัตราดอกเบี้ยลดลง สถาบันเหล่านี้จะได้รับประโยชน์จากผลตอบแทนที่สูงขึ้นของสินทรัพย์อ้างอิง ซึ่งจะปรับตัวสูงขึ้นเมื่อความต้องการรับความเสี่ยงของตลาดเพิ่มขึ้น

2. สถาบันหลักๆ แข่งขันกันกักตุน ETH

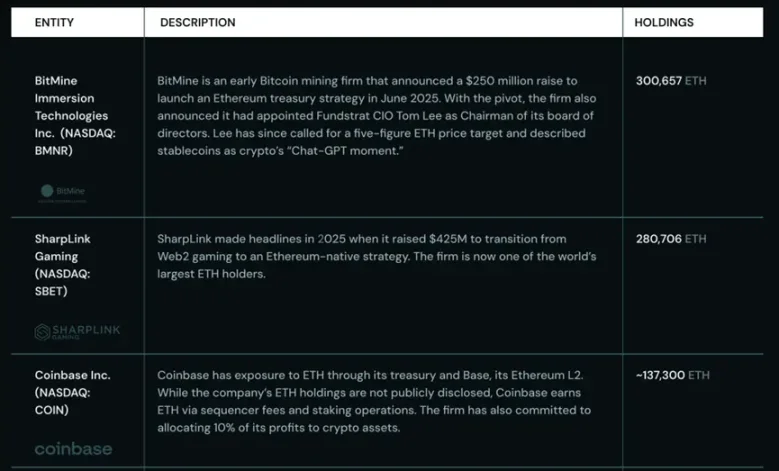

คริปโทเคอร์เรนซีได้สร้างชื่อให้ตัวเองอย่างมั่นคงในฐานะสินทรัพย์ประเภทหนึ่งที่ถูกต้องตามกฎหมาย โดยบิตคอยน์เป็นประตูสู่ตลาดสำหรับสถาบันต่างๆ แต่ Ethereum ถือเป็นวิวัฒนาการตามธรรมชาติของมัน Ethereum ผสานรวมคุณสมบัติการเก็บรักษามูลค่าของบิตคอยน์เข้ากับผลตอบแทนแบบดั้งเดิมและความปลอดภัยของเศรษฐกิจแบบออนเชนที่กำลังเติบโต เช่น สเตเบิลคอยน์, RWA และ DeFi ทุนสำรองเชิงกลยุทธ์ของ Ethereum เน้นย้ำถึงการเปลี่ยนแปลงครั้งสำคัญนี้: สถาบันต่างๆ กำลังกักตุน ETH ไว้เป็นสินทรัพย์สำรองเชิงกลยุทธ์ระยะยาว

บริษัทมหาชนและองค์กรที่ถือครอง Ethereum จำนวนมากได้นำกลยุทธ์การจัดการคลัง ETH มาใช้ กลยุทธ์ส่วนใหญ่ออกแบบมาเพื่อสร้างรายได้ ในขณะที่บางองค์กรมองว่า ETH เป็นสกุลเงินหลักสำหรับการดำเนินงานระยะยาว หลายองค์กรก็ทำทั้งสองอย่าง

ข้อมูลแสดงให้เห็นว่ามี ETH ประมาณ 1.7 ล้าน ETH (มูลค่าประมาณ 5.9 พันล้านเหรียญสหรัฐ หรือประมาณ 1.44% ของอุปทาน) ที่ถูกเก็บไว้ในสำรองเชิงยุทธศาสตร์ในปัจจุบัน

นับตั้งแต่การแข่งขันด้านเงินสำรองเชิงกลยุทธ์เริ่มเข้มข้นขึ้นในช่วงต้นไตรมาสที่สอง ปริมาณ ETH ที่สถาบันต่างๆ กักตุนไว้ได้สูงกว่าปริมาณ ETH ที่ออกให้ผู้ตรวจสอบยืนยันเป็นอย่างมาก ขณะที่การแข่งขันนี้ทวีความรุนแรงขึ้น ETH ก็กำลังเผชิญกับแรงกดดันด้านภาวะเงินฝืดที่เพิ่มมากขึ้น

3. ETH เป็นสินทรัพย์ที่สร้างผลตอบแทน

เป็นที่ชัดเจนว่าสถาบันต่างๆ กำลังหันมาใช้เครือข่าย Ethereum และ ETH ได้กลายเป็นสินทรัพย์สนับสนุนที่พวกเขาเลือกใช้ สัญญาณทั้งหมดบ่งชี้ว่าเมื่ออัตราผลตอบแทนพันธบัตรรัฐบาลลดลง ความต้องการ ETH ของสถาบันต่างๆ จะพุ่งสูงขึ้น เนื่องจากสถาบันเหล่านี้ต้องการสร้างผลตอบแทนที่แท้จริงจากเงินทุน ซึ่งการ Staking จะให้ผลตอบแทนที่ต่ำที่สุดโดยมีความเสี่ยงน้อยที่สุด ผู้ตรวจสอบแบบกระจายศูนย์มีบทบาทสำคัญในกระบวนการนี้ เนื่องจากสถาบันต่างๆ ให้ความสำคัญกับความปลอดภัยและการลดความเสี่ยงจากคู่สัญญาในกลยุทธ์การจัดสรรเงินทุน

เหตุใด Staking จึงชนะ (และตัวตรวจสอบแบบกระจายจะเข้ากันได้อย่างไร)

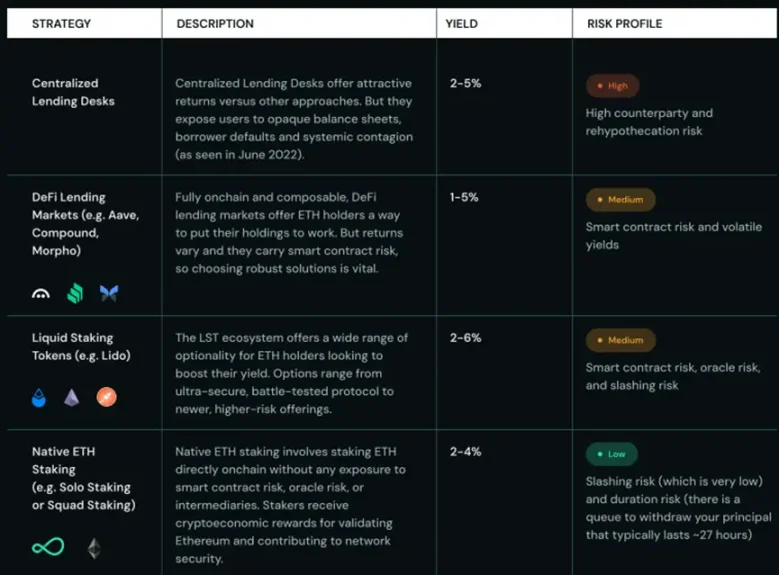

การวางเดิมพัน ETH มีโครงสร้างที่แตกต่างไปจากตัวเลือกผลตอบแทน ETH อื่นๆ ทั้งหมด เนื่องจากให้ผลตอบแทนในระดับโปรโตคอลที่คาดเดาได้ซึ่งเชื่อมโยงกับแรงจูงใจด้านความปลอดภัยและการนำเครือข่ายมาใช้

จากกลยุทธ์ผลตอบแทนทั้งหมดที่เป็นไปได้สำหรับผู้ถือ Ethereum การสเตคเป็นตัวเลือกเดียวที่ไม่ก่อให้เกิดความเสี่ยงต่อผู้กู้ คู่สัญญา หรือเครดิต

สถาบันอย่าง Bit Digital ที่เกี่ยวข้องกับ Ethereum ตระหนักดีว่าการ Staking เป็นวิธีที่ดีที่สุดในการสร้างผลตอบแทนจากการถือครองสินทรัพย์ของตน เมื่อสถาบันต่างๆ เริ่มนำกลยุทธ์สำรอง ETH เชิงกลยุทธ์มาใช้มากขึ้น การ Staking จะดึงดูดสถาบันต่างๆ มากขึ้น เนื่องจากเป็นวิธีที่มีความเสี่ยงต่ำในการสร้างผลตอบแทนจาก "พันธบัตรอินเทอร์เน็ต"

สำหรับสถาบันที่แสวงหาผลตอบแทน การสเตค ETH ถือเป็นช่องทางที่ดีที่สุด เนื่องจากให้ผลตอบแทนที่แทบไม่มีความเสี่ยงเมื่อเทียบกับกลยุทธ์อื่นๆ

อย่างไรก็ตาม แม้ว่าผู้บริหารด้านการเงินจะตระหนักดีว่าการ Staking แบบเนทีฟเป็นทางเลือกที่ชาญฉลาดในเชิงกลยุทธ์ แต่พวกเขายังมีปัจจัยอื่นๆ ที่ต้องพิจารณา สำหรับสถาบันเหล่านี้ คำถามไม่ได้อยู่ที่ว่าควร Staking หรือไม่เท่านั้น แต่ยังรวมถึงวิธีการ Staking เพื่อให้ได้มาซึ่งความปลอดภัยและความยืดหยุ่นระดับสถาบัน แม้ว่าตัวตรวจสอบความถูกต้องแบบดั้งเดิมจะมีประสิทธิภาพ แต่ก็ก่อให้เกิดจุดล้มเหลวเพียงจุดเดียว ตัวตรวจสอบความถูกต้องแบบกระจาย (Distributed Validator: DV) สามารถแก้ปัญหานี้ได้ ตัวตรวจสอบความถูกต้องแบบกระจายมีลักษณะดังต่อไปนี้:

- เครื่องตรวจสอบ Ethereum เพียงเครื่องเดียว (ที่มี ETH เดิมพันมากกว่า 32 ETH) กระจายอยู่ในหลายโหนด

- ใช้การสร้างคีย์แบบกระจาย (DKG) เพื่อหลีกเลี่ยงความเสี่ยงจากคีย์ส่วนตัวแบบจุดเดียว

- สามารถรักษาฟังก์ชันการทำงานได้แม้ว่าโหนดถึงครึ่งหนึ่งจะออฟไลน์

- บรรลุประสิทธิภาพที่เท่ากันหรือดีกว่าตัวตรวจสอบแบบดั้งเดิม

แม้ว่าตลาดผู้ตรวจสอบแบบกระจายศูนย์ (DV) จะยังอยู่ในช่วงเริ่มต้น แต่สถาบันหลายแห่งที่สร้างระบบสำรอง Ethereum เชิงกลยุทธ์กำลังใช้ DV อยู่ พวกเขาสามารถได้รับประโยชน์จากสิ่งต่อไปนี้:

แม้ว่าตลาดผู้ตรวจสอบแบบกระจายศูนย์ (DV) จะยังอยู่ในช่วงเริ่มต้น แต่สถาบันหลายแห่งที่สร้างระบบสำรอง Ethereum เชิงกลยุทธ์กำลังใช้ DV อยู่ พวกเขาสามารถได้รับประโยชน์จากสิ่งต่อไปนี้:

- การรักษาความปลอดภัยคีย์ระดับสถาบัน: คีย์ของ DV จะไม่ถูกเก็บไว้ในสถานที่เดียว และผู้ปฏิบัติงานคนเดียวไม่สามารถเข้าถึงได้ ช่วยให้ผู้ใช้มีระดับความปลอดภัยที่สูงขึ้น

- ความทนทานต่อข้อผิดพลาด: ผู้ใช้จะไม่ต้องเผชิญกับความเสี่ยงที่เกิดจากผู้ให้บริการรายเดียว เช่น ค่าปรับหรือการพลาดรางวัล

- การออกแบบมิดเดิลแวร์: ผู้ประกอบการสเตกกิ้งชั้นนำของโลกไว้วางใจโครงสร้างพื้นฐานมิดเดิลแวร์ เช่น Charon ของ Obol ซึ่งช่วยให้พวกเขาสามารถกระจายการดำเนินงานได้โดยไม่ต้องปรับเปลี่ยนครั้งใหญ่

- ไม่จำเป็นต้องถือสินทรัพย์แบบ long-tail: วอลต์ไม่จำเป็นต้องสะสมสินทรัพย์แบบ long-tail เพื่อ Stake Ethereum ไม่จำเป็นต้องพิจารณาสินทรัพย์ค้ำประกัน มาร์จิ้น หรือกลไกการชำระบัญชี

4. เหตุใด ETH จึงเป็นโอกาสล้านล้านดอลลาร์?

ETH ไม่ใช่สินทรัพย์เก็งกำไรที่ถูกเข้าใจผิดอีกต่อไป หลังจาก Bitcoin แล้ว Ethereum กำลังกลายเป็นสินทรัพย์ของสถาบันที่ถือครองโดยองค์กรขนาดใหญ่ DAO และสถาบันอื่นๆ อย่างไรก็ตาม ETH มีข้อได้เปรียบที่ BTC ไม่มี นั่นคือเป็นรากฐานของเครือข่าย Ethereum ซึ่งเป็นรากฐานสำคัญของระบบการเงินยุคถัดไป ในฐานะสินทรัพย์สำรอง "ที่มีประสิทธิภาพ" อันดับแรก ETH ยังทำหน้าที่เป็นแหล่งเก็บมูลค่าที่น่าเชื่อถือและเป็นกลาง เป็นหลักประกันการชำระหนี้ และสินทรัพย์สำรองที่ให้ดอกเบี้ย

Ethereum ได้วางรากฐานสำหรับระบบการเงินยุคถัดไป และตอนนี้สถาบันต่างๆ กำลังตระหนักถึงสิ่งนี้

ด้วยสถานะอันโดดเด่นของ ETH ทำให้ ETH กลายเป็นสกุลเงินที่หายากมากขึ้นเมื่อผู้คนนำไปใช้มากขึ้น ในฐานะสกุลเงินหลักของ Ethereum ETH จึงมีกลไกการลดเงินฝืด และปริมาณอุปทานจะลดลงเมื่อเครือข่ายเติบโตขึ้น ไม่มีสินทรัพย์อื่นใดที่สามารถมีคุณสมบัติเหล่านี้และมอบความเป็นกลางที่น่าเชื่อถือได้ในเวลาเดียวกัน

ในช่วงทศวรรษแรกของ Ethereum ได้สร้างตัวเองให้เป็นชั้นพื้นฐานสำหรับนวัตกรรมเชิงปฏิรูป เช่น DeFi, stablecoins, NFT และ ICO

เมื่อทศวรรษที่สองเริ่มต้นขึ้น Ethereum กำลังก้าวเข้าสู่ยุคแห่งสถาบัน บริษัทใหญ่ๆ มองว่า ETH เป็นสินทรัพย์ที่ "สร้างสรรค์" ที่สุด และการแข่งขันเพื่อสะสมสินทรัพย์ก็กำลังเร่งตัวขึ้น ในยุคใหม่นี้ เส้นทางของ Ethereum สู่เครือข่ายมูลค่าล้านล้านดอลลาร์ไม่เคยชัดเจนเท่านี้มาก่อน

ความคิดเห็นทั้งหมด